NISAで「ドルコスト平均法」を考える!

こんにちは、ごんべ@NISAで「ドルコスト平均法」を考える!です。

今年から新NISAが始まって、知人から資産運用を相談されることが増えたのですが

「S&P500」もしくは「オルカン」を、生活を圧迫しない余裕資金の範囲で「ドルコスト平均法」で積み立てるのが良いと思うよ😊

と答えていました。

間違ったことを言っているとは思わないけど、少し「悶々とした」ことを感じていたのよね😓

しかし、この「悶々としていた」ことを視覚的にも説明できるHP↓を発見しました!(笑)

(※ SBI証券が「土日メンテナンス」になっていて、検討することも出来ないのでネット検索していて発見!)

https://president.jp/articles/-/74001

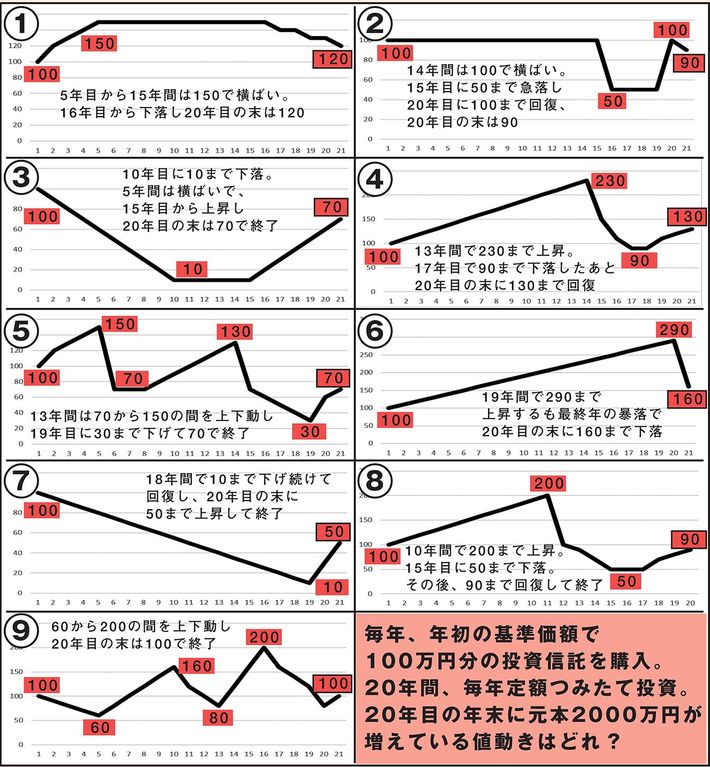

問題:NISAで20年間、毎年定額つみたて投資をして儲かる値動きはどれ?(複数回答)

答え:利益が出るのは②、③、⑦

********************************************

まさに上図が「悶々としていた」答えで、結局は「出口時点」の株価に左右される比重が高い!という事です。

20年間投資していればボラティリティはもっと大きいと思いますが、チャートのパターン概念としてインパクトありますね!

私は正解できなかった😭のですが・・・利益がでるのは2,3、7だけなので、他のパターンは全て運用がマイナスなのよね😣

つまりドルコスト平均方が「万能」ということではなく、資産運用は「出口戦略が重要」ということが視覚的に分かります!

出口戦略の重要性!

私は事ある毎に「出口戦略」の重要性を言ってきましたが、「上図のチャートと下記文章」に言いたい事が集約されています👍

運用期間の最終段階で投資対象となるインデックスファンドが、期間中の平均購買単価を超えて上昇していない限り、いくらドルコスト平均法を使って、つみたて投資を続けても、トータルでは元本割れしてしまうことになります。

過去の米国チャートの様に「数倍レベルで上昇」していれば平均購買単価もかなり高くなるので、さすがに短期の暴落で「元本割れ」になることは無いと思いますが、最終段階(出口)が重要なのは真理だと思います!

ここで思うのは「過去の日本株チャート」では短期の暴落で元本割れになっている可能性が高いだろうなぁという事。

つまり、日本株は短期で「利益確定」をこなしながら「トレード運用」が必須だった訳です。

最近の株価上昇で、日本株の長期投資も報われていますが・・・コロナ前が出口だった人は「運がなかった」というより「選択を間違った」と言わざるを得ません。

(私はコロナ前までは選択を間違っていたのよ😱)

アレンジが必要なのか?

未来が誰にも分からないという理由で「ドルコスト平均法」という手法を取り入れています。

そして、投資に関わる時間を少なくするという効果もあります。

(個人的には株価下落時に精神的なストレス軽減という効果もありますw🤣)

未来は誰にも分からないので、今後に株価が「上昇するのか?下落するのか?」は判断できません。

そして長期投資を前提に考えると「平均購買単価」を下げることが良い結果につながります。

しかし一方で、現時点の株価は「平均購買単価」より上なのか?下なのか?は分かります。

私は、この平均購買単価との「乖離率」によって「購買金額」を調整(アレンジ)することを考えています。

(調整するのは NISAの成長投資枠だけですが・・・積立投資枠はMAX積立中です!)

平均購買単価より何%乖離したら、購買金額を何%増減させるのか?

については、今後いろいろと検討するつもりでいます。

(現時点では積立金額の総量が少なすぎて検討するレベルでは無いので・・・)

NISAの3~4年目くらいから、出口までの時間(私の場合は60歳予定)を考慮しながら

平均購入単価からの乖離率によって積立金額を増減(重み付け)させていこうかなと考えています。

ちなみに、私が購買金額の調整を考えているのはアラフィフという年齢から「出口戦略」までの時間が短い(10年以下かな?)からです😭

今後に継続的(10年以上)に収入が入って積立継続できる人は「あまり考えなくても良い」と思います!

NISAで「米国株」を勧めて、日本株を勧めない理由

NISAで相談された時に「既に個別株をしている人」なら選択肢に日本株もあるのですが、今まで株取引をしたこと無い人の場合は「日本株は勧めにくい」と思っています。

【日本株式】

過去チャートを見れば日本株は「長期投資に向かない」ことが分かります。

(※ 景気回復の腰を「増税」で何度も折りまくった「Z省」が日本を仕切っている限り今後も繰り返すと思う)

そして日本の殆どの政治家は「自分の当選(利益)が第一」で日本経済や株価のことなど全く考えていません。

残念ながら「コア資産」で「長期投資」であれば日本株に投資する理由は見当たりません😱

「サテライト資産」で「短期投資」であれば、利益確定して逃げることが出来るので日本株に投資でも良いかもです!

以前よりも日本株が上昇する可能性は高いと思いますが、日本の株価上昇の前提条件が「円安継続」なのよね😰

【米国株式】

過去チャートを見れば米国株が「長期投資に向いている」ことが分かります!

大きな下落があっても相応の期間で「下落前の株価」を上回る上昇をしているからです。

(政治家が「経済」と「株価」を意識しているから当然の帰結ですね)

米株リスクとしてお金(米ドル)を刷りまくっている面は否めませんが、基軸通貨である限りリスクは限定的かな?

今後の「米ドル」と「日本円」を考えたときに「人口構成・経済の成長性 等」を比べると、日本円の価値が上がる理由が見えません😭

(先進国はどの国も少子高齢化ですが・・・日本は老人に費用を掛けすぎていて「自滅の道」を選んでいるので無理ゲーかなと)

米国が不況になって、日米の「金利差縮小」で円高になることはあると思います。

米バイデン政権が「スイフトコード」からロシアを除外したので、レッドチームが「米ドル保有」を減らしているは事実ですが

それをもって「基軸通貨の信頼性が無くなる」ということは無いと思います。

確かにスイフトコード除外は米ドル保有にリスクを伴いますが、かといって代替される通貨が無いのも事実だと思います。

ある日、突然に法律が変わるような国の通貨を持つリスクの方が高いので、結局は先進国の通貨に分散されることしか出来ません。

金(ゴールド)に逃避するのは今後も続くと思うのですが・・・金の価値って判断が難しいですよね😓

ちなみに個人的には仮想通貨は「論外」だと思っていて「投機対象」にはなりますが「投資対象」にはなりません。

独り言

「ドルコスト平均法」については、お勧めできる投資法だと思いますが

お勧めする度合いが「各人」のバックグラウンド(年齢、資産、目的、等々)によって違うのよね。

今後も世界経済が成長することを前提にしたら、「ドルコスト平均法」の投資は投資期間を長く取れる人ほど「お勧め度合い」が高くなります!

基本的には、若い人ほど「ドルコスト平均法」で投資して、仕事に頑張って給料を上げて「入金力を高める」のが良いと思っています。

逆に投資期間が短い人(高齢者)ほど「ドルコスト平均法」の出口戦略を考えた方が良いと思います。

出口が決まっている人(例えば65歳とか)は、65歳の前から少しずつ利益の何%かを利益確定するのも良いと考えます。

出口をガチガチに決めてしまうより、ある程度ファジーに考えた方が良いかなと思います。

投資対象を「分配金あり」にして生活資金にする人や、投資資産を「定期売却」して生活資金にする人は、あまり気にする必要は無いのかもしれませんが、なかなか正解を見つけるのが難しいですね!

PS:最近に友人と話して面白いと思ったのは、

資産運用の利益で「家(マンション含む)」を購入(全額ではない)予定なのですが、利益額(幅)が大きいときに利益確定して購入資金に充てることはできますが・・・利益額が大きい時は「景気が良い時」なので、相対的に家の価格も高いのよね🤔

逆に不況時には家の価格は値下がりしていて「お買い得」が多いみたいです。

単純に給料所得だけで購入ならば「不況時」に購入が良いと思いますが、資産運用の利益を充てる場合には「買い時」の判断を難しくさせます。

しかし、家の売り出し(在庫)は景気の先行指数の場合が多いので、在庫が増えだした時(景気の下がり始め)に利益確定して在庫が増えていくのを見ながら時間をかけて検討するのが良いという結論になりました。

ちなみに家(マンション)の売り出し在庫が増えだしたのは、昨年10月~という噂?ですが・・・今も景気は良いままですねw

(中国人の投資目的のマンションの売却が増えたのが在庫増加の理由という噂w)

まぁ皆考えることは同じなので、なかなか想定通りにはいかないようで興味深いお話でした🫠

ごんべさん。こんにちは、はしQです。購入する際は先行きは予測できないのでドルコスト法が一番コスパが良くなると思いますが、最後は売却して利益確定するので、結果的に売り時が利益最大化のポイントですね。とはいえいつ売るかも予測できないので、ドルコスト法の逆を行き定額を毎月売却とすると、野尻先生の説明(野尻先生が寄稿した記事https://japan-indepth.jp/?p=59847 参照)にあるように定率引出にしないと資産目減りも早くなるということですので、注意が必要ですね。資産を生活費に崩していく際は定額のほうが計画が立てやすいのでつい定額引出とするのですが・・・当方の対応方法は少し多めに定率で引出、残った分はバッファーして余剰資金としてプールしておくかなあとぼんやり考えています。ではまた

コメントありがとうございます!

結局は、その人のバックグラウンドによって対応は様々になりますよね。

資産の取り崩しは「定率」にするのが合理的だと思いますが、私も「定額」の方が管理しやすいので、たぶん「定額」に近いものになりそうな予感w

結局、ある程度資金に余裕があれば 利確のタイミングや金額の大小などオプションを色々考えることできます。

私がよく引き合いに出す「家計の金融行動に関する世論調査」↓のデータを見ても

本当に余裕がありそうな人は上位10%程度で、そこから30%程度までが困っていないレベルかなという印象です。

https://www.shiruporuto.jp/public/document/container/yoron/futari2021-/2023/

(↑のエクセルデータは興味深いので、今度ブログで書いてみよう)

お金で幸せは買えませんが、生活を潤す(ゆとりを持つ)ことは出来ると思うので、なんとか上位10%程度まで資産を増やせればと思っています!