このブログを始めたのは、コロナ禍(2020年3月)によって暇になったので自己研鑽の延長で始めました。

固定ページの「投資方針」が当時のままだったので、資産額が増えた「現在の投資方針」に合わせて更新(2024年1月)しました!

ざっくりと書くと 資産運用の目的が「資産形成」→「資産保全」に徐々に移行しております😊

今後の投資方針(2024年1月)

【 日本株 】

資産全体に対する「日本株」の割合は10%程度で、今後も日本株への投資金額を大幅に増やす予定はありません。

長期投資で「株主優待+配当」が良さそうな銘柄、短期でキャピタルゲインが得られそうな銘柄、への投資になると思います。

大幅な株価下落があれば「NISA枠」での投資を考えますが、基本的にPFを大きく入れ替えすることは無さそうです。

【NISA枠】

今後は「新規投資するNISA枠」を考えることが増えそうです。

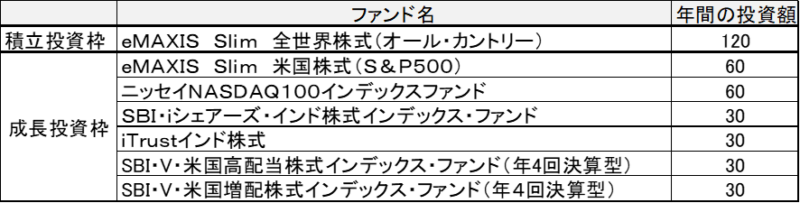

私のNISA枠(予定)↓

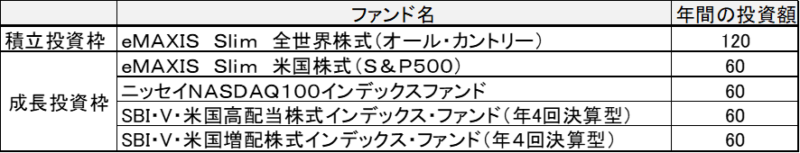

妻のNISA枠(予定)↓

今年は上表のように投資割合を考えています。

今後は総資産における「不労所得の総額(目標500万円)」を考慮しながら、1年毎に「投資割合」「投資信託 or ETF」を考えていくことになりそうです!

【米国株】

米国株式の「リバランス後の投資先」を考えることが増えると思います!

資産規模的にも一番大きいのですが「妻口座」のため 当たり前ですが「妻の意向」に左右されます😓

再投資先は 私的には「VYM」を増やしたいことろですが・・・妻的には「S&P500」なのかな。

(夫婦の年齢差による投資効果(時間軸)の違いから選択肢(分配金を取るか?成長を取るか?)が異なるのよね)

【米国債券】

米国債券については、今後に金利が上昇しない限り「現状維持」の予定でいます。

今後は「利子の再投資」を何にするのか?を考えることになります。

金利が低下するのなら 金(ゴールド)ETFで「GLDM」を考えていますが、このまま金利が高止まりなら「EDV」の買い増しでも良いかな。

(米国個別株への投資も思案中)

【金(ゴールド)】

ドル円が135円以下になったら「金(ゴールド)」のインゴット(100g)を検討しています。

為替次第ですが、インゴット(100g)を「総資産の5%」程度の購入を考えています。

ごんべ家の資産状況(2024年1月時点)

ごんべ家の資産(円建て)は、コロナ禍以降の約4年間で 約2倍くらいになりました。

純粋に給料等からの積立で増えた部分もありますが「株価の上昇 × 為替の影響」が大きいですね。

不労所得(配当・利子等)も「50万円 → 230万円/年間」くらいになっています。

60歳以降に「不労所得+年金収入」で目標にしていた「減らないお財布」が達成できそうです。

※ 大きな株価暴落が無いことが前提になりますが「年間500万円(税込み)の不労所得」になります!

↓以下はコロナ禍以降の「アセット・アロケーション」の変遷です。

( 現金(無リスク資産)→ 株・債券(リスク資産)への移行が出来たのが大きい!)

ピケティの「r>g」は正しいかもしれん🤔

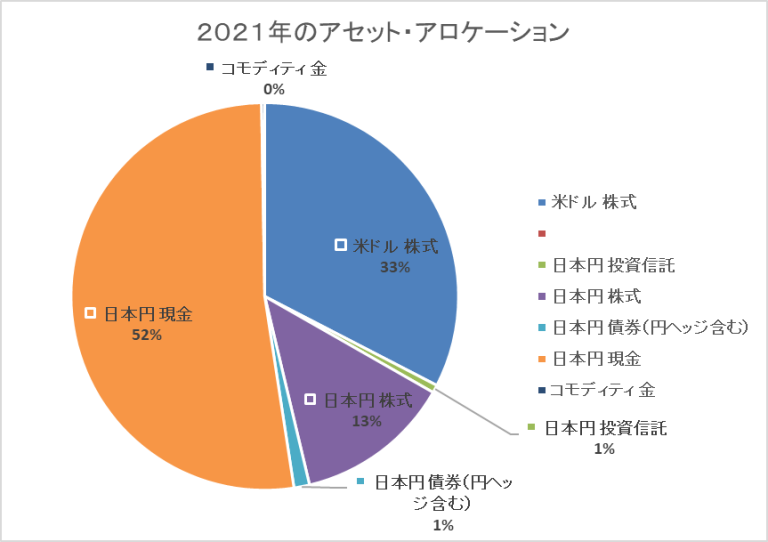

↓2021年のアセット・アロケーションです!

2021年の時点では、下図のアセット・アロケーションです。

コロナ禍以降(2020年~)に妻口座で「米国株の積立投資」を始めました!

(現金(無リスク資産)の移行先として、米ドル株式(リスク資産)を選択しました)

まだまだ現金比率が高かったので、少しづつリスク資産(米株)に移行しています。

日々の動きのあるのが「日本株の売買」だけなので、ブログ内容は日本株になりました😓

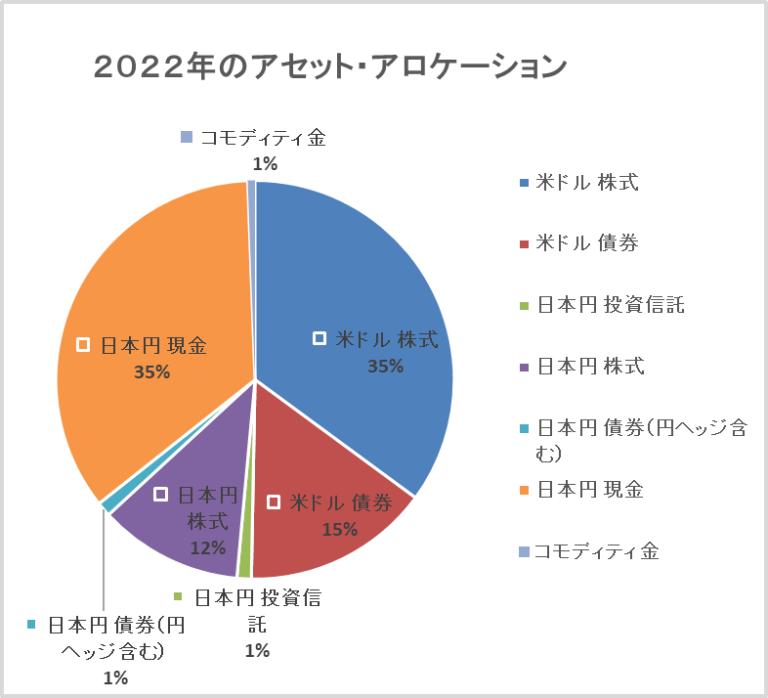

↓2022年のアセット・アロケーションです!

2022年の時点では、下図のアセット・アロケーションです。

2022年から「米ドル債券(個別債券)」への投資を始めました。

(現金(無リスク資産)の移行先として、米ドル株式+米ドル債券(リスク資産)を選択しました)

現金比率が少し下がって、やっと「アセット・アロケーション」と呼べる状態になりました😓

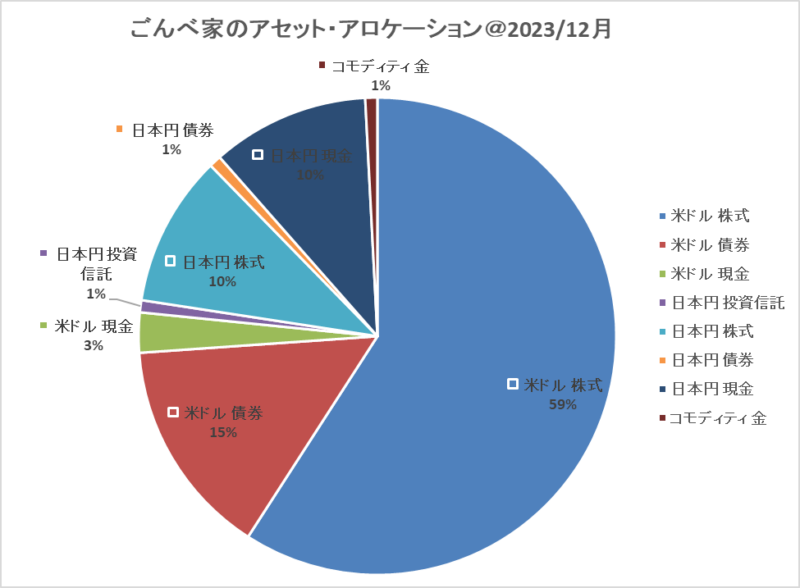

↓2023年のアセット・アロケーションです!

2023年(年末)の時点では、下図のアセット・アロケーションです。

2023年は各アセットの買い増し(日本株以外)をしました。

(現金(無リスク資産)比率はかなり下がったので、今後は収入からの購入(リスク資産)になります)

銀行口座の「ゴールドステータス」維持のため、米ドル定期預金を始めました。

(アセット(米ドル現金)が増えたので、円グラフの「色の継続性」が無くなってしまった😭)

「妻口座の米株式」の保有資産が「円安&株価上昇」によって放置(無視?)できない割合になりました😱

今後はリバランスをしながらNISA枠の「投資信託」を購入していくことになります。

↑2024年1月追記 ここまで!↑

*************************************

↓2020年3月記載↓

【 減らないお財布 】

を目指すということで、不況時にもそれなりのパフォーマンスを確保するのが目標です。

よって短期トレードが理想なのですが、日中は働いているため短期トレードは難しい状況です。よってスイングトレードで利益をある程度だせればと考えています。

さて、目標にしている「減らないお財布」ですが、何もつかわなければお財布の中身は減りません(笑)

確かに ごんべ は物欲が無いようで、普段からお金をおろすことはありませんが・・・。

というかクレジットカードを利用するので普段からキャッシュはあまり使いませんね。

でも目標設定は大事ということで、真面目に世間一般のお小遣いはいくらなのか?を

ネットで調べてみることに。

「 新生銀行による2019年サラリーマンのお小遣い調査では、景気変調の兆しや消費増税による影響等が懸念される中、男性会社員のお小遣い額は36,747円と過去2番目に低い金額」だそうです。

でも、これは平均値なので20代も入っています。では同年代(50代)はというと

調べてみた限りでは、男性38,051円(N数302)でした。

うーん、4万円×12カ月=48万円となり年間50万円の税引き後の利益を得られたら

減らないお財布達成ですね。バンザイ!

いやいや違うでしょ!

確かにお小遣いだけなら、そんなものなのでしょうけど目標は大きくするべし。

という訳で「減らないお財布」の定義は、生活費を含んだ金額ということで考えます。

都内?地方?平均値?

生活費は都内と地方でかなり違いますよね。

現在、ごんべは都内在住のため正直に言えば生活費はかなり高いです。

でもお財布が減らない状態であれば、地方での生活でも良いのですよ!

(セミリタイヤ or デュアラー生活)

というわけで調べてみました。

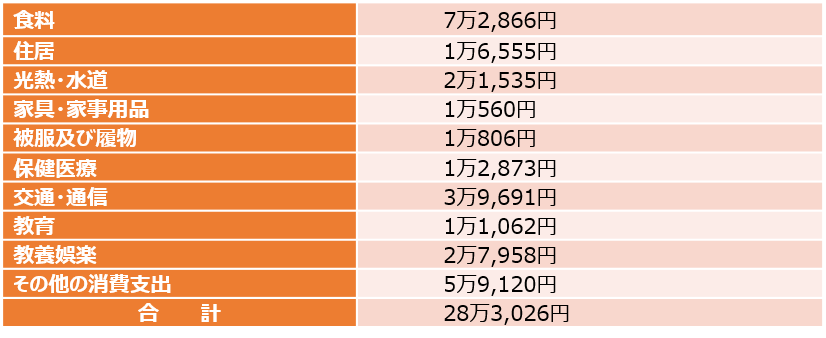

総務省統計局の「家計調査報告(家計収支編)―平成29年(2017年)平均速報結果の概要―」によると

二人以上世帯の生活費の平均は・・・28万3026円なり!

ちょっと住居の値が低すぎると思いますが・・・まぁ総務省の統計に文句言ってもねぇ。

という訳で、28万×12カ月=336万円!という数字を目標にすることに決定です!

年間収益336万円(税引き後)について

一応、生活をするということは税引き後の利益で336万円/年間を目標にしました。

ではこの数字の妥当性を考えてみましょう。

現在の1000万を軍師金にして、年率+33.6%を安定的に達成できるか?

はい、 確実に無理ですね。

世界で一番有名な投資家のウォーレン・バフェットですら、年平均リターンは22.6% みたいです。

安定的に336万円を得るには、軍資金は3倍の3000万円は必要でしょう。

それでも年率+11.2%のリターンは必要になります。

とりあえずヒヨッコ投資家としては、年率10%程度を目標に頑張ってみようかと。

そして安定的に利益が出る投資方法が見えてきた暁には、投資金額を上げてみよう!