新NISA@複利効果を実感できるのは何年後?

こんにちは、ごんべ@連休は引きこもり!です。

外が暑すぎるのでエアコンの効いた部屋でブログ更新ですw

前回のブログで書いた「50歳以上の人が新NISAで複利効果を実感できるには何年かかるのか?」を考えてみたいと思います。

先ずは新NISAの制度について下図で整理。

新しく投資するに当たり

・積立投資枠:年間120万円(MAX600万円)つまり最速5年でカンスト!

・成長投資枠:年間240万円(MAX1200万円)つまり最速5年でカンスト!

という括りになっています。(※積立投資のみで1800万円でもOKですが・・・それが本当に良いのか?)

積立投資枠

積立投資枠に関しては対象になる金融商品が少ないので「投資信託」になると思います。

※毎月分配型は対象になっていないので、必然的に「全世界株式 or SP500」を選択する人が多いのかな。

この積立投資枠に関しては、私も「投資信託」を選択するので特に問題無いです。

強いて言えば「オルカンが良いのか?」「SP500が良いのか?」については、直近まで悩むと思いますが・・・

現時点では「オルカン」にしようと思っています。

(論理的にはSP500の方が正解だと分かっているのですが・・・未だにオルカン押しですw)

成長投資枠

問題は成長投資枠の方です。

NISAのメリットは「非課税」という制度があること。

その非課税制度を最大限に享受できるのは配当を出さない「投資信託」(つまり複利効果)なのですが、配当を出す「株式」との差はどれくらいになるのか?

ということが個人的にあまり分かっていません。

50歳以上の人が何年保有したら複利の効果を実感できるのか?

もちろん人によって感じ方は違うと思いますが、投資枠を積立完了後で早々に「資産を取り崩して生活費」にする人も多いのでは?と思ったりもします。

そこで「配当有り」と「無配当による複利の効果」が保有年数によってどれくらいの差になるのか?

個人的に気になったので条件を決めて比べてみようかと!

(↓は個人的に条件設定をして比較したのでかなり分かり難いです😰)

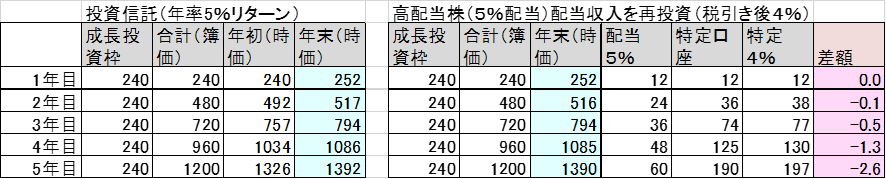

「無配当の投資信託」 VS 「配当有りの株式(配当は特定口座で再投資)」

前提条件として年率5%で検証してみます。

( 計算しやすいために配当金再投資の「年率5%における税金20%」は「税引き後4%」として計算しました )

・投資信託(年率5%のリターンで非課税)という設定

・高配当株(配当金5%で非課税。配当金を再投資した特定口座の株式の配当金は税引き後4%で計算)という設定

(うーん、見難い&分かり難くてすみません)

↑表より「年率5%」における5年MAXの最速投資の差額は5年目に2.6万円となった。

高配当株の配当(非課税)を再投資して、再投資の配当5%(税引き後4%)として定義するとあまり差が出ない。。。

(配当金をさらに再投資(特定口座)した配当金5%にかかる税金20% が税金で引かれるだけなので、こんなものかと・・・)

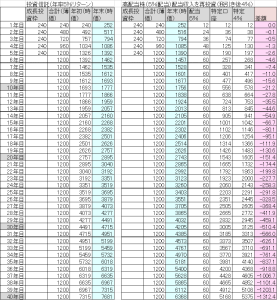

このまま複利の効果を検証(配当金5%を再投資した特定口座の配当金5%における20%の税金の差がどれくらいになるのか?)

(↑エクセルで40年目まで計算してみた。)

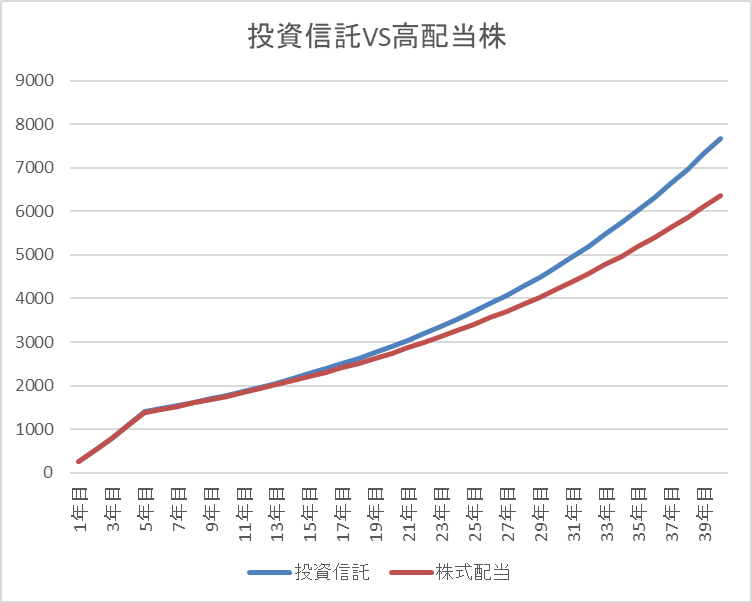

5年目では2.6万円の差だったのが、当たり前ですが「長期保有すると複利の効果を実感できる数字」になりました。

↓保有年数における複利効果の差額(※ 単年度ではなく累積の差額)

・10年目:21.2万円

・20年目:151.4万円

・30年目:510.4万円

・40年目:1312.4万円

※ 今回は年率5%と高めの設定における「配当金の税率20%の差」の検証であるため、長期における複利の効果が出やすい設定かも。

そもそも「最速MAXで投資枠をカンスト」出来る人がどれくらいいるか分かりませんが、新NISA開始時に50歳の人が複利の効果を実感できる数字になるのは差額が100万円を超える68歳(18年間を満額で保有)位からかなぁ。(これは個人の主観ですw)

最速で満額投資しても保有期間10年間での違いは総額で21万円くらいしか違わないのよね。(年換算2.1万くらい、月換算1750円)

( ※実際には株式投資で配当金を再投資するのはタイムラグや価格変動もあるし資金効率よく再投資は出来ないので、株式投資で再投資するのが前提であれば投資信託の方がメリット大きいと思います。)

うーん、複利の効果≒長期保有なので重要なのは「年齢」よりも「保有期間」ですが、少なくとも私には複利効果を気にするほどの投資期間は無さそうです。残念😭

(投資期間が20年以上ある人は複利の効果を享受できる投資信託(配当無し)という選択肢は良いかもです!)

独り言

私(アラフィフ)の場合は「取り崩さないで保有する期間」が何年あるのか?

もちろん頑張れば「死ぬまで保有継続」できると思うけど、お金は「使ってなんぼ!」だと思う。

そもそも「何のためにお金を貯めているのか?」を考えると、最低でも60歳くらいから「使うフェーズ>貯めるフェーズ」にしたいと思うw

以前にブログで書いた「DIE WITH ZERO」↓のように日本人の価値観のままだと危ういかも😰

さて、これで私の場合は「成長株投資枠」は年齢(保有年月)から鑑みて最適解は「高配当株」という結論に落ち着いたかな。

もちろん無配当の投資信託がダメということではなく、投資のタイミングを見て「投資信託」と「高配当株」をバランスよく購入していくつもりです。

現状の日本株を長期保有視点で投資したいか?と言えば「うーん、今は高値圏かな」という感想になります。

個別で良い株もあるのですが、今後に予想される「円高」の時に今の株価を維持できるか?といえば難しいかなと思っています。

逆に言えば、今後5年以内に円高になれば新NISAの成長投資枠で日本株を購入するチャンスかもしれません。

(でも円高になれば米株を安く買うチャンスでもあるのよねw)

ということで株式市場と為替をみながら投資先は臨機応変ということになりそう。

複利効果を考えなければ5年後(カンスト)以降に「高配当株へ銘柄入れ替え」て配当非課税を享受していけば良いので、銘柄の選択肢が広がります!

※戦略としては日本株がバリュー価格まで下がるまでは「投資信託」に投資して、高配当株がバリュー価格で買えるレベルまで株価が下がったら日本株に投資する。長期的には投資信託に投資した分を高配当株に入れ替えしていく方向で考えています。

これで残る懸念材料は為替だけだなw

為替と言っても「ドル対円」だけで良くて、今後の通貨リスク等を考えなくては。

まともな政治家が政権を動かして「原発再稼働」して原油依存を低くしたらそれだけで日本株にポジティブだけどなぁ。

個人的には「核融合」に期待していて「ヘリカル式」を日本で展開できれば間違いなく「円高」になるはず!

製造業の回帰は労働法の問題があるので難しいですが、エネルギーコストの影響は日本経済には間違いなく超重要!

まぁ「核」と名前に付くだけで日本では無理っぽいので私は長期的には円安にベット(bet)していますが🫠