【2024年3月】収支報告(やっと反撃開始です👍)

2024年3月度の「日本株」の収支は +1,176,046円(+11,76%)になりました。

昨年末比で+1,752,830円(+17.5%)です!

2024年3月の日本株の収支は、+11.76%で大幅上昇で引けました!

ごんべPFは 半導体株を買ってないので、今回の上昇相場に乗れていなかったのですが・・・やっと反撃開始です😭

本日の不動産株の爆上げによって、ついに昨年末比のパフォーマンスがTOPXに追いつきました🎊

「日銀政策決定会合」以降の不動産セクターの見直し買い、そして「公示地価の大幅上昇」を受けて

やっと不動産セクターに資金が回ってきたようです👍

昨年からの「大型株&半導体株」の流れの中で、ごんべPFは「不動産セクター偏重」で耐えてきたので報われた感じですw

(中小型株ばかりのPFなので、本当によくTOPIXに追いついたと思う😓)

それなりに業績等を考慮した上での「ごんべPF」なので、今回の株価上昇は ちょっと嬉しいです!

今後の日本株は「円安が継続」する限り、大崩れは無いと思っていますが・・・日銀が利上げしたら相場は終了ですね。

外国人が売ると「為替ヘッジ」分の巻き戻しの円買いが起きるので、短期間で予想していないような円高になるかも?

(個人的には円高(135円以下)になったら 金(ゴールド)のインゴットを購入したいと思っています)

米相場は全く分かりませんw

発表される指標は「徐々に悪くなっている」と思うのですが、株価は調整入りしません。

株価下落のトリガーが何なのかな?

マグ7の決算発表までは、このままの株価位置でホバリングのような気がします。

(次のNvidiaの決算発表後に米株は5~10%の調整かな?)

まぁ今年は大統領選挙イヤーなので、株価が下がれば対策が打たれるだろうという思惑があるので、このまま下がらない可能性もありますね。

投資主体別の売買状況

↑外国人買いが継続しています。現物を買っているみたいで長期保有なのかな?オイルマネーという噂?よく分からんw

信託銀行(GPIF?)が11週連続で売り越しなのだがw 毎月(毎週)リバランスしているのか?

不思議なのは、投資信託も11週連続で売り越しなのよね。

NISAで投資信託を買っているのは集計されないの???(いまいち集計方法がわからん)

とりあえず株式相場は5月までは行けそうな雰囲気はあるけど・・・どうなんでしょ?

次の本決算前に利確してポジション縮小するか、大統領選の年は株価が下がらないと踏んでポジション維持か、なかなか難しい判断になりそうです🤔

保有銘柄の一覧

↓特定口座

↓旧NISA口座

【今月の雑感】

日銀政策決定会合後から「不動産セクター」に資金が入ってきたので、「ごんべPF」も遅まきながら反撃開始です!

とは言っても、日本株の上昇の要因は「海外資金」の流入だと思うので「大型バリュー株」が強い状況は続いていますね。

保有銘柄の「四季報」をチェックしたけど、ネガティブな銘柄は「アメイズ」だけでした。

アメイズは宿泊料金を「値上げ」したら良いだけなのだが・・・

↑さすがに「朝食付き4950円(税込み)」は安すぎなので、そのうち値上げすると思うのだが😓

(宿泊料金を値上げして、従業員の賃上げしないと雇用が維持できないと思う)

九州地区にも数多く展開しているので、エブリデイロープライスで頑張って欲しいです!

※ 九州地区で頑張っているホテルとして「カンブリア宮殿」や「ガイアの夜明け」で特集されないかなw

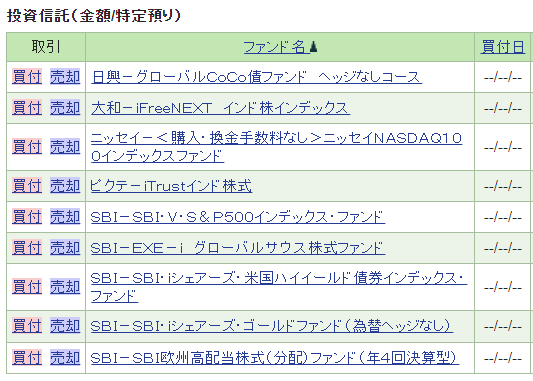

SBI証券@投資信託

・特定口座は下記↓になります。

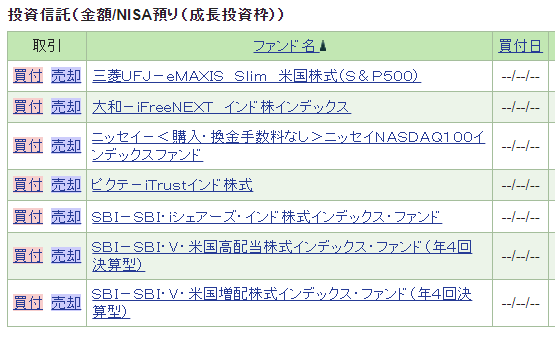

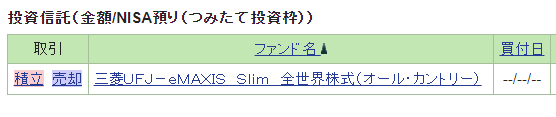

・NISA口座は下記↓になります。

【 投資信託の雑感 】

保有している投資信託が「全て利益が出ている状態」なのですが、さすがに特定口座のファンドは利益確定した方が良いのかな?

現状は日米ともに株価は「高値圏」だとは思いますが、下落する理由が無いのも事実で「利下げの発表」があるまでは積立継続でよさそうな気もします。

(※ 利下げを好感して株価上昇もあり得るが・・・)

まぁ積立投資は継続保有が一番パフォーマンスが良いのよね😓

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をメインにクレカ積立しています。

NISA口座では無いので、利益が乗ってきたら売却する方向で考えています。

独り言

運用資金の増加に伴って「資産保全」と「分散」を意識するようになりました。

資産保全は「インフレ率」と「保有資産の利回り」によって変化しますが、政府が目標にしている「インフレ率2%」で考えると「リスク資産70%」でも「運用利回り3.5%」は必要になってきます。

※ 70% × 3.5% × 0.8(税率20%)=1.96%(←利回り)

ちなみに「インフレ率2.5%」の場合は「リスク資産80%」で「運用利回り4%位」が必要になります!

リスク資産に「資産の70~80%」を投資するのは 結構リスク高いと思うのと、「利回り3.5~4.0%」を安定的に達成するのは難易度が高いと思います!

つまり日本がインフレ経済になった場合は、資産保全のために 目標の利回りを達成しつつ リスク資産の中で分散する必要が出てきます。

前回も書きましたが、一般的には「分散」というと「相関が少ないものを組み合わせる」となります。

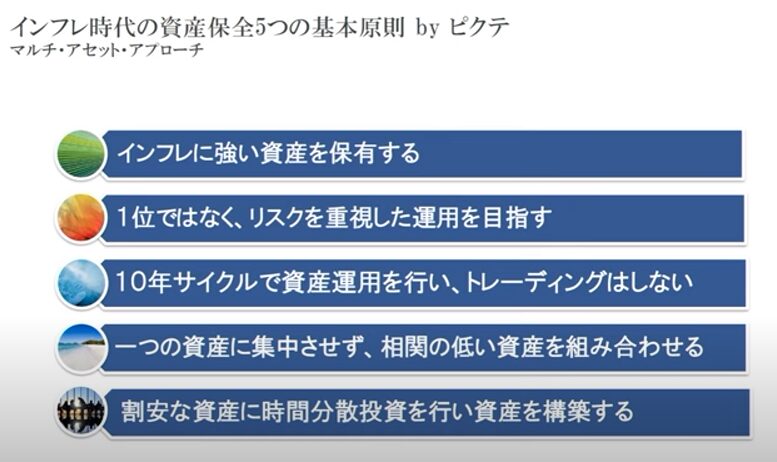

( ピクテさんの資料↓を見て「時間分散」も大事だと思いました。)

**************************

NISA投資で「半強制的」に5年程度の時間分散がされるのは良いことですが・・・今は「割安の資産」への投資では無いですね😓

最近の特徴として、全アセットが同じような動きをするので「相関性が低い資産を組み合わせる」というのが意外と難しい。

まぁ「株式」「債券」「金(コモディティ)」というアセットで十分だと思いますが、現状だと「安値圏」にある「債券」への投資をする時期ということですかね?

とりあえず債券ETFの「EDV」をコツコツ買い増していきますか!