6月4週 週間パフォーマンス@上昇👍

6月4週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

・週次 +184,966円(月次+432,782円)

・年初来 +685,571円(+3.4%)

(※ 源泉徴収有り、配当込み)

今週の「ごんべPF(日本株+投資信託)」は、先週から続伸で引けました!

日経平均の強さに比べると かなり劣後していますが、なんとかプラス圏で推移しています😓

「イスラエル VS イラン」の戦争は長引きそうなので株式市場は厳しい展開を予想していたのですが・・・

後半はプロレスと言われるほどの出来レースで尻つぼみで終結しましたね😏

正直、今の株価位置で買いたいと思えないので様子見継続です。

米国の発表されるデータは徐々に悪くなっているし、日本は自動車産業が買われない中で

「半導体」の1本足打法で本当に大丈夫なのかな?

(実際には、半導体・データセンター・防衛・造船?ですかね🧐)

個人的には、日本はこのまま利上げ出来ないままコストプッシュのインフレが続くと思うので、内需・外需ともに厳しい環境だよね🤔

外資が日本株を買っているのが不思議なのだが・・・半導体の業績はそこまで良いのかね?

とりあえず「ごんべPF」が未だに不動産セクター偏重から動いていないのは

「不動産の海外からの引き合いは未だに堅調」という認識と、インフレ継続される限り不動産は底堅いかなと考えているからです。

SBI証券@日本株

※ 週間パフォーマンスを比較しやすいように「先週」と「今週」の両方を添付してみた🤔

【 保有銘柄 】

・SBI@特定口座↓

↓先週

↓今週

※ 今週は保有株の多くがが上昇しました!

保有株のほとんどが「四季報」の内容が良かったので下値は堅そうですが・・・上値も重そうです😓

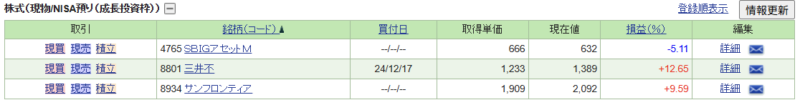

・SBI@新NISA(成長投資枠)↓

↓先週

↓今週

※ 全て下落でした😭

これだけの上昇相場の中でピンポイントで全て下落のNISA枠ですw

NISA枠なので「配当+優待」を貰いながら中長期で見ています😏

・SBI@旧NISA口座↓

↓先週

↓今週

※ 週間ではプラスでした。

旧NISAなので5年目まではガチホ予定です!

(5年目に入ったら売却も検討しますが・・・)

「株主優待+配当」で優良株を選別したつもりなので特定口座で保有継続になるのが理想🤔

【今週の売買】

・なし!

【今週の決算など】

・なし!

【 IPO 】

・↓補欠当選しました!

SBI証券が主幹事の場合、かなりの確率で補欠当選するのですが「資金拘束」されるのがデメリットですね😓

まぁ対面証券と違って、辞退の確率が読めないのでしょうがないのですが・・・

今回の銘柄は公募価格を割れるリスクはほとんど無いと思うけど、上昇しても薄利なのよね!

とりあえず応募してみます👍

SBI証券@投資信託

【特定口座】↓

↓先週

↓今週

↑ 週間では上昇でした!

うーん、海外株式はいきなりリスクオンですね🤔

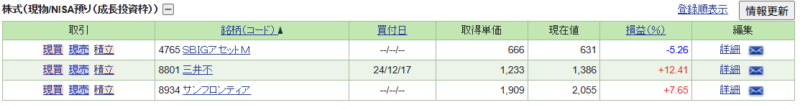

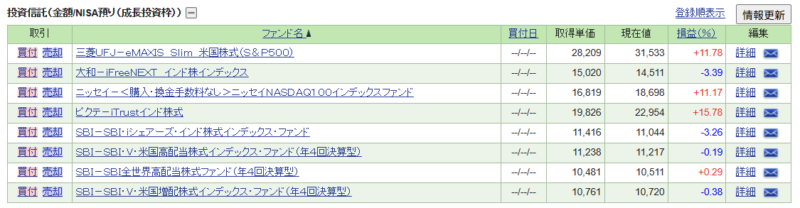

【NISA@成長投資枠】↓

↓先週

↓今週

↑週間では上昇でした!

ショート勢の巻き戻しがあると思うので、それなりにオーバーシュートしそうな予感🤔

短期的にはリスクオンのイケイケモードが復活ですかね😒

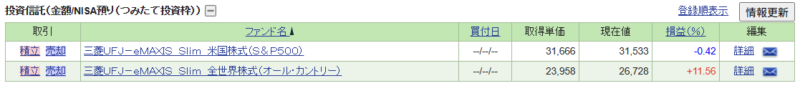

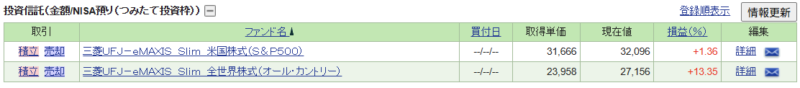

【NISA@つみたて投資枠】↓

↓先週

↓今週

積立投資枠については毎月MAX投資を継続中です。

(まだ積立2年目なのでMAX投資ですが、4年目くらいからは積立金額を調整するかも🤔)

NISA出口(5年目?)のタイミングで株価暴落にならなくて良かったと思う😓

☆ 投資信託の総評

今週の投資信託は上昇でした。

「イスラエルVSイラン」があっという間に収束したのが本当に意外でした。

トランプ大統領が基本的に戦争が嫌いなのがよく分かりました🤔

今後はトランプ関税の動向だけに集中できそうですが・・・これも期限延長になりそうな予感😒

とりあえず「NISAのつみたて投資枠」は全力していますが、成長投資枠に関してはかなり金額を下げて毎日積立しています。

米国から資金流出するのであれば「買い場」だと考えていましたが、どうやら株価の下落は限定的ですかね。

海外の中央銀行や年金基金のPFで米ドル比率を下げているようですが、個人的には中長期では「米国以外の方がリスクが高い」と思っています!

結局は米株の中で比率をどうするのか?という結論になりそうなのよね。

私は年齢的にNASDAQに全力は出来ないので、「S&P500、VIG、VYM」のように分散することで「MAG7比率を下げる」ことを意識しています。

結果的にパフォーマンスが落ちる可能性が高いかもしれませんが、

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

トランプ関税がはっきりするまで「インド株・ベトナム株」の方向性は出ないと考えています。

政治的に(モディ政権の間は)インド株は問題無いと思いますが、ベトナム株については親中国に寄るのなら全売却予定です👍

うーん、調べた限りではベトナムは売却かなぁ~😓

債券(米ドル建て)

債券(生債券・債券ETF)への新規投資を控えています!

私の債券保有の目的は株式下落時のヘッジ目的の意味合いが大きいので、株式下落(リセッション)

が無ければ基本的に償還まで保有するつもりでいます👍

直近の株価下落に限って言えば「トリプル安」になったので、債券保有が株式下落のヘッジになっていませんが

今後(次の下落時に)がどうなるのか?は分からないので、利子を貰いながら保有継続します!

債券投資は長期で考えているので、直近のドル安&債券安はそれほど気になりません!

しかし問題は、米国の巨額の負債を「インフレ」によって返済(目減り)させることになった場合に

債券の利回りでは少し厳しいかもしれん😓という事。

とはいえ「ごんべ生債券PF」は加重平均で利回り5%超えなので、利子を再投資した場合では14年程度で2倍になるのよね!

加えて為替変動もあるので、インフレ(ドル希薄化)になった場合でも利益が超過する可能性もあります。

個人的には長期的には「円安」を予想しているので、まぁ利子を貰いながら円安待ちでもよいかなと😒

GOLD(金)

・個人的に「金(ゴールド)投資」が難しいと思うのは、金の適正価格(フェアバリュー)が判断できない事があります。

(株式ならPER(株価収益率)等の指標があるので判断しやすいのですが・・・)

私は今の金価格は割高と思っているので、なかなか今の価格でスポット買いは出来ないです😒

長期的には今後も世界的に通貨を刷りまくると思うので「下がる要素」より「上がる要素」の方が高いと思っていますが・・・

予想は当たらないので、金(ゴールド)はコツコツと「積立投資」が合っています👍

(金利が付かないので、シニア層のアセットでは保有割合を増やすのに勇気がいるのよね😓)

仮想通貨(リップル)

仮想通貨の事を「デジタルゴールド」という人がいますが、

今回の戦争で真逆の値動きをしたことから「金と仮想通貨」は違う性質のものだと判断しました!

有事で資金流出するということは、はっきりいって「投機」対象でしかないような・・・

今後も株主優待で貰う分は保有量が増えると思いますが、新規購入することは無さそうかな😓

独り言

旅行に行くので省略です🙏