4月3週 週間パフォーマンス@それなりに戻る

4月3週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

・週次 +540,565円(月次-725,129円)

・年初来 -1,163,141円(-5.82%)

(※ 源泉徴収有り、配当込み)

今週の「ごんべPF(日本株+投資信託)」は、先週から大幅に戻して引けました!

TOPIXの年初来パフォーマンスが -8.11% なので「ごんべPF」はアウトパフォーム継続中です😓

今回の株価下落が日本株だけなら一定量の戻りラインまで来ているのですが、投資信託の「為替(つまり円高)」の部分の下落幅がパフォーマンスの悪化につながっています。

何度も書いていますが、私は長期では「円安」だと考えています!

しかし、今回の為替変動は「円高」というより「ドル安」なのが今までと違うところです🤔

各国の中央銀行が米債保有を減らしている?という話しもあるようで、ここから米国債を購入するのは勇気が要ります。

米国債(米ドル)売り→金(ゴールド)や欧州(ユーロ)なのかな?

今年の前半くらいには関税の話が終結していると考えていたのですが、関税が3カ月延長になったのでその分は後ろ倒しなのかな😒

まぁ話題の中心が「減税」になるまでは我慢の時間が続くと思っています😓

「ごんべ家」は総資産の75%くらいが米ドル建て資産だったので、今回の株価暴落&円高のダブルパンチで「含み益」は激減しています。

一応、昨年に米ドル株式を数回に分けて合計30万ドルくらい売却しているので、今回の株価下落の直撃は少しだけですがヘッジできています👍

相場環境が良くても定期的なリバランスの必要性を感じますね。

新NISAについてもリバランスは必要だと考えていますが、投資枠MAXまで達成した後で良いかな🤔

米中間選挙の日程を考慮して、今年の秋口くらいから米株は回復すると信じているのは変わりませんが

長期金利の上昇を見ていると、FRBパウエル氏の交代は実現しそうな予感w

(法的には交代は難しいのでしょうけど、トランプ政権は強行突破しそうw)

そもそも、6月までの巨額な米債の借り換えのために低金利にしたいはずなのに

FRBが利下げしないのは政権から見れば問題なのでしょうね。

なんにしても「ベッセント氏」が報道のようにイニシアティブを握ったのなら、金利については何とかすると思っています🤔

そして4月9日にはトランプ大統領が

「THIS IS A GREAT TIME TO BUY(絶好の買い時だ)!!!DJT」

と投稿しているので、一旦の底値は付けたと考えています。

楽観的かもしれませんが、今後は VIX が徐々に切り下がりながら米株価が戻っていくと予想します。

日本株は・・・今後の交渉次第でしょうけど、良い結果になる可能性は少ないかなと。

特に自動車と鉄鋼などは厳しいと思うのですが、どうなんでしょう😒

SBI証券@日本株

※ 週間パフォーマンスを比較しやすいように「先週」と「今週」の両方を添付してみた🤔

【 保有銘柄 】

・SBI@特定口座↓

↓先週

↓今週

※ 週間では全般的に大幅上昇(戻り加速)という印象です!

為替の影響が大きそうな銘柄は避けているつもりですが、暴落前の価格まで戻る銘柄は少なそうなのよね😓

個人的には「インバウンド」関連に期待していたのですが、数字を見るとピークアウト感がありますね。

国内需要を上手くミックスできた銘柄の業績は良いと思いますが、過度にインバウンドに偏った経営をしている銘柄は注意が必要かな。

今後はインバウンド銘柄でも2極化するかもしれん🤔

大型株(NTT、三井不動産、NTT)の業績は心配していませんが、月次を公表していない中小型株の決算は少し怖いですね。

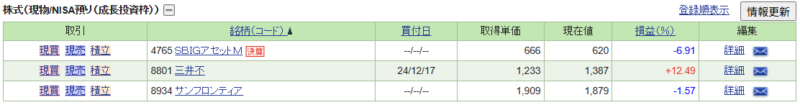

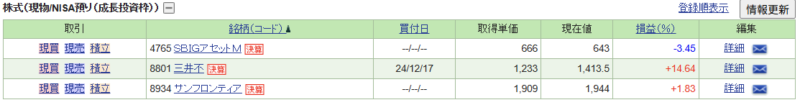

・SBI@新NISA(成長投資枠)↓

↓先週

↓今週

※ 今週は上昇でしたw

現状の株式市場を見れば「SBIGAM」の下落はしょうがないのですが、決算の数字を見て「買い増し」を考えたいと思います。

積立投資の金額に変化が無ければSBIGAMは買い増ししたい!

個人的には「サンフロンティア不動産」に期待しているのですが、マンション開発しているベトナムの景気が心配です😓

・SBI@旧NISA口座↓

↓先週

↓今週

※ 全般的に上昇です!

NISA口座ということで内需中心のPFなので、円高でも業績への影響は少ないと思うのですが・・・

日銀が利上げに言及するようなら株価は高値まで戻らないでしょうね。

旧NISAなので、期間(5年間)終了まで配当貰ってガチホの予定です。

【今週の売買】

・なし!

【今週の決算など】

・なし!

今秋までの決算を見る限り「外食・小売り」の決算は良いことろが多いですね🧐

人件費・原材料費の高騰があるので、もっと悪い決算を想像していたのですが

値上げによって収益確保できているみたいです。

問題はこのまま売り上げを維持できるのか?

外食・小売り(特にアパレル)は節約で直撃する業種だと思うので、8月(2Q)決算は厳しいかもしれんね。

【 IPO 】

・当選せず😓

SBI証券@投資信託

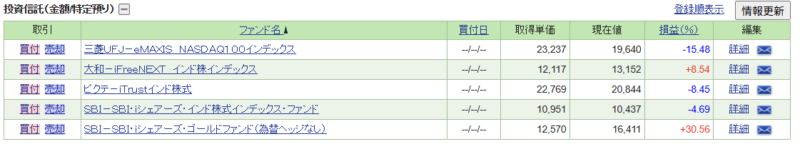

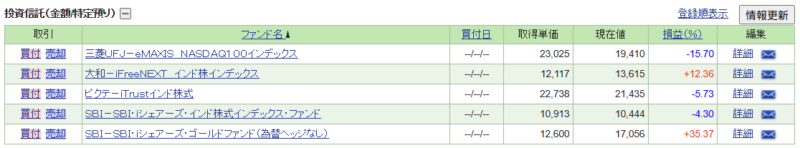

【特定口座】↓

↓先週

↓今週

↑ 全般的にヨコヨコでした😭

「為替(円高)」が止まったので、株価(基準価額)の下落も止まった感じですね。

毎日積立を継続しています!

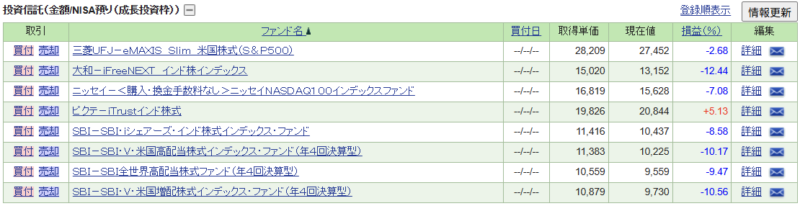

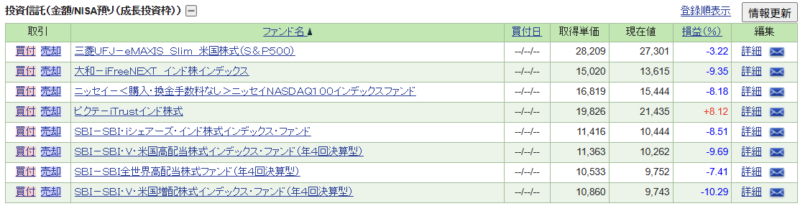

【NISA@成長投資枠】↓

↓先週

↓今週

↑全体的にヨコヨコですね!

ドル安がどこまで進むか分かりませんが、現状の「為替&株価」で見れば「買い場」と言えるかもしれん。

キャッシュが少ないのでスポット買いしませんが、キャッシュに余裕があればそろそろ買い増ししたいところです。

ウクライナ戦争が泥沼化するリスクはありますが、関税は最悪期を脱したと感じます。

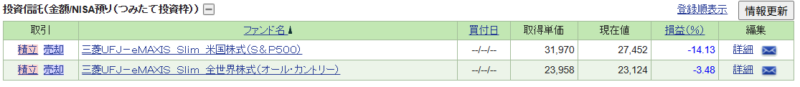

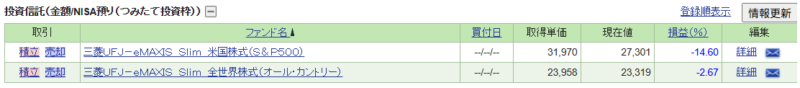

【NISA@つみたて投資枠】↓

↓先週

↓今週

積立投資枠については毎月MAX投資を継続中です。

NISA5年目のタイミングで株価暴落にならなくて良かったと思うのと、今の「円高」は長期目線では買い場だと思う。

☆ 投資信託の総評

今週は「為替(円高)」が止まったので、投資信託の基準価額の下落も止まりました。

円高がどこまで進むか分かりませんが、長期目線では「買い場が到来」と思います。

NISA枠は投資の時間軸を5年~と考えているので、現状は買付単価を引き下げている(俗に言うナンピン)状態です。

米国の財政がトランプ政権でどこまで改善できるか分かりませんが、関税は面白い手段だと思う。

通常ならスタグフレーションになると思うけど、関税収入を「減税」の原資にするようなので

トータルで米国の中間層の収支がどうなるのか?興味があります。

一説には年収1500万円までは所得税は0にするという噂🤔

********************

新NISAが始まる前後で、投資するファンドを色々と検討しました。

結果としてマグ7は割高と考えて、マグ7比率が低いファンドを優先的に選びました!

今回の米株暴落を経て、確かにマグ7の下落率は酷かったのですが・・・

株価が戻っているのもマグ7なのよね🤔

(戻っていない株もありますが・・・)

「ごんべ家」は生活資金に余裕があると思うので、景気低迷期間をやり繰りする資金はある訳で

そうするとボラティリティが大きくても、株価が上昇する(下落しても戻る)方が重要なのかもしれん🤔

マグ7を筆頭に、研究開発費(資金)が膨大で、参入障壁が高く、価格競争力(値上げを受け入れやすい)がある銘柄はバリュエーションが付いて株価が割高です。

そして株価下落時には、下落率が高くなるのですが・・・株価が戻るのも早いw

うーん、わりと真面目に選択を間違えたかもしれんと思ったりして😒

「分配金あり・なし」は別にして、やはり「S&P500」が一番良いんじゃね?

今回の暴落&株価の戻りを見ていて思いました。

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

「インド株・ベトナム株」の下落は止まった?

どちらの国も長期では買いと思っていますが・・・ベトナムの政治姿勢(対中国)が分かりますね。

もし親中国になるのなら全売却の予定です😓

債券(米ドル建て)

現状は債券(生債券・債券ETF)への新規投資を控えています!

世界的な保護主義政策の分断化で、インフレになりやすい環境です。

私の債券保有の目的は株式下落時のヘッジ目的の意味合いが大きいので、株式下落(リセッション)が無ければ基本的に償還まで保有するつもりでいます👍

現状は「米金利が上昇して、そして円高(ドル安)に!!!」という、珍しい状態になっています。

正直、こうなることは想定外で対処のしようがありませんが、ベッセント氏の手腕に期待します🧐

しかし、逆に言えば「円高+債券安(金利高)」なので債券の買い時とも言えます🤔

今回、どこまでドル安(円高)が進むのか分かりませんが、130円台に突入することがあれば米ドル債の買い増しを考えます。

(何度も書きますが、私は長期10年~では円安を予想しているので130円台は「買い場」と考えます!)

GOLD(金)

・チャートが綺麗な右肩上がり!

金が難しいと思うのは、金の適正価格(フェアバリュー)が判断できない事があります。

株式ならPER(株価収益率)等の指標があるので判断しやすいのですが・・・

個人的には 今の金価格は割高と思っているので、なかなか今の価格でスポット買いは出来ないです😒

今回の上昇は中央銀行のPFに金(ゴールド)の比率を増やす国の増えたから?

真相は分かりませんが、米ドルの信用が落ちたのは事実だと思うし、金(ゴールド)の需要が増えているのでしょうね。

長期的には今後も世界的に通貨を刷りまくると思うので「下がる要素」より「上がる要素」の方が高いと思う。

何度も書いていますが、金(ゴールド)はコツコツと「積立投資」が合っていますね👍

(金利が付かないので、シニア層のアセットでは保有割合を増やすのに勇気がいるのよね😓)

仮想通貨(リップル)

相変わらず仮想通貨の乱高下が凄いです!

私の保有している「リップル」↓も結構凄いことになっています😱

4765 SBIGAM の株主優待で貰った「リップル」しか保有していません。

1日で10%近いボラティリティの時があるので、これは投資というより投機だと感じます!

仮想通貨の事を「デジタルゴールド」という人がいますが、どう考えても「価値」が違い過ぎると思うのだが🤔

そして「割安・割高」の判断がつきません。

今後も株主優待で貰う分は増えますが、新規購入することは無さそうかな。

独り言

もともと未来は不確実なものですが、

老後生活を考えるとかなり不確実な時代になってきたと感じます。

というのは、今後は日本でも「インフレ」が継続する可能性が高いということ。

老後に限定したらインフレ要因が「ディマンドプル」「コストプッシュ」のどちらかは重要ではなく

インフレで物の値段が上がる(生活費が上昇する)ことが問題なのよね。

もちろん支給される年金額もインフレ分を加味して上昇するのですが、悪名高い「マクロ経済スライド」によって年金支給額の上昇の方が低く抑えられる法律があるのよね😭

これは期間限定の法律ですが、政治家が税務省の傀儡化している日本ではしれっと恒久化しそうです😡

今後も日本の経済成長率の低さから「内外価格差(つまりコストプッシュ)」によってインフレが長期的に継続しそうです。

これはかなり老後の生活設計を脅かすものですが、3人に1人は年金生活者の日本で皆さんどうするのでしょうかね?

※ たぶん死ぬまで働けるだけ働く人が増えるのでしょう😣

インフレ分を加味すると、65歳以降も働けるだけ働くというのは合理的なのだが

すでに年金生活に突入している人はどうするんだろ?

今のように3%のインフレは続かないかもしれませんが・・・

いつのまにか諸外国と比べて日本のインフレ率が一番高い状況なのよね😱

食料品などは感覚的には20~30%くらい上昇しているような・・・

※ コメは80%くらい上昇している😭

なんかこの辺を誤魔化すために「プラチナNISA」なる高齢者NISAが開始されるのでは?

インフレ分を資産運用収入で補おう!という説明がありそう。

いろいろな意味で日本は詰んでいると思いますが、打開策として高齢者の労働参加が重要になってきますね。

今後日本で伸びそうなのは「インバウンド」くらいしか思いつかないのですが、高齢者の仕事としてインバウンドは結び付かないのよね🤔