10月2週 週間パフォーマンス&PFの決算印象

10月2週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

週次+72,680円(月次+439,072円)となりました。

年初来では +2,215,677円(+22.1%)です!

(※ 源泉徴収あり、配当込み)

今週の「ごんべPF(日本株+投資信託)」は上昇で引けました👍

金曜日の午後2時過ぎに東洋経済から「サムティがTOB」というニュースで一気にパフォーマンスがプラス圏に浮上ですw

うーむ、TOB価格が安すぎると思うのですが・・・どうにかならんかね😓

日米ともに選挙モードになるので株価は大きく動かないと思いますが

日本の選挙結果で与党が「過半数割れ」になった場合は、どれくらい株価が下落するのか?想像がつきません🤔

日本のことを長期で考えれば、今回の選挙で過半数割れになった方が良いと思うし

欲しい銘柄が安く買えるので仕込み時かもしれんと前向きに考えることに!

そして為替ですが・・・円高になるのか?円安になるのか?

雇用統計を受けて円ロングの金利負担を考えると150円を超えて円安になるかな?

と思ったのですが 150円手前で失速しました。

為替に対する要人発言も失速要因ですが、日米の選挙結果が出るまでは株価も為替もヨコヨコ展開っぽいですね。

↓さて投資主体別の売買動向ですが、外国人が「7週間ぶりに買い越し」に転じました!

やはり季節的なアノマリーの影響が大きかったのかな?来週も買い越しなら一安心です。

**********************

米国市場

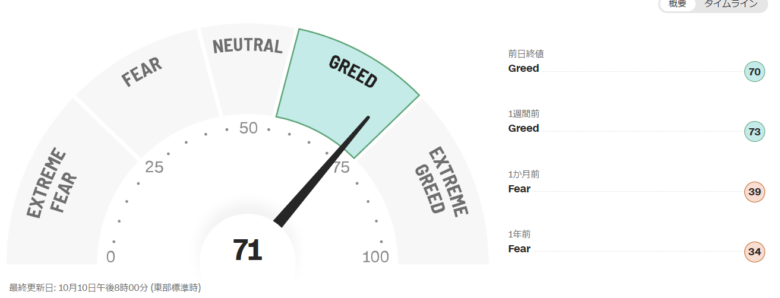

↓現状の「FEAR GREED INDEX」は、GREEDを継続中ですね!

金利が上昇しているので 株価は調整してもおかしくないのですが・・・このまま大統領選まで突っ走りそうな予感😓

SBI証券@日本株

↓保有銘柄

【今週の売買】

・無し!

【今週の決算】

・8923トーセイ:今期最終を5%上方修正・最高益予想を上乗せ、配当も4円増額

トーセイ:決算印象はポジティブ!

今回は3Q決算なので上方修正は折り込み済みだったと思いますが、増配もセットなのはポジティブですね!

地味?な銘柄ですが、順調に利益を積み上げています。

株主優待で「長期保有優遇制度」があるので、もちろん保有継続です😤

※ この決算内容で翌日に5%も株価が下落する理由が分からんw

・3048 ビックカメラ:今期経常は6%増益、前期配当を9円増額・今期は3円増配へ

ビックカメラ:決算印象はポジティブ!

特損を計上してこの決算は素晴らしい!(利益率が改善しているのが安心材料)

インバウンド(スマホ、時計、美容関連)が好調みたいなので今後も業績好調が期待できそう。

今回の「増配」は株主に対する姿勢で評価できますね(増配額は結構頑張った印象!)

株主優待で「長期保有優遇制度」があるので、もちろん保有継続です😤

・6076 アメイズ:12-8月期(3Q累計)経常は8%減益で着地

アメイズ:決算印象はややネガティブ!

予想通りの「増収減益」でした。従業員の賃上げしているし、原材料費の高騰で減益になるのは当たり前!

ホテル業界がこぞって値上げしている中で「1泊朝食付4800円(土日も同値」で頑張っているのは凄いと思うが・・・

株主の立場では「値上げ」しても十分競争力はあると思う!(決算書に値上げを匂わす言葉が欲しかった!)

まぁ逆に言えば、値上げしたら業績は急改善するので保有継続します!

・2687 CVSベイ:上期経常は一転1%増益で上振れ着地

CVSベイ:決算印象はややポジティブ!

業績は悪くないのだが、市場の評価はメッチャ低くて「 PER2.7」という惨状です。

株価の大幅下落で配当利回りが3%を超えになっています。

配当を貰いながら損益分岐点まで回復するのを待っていますが、なかなか難しい印象です。

大幅増配でもあれば保有継続しますが・・・残念ながら売却(損切り)タイミングを検討です。

・187A サムティHD:12-8月期(3Q累計)経常は56%増益で着地、今期配当を見送り

サムティHD:決算印象は・・・TOBが発表されました😭

サムティは高配当で、優待が「土日でも無料で宿泊できる」稀有な銘柄だっただけにTOBは残念です!

そしてTOB価格が安すぎるのだが・・・少し様子見してみます。

(大和証券が裏にいるので難しいかもしれませんが、村上ファンドが動かないかな?と少し期待)

サムティの替わりになる宿泊優待とはいかないけど、売却した資金でリソルHDを購入予定です。

【 IPO 】

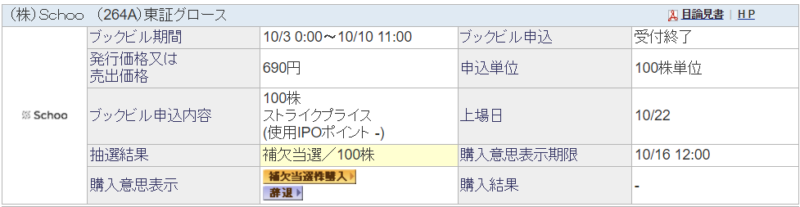

↓SBI証券で「Schoo」が補欠当選しました!

ファンドのEXIT系のIPOは「公募割れ」が多いのですが、経常利益が急激に改善しているので

IPOに向けて意識的に数字を操作していないのであれば来期以降は期待できそうかな?

(契約者数・客単価は上昇していて解約率は低いので、損益分岐点を超えれば利益率が伸びるはず)

懸念点は競合企業が多いこと!

「オンライン学習」は参入障壁は低そうに見えるのと、この会社独自の強みがわからない🤔

そしてストックオプションの売り需要を考えると、上値は重そうです。

単価が安いので、公募割れしても数千円?ですかね。

まぁいつも書いていますが「繰り上げ当選」しないのでIPOポイント稼ぎでポチってみます。

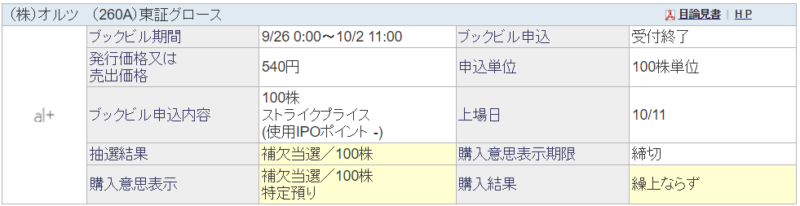

↓補欠当選した「オルツ」は繰り上げ当選ならず!

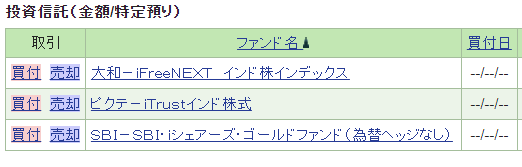

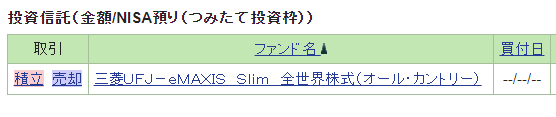

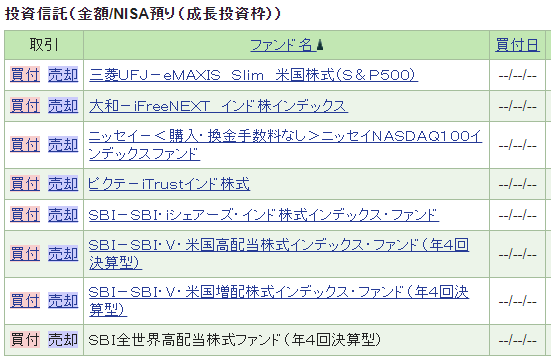

SBI証券@投資信託

【特定口座】↓

【NISA@つみたて投資枠】↓

【NISA@成長投資枠】↓

上記のファンドを少額ですが「毎日積立」しています!

(※ NISA積立投資枠だけは「クレカで毎月積立10万円(MAX)」です)

来年から「NISA枠」も含めて投資するファンド・金額・比率を大きく変更するつもりです。

( ざっくり書くと、現在投資しているファンド比率だと「マグ7の比率が高すぎる!」と思っていたので、新規ファンドのスマートベータへ投資することでマグ7比率を下げることを考えています。)

今後も「マグ7」は成長すると思っていますが、自分の年齢から「そろそろリスクを考えたPF」に変更していくつもりです!

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

グローバルCoCo債の全売却注文を出しました!

債券(米ドル建て)

今後しばらくは、債券(生債券・債券ETF)への新規投資を控える予定です!

米民主党政権の愚策で「米ドルの武器化」をしたので、長期的に米ドルの「基軸通貨」としての地位が揺らぐ(つまり需要低下する)可能性はあります。

しかし現状では米国債券に代替される国債は無いので保有継続(償還まで保有予定)です!

(良くも悪くも希薄化した米債を買い支える日本!という構図が変わらないと思うのも米債投資の理由の一つ)

他の通貨は分かりませんが「日本円:米ドル」の通貨価値を考えると、今後も日本の方が「経済成長率が低くて、財政状況が悪い」状態が続くと思うので長期保有(10年~)を前提に「米ドル建て債券」に投資しています。

債券ETFは、金利低下時(つまりリセッション時)に利益確定できる資産として中期で保有しています。

※債券利子の「米ドル(キャッシュ)」について、日本円(キャッシュ)が少なくなってきたので今週の「149円台で円転」しました!

GOLD(金)

(↑上図のように、2500→2700 に向けてのレンジ切り上げなのか?(※ ドル建て)購入主体は誰?)

金(ゴールド)は、サテライト資産として「PFに組み入れることを推奨する人」が増えています!

不確実性が高まっている昨今では、冷静に考えるとゴールドが一番安心できる資産かもしれん🤔

( いろいろ調べたけど、米ドル建て金ETFの「GLDM」の経費率(0.1%)が一番低いような👍)

個人的には、ゴールドは「利子が付かない」のでシニア層のPFとしては魅力薄なのよね💦

(ゴールドは「積立投資」との相性が良いと思うので、コツコツと積立しています。)

以前から書いていますが、為替(ドル円)が135円になったら 金のインゴットを購入↓する予定でいます!

※ 金(インゴット)の売却益には年間50万円の特別控除があるのが魅力です!

そして「購入→売却」までを考慮すると、100gまでのインゴット手数料が無料の「日本マテリアル」さんを利用するのが最強プランかもしれん🤫

独り言

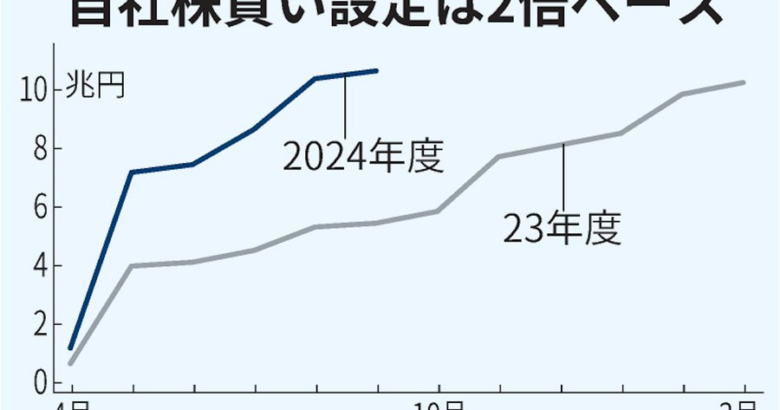

今週の気になったニュースで、日経記事ですが下記↓になります。

自社株買い、23年度の2倍ペース 海外勢の売り吸収

https://www.nikkei.com/article/DGXZQOUB105BY0Q4A011C2000000/?n_cid=SNSTW001&n_tw=1728549751

上場企業の自社株買いが海外投資家の売りを吸収し、日本株相場が上昇している。4月以降に設定された自社株取得枠は10兆円を超え、過去最大だった2023年度を早くも上回った。

******************

今年の相場ですが「株価が下落してもすぐ戻る」という印象があります。

外国人が結構売っている時でも「なぜか戻る」という不思議な現象の正体は「自社株買い」だったのかw

(他にもGPIFのリバランスの影響もあるかもしれん!)

コロナ禍前までは日本市場は「ヘッジファンドの玩具」でファンダメンタル無視で上下に振り回されていたのですが

コロナ禍後からはヘッジファンドの仕掛け的な売りが かなり減ったように感じます。

「自社株買い」は金額と期間が公表されているので 株価下落時の買い余力は数字的に判断できるため、SQに向けての「ド短期」の仕掛け以外は勝率が低かったのかもしれませんね。

しかし今期までは円安のおかげで「自社株買い」の原資がありますが、来期からはどうんなんだろ?

為替が140円台(ドル円)で推移していれば大丈夫だと思いますが、130円台に突入すると自社株買いの原資がなくなる可能性がw

結局のところ日本株は為替次第ということですね。

コロナ禍後は円高に対して「ノーガード」だったのですが、「ごんべ家」は総資産の75%程度が外貨建て資産ということを考えると

せめて日本株くらいは「円高メリット銘柄」を意識的にPFに組み込む必要がありそうです!

うーむ、買いそびれた「パルG」を購入しようかな🤔