お金に働いてもらう@野村証券のWEBローン

こんにちは、ごんべ@お金に働いてもらう野村証券WEBローン!です。

野村WEBローンで「新NISA枠」は担保に出来ないことは確認できたのですが、現状の金利上昇で「米国債」の利率が5%近くになっているので、証券担保(WEB)ローンの活用(レバレッジでお金に働いてもらう!)を考えてみた。

新NISA枠の活用ができなくても「長期保有」している株式を担保にしたら良いからね。

私の場合は「株主優待」を含めた「利回り」が高い銘柄などが長期保有の対象になります。

現状はSBI証券をメインにしていますが、売買頻度が高く無いのであれば「株式購入の手数料」などは無視できるレベルかなと。

というわけで野村證券のWEBローンを再考してみよう!

※ ちなみに他の「個人向け証券担保ローン」(コムストック等)は借入金額によって金利は違うのですが、5000万円くらいだと金利3~4%位になるのかな?

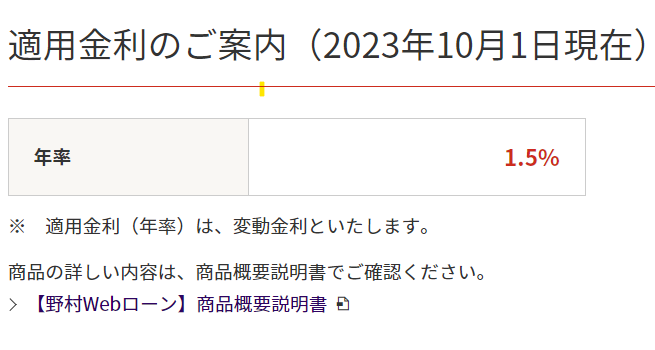

たぶん超富裕層しか低金利で借入出来ないのですが、野村証券さんのWEBローンは1.5%と低金利です!

証券担保ローン(WEBローン)

野村証券さんのWEBローン↓現状は1.5%ですね。

(いまいち分からないのは、WEBローンが野村証券さんと野村信託銀行さんと2つあるのだが・・・?)

https://www.nomura.co.jp/retail/loan/pdf/web-plusloan_syouhingaiyou.pdf

条件は↑のURLに書いてある通りなので普通に適応できそう!

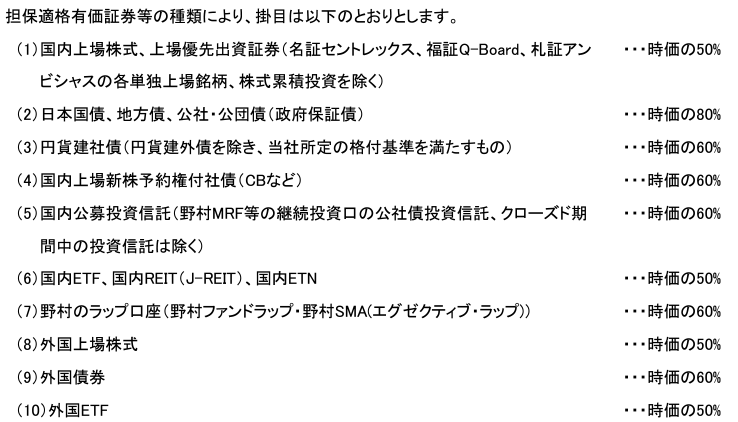

証券担保の1階(担保)部分を下記↓の中で組んで、2階の掛目(借入)を50%で組めばレバレッジ1.5倍になるので「配当・利子」の計算上の利率が跳ね上がるのよね。

私が利用を考えている有価証券の掛目は、投資信託(60%)、株式(50%)、外国債券(60%)になります。

ふむ、株で50%、外債で60%の担保になるのか。。。

先日購入した米国債↓の利率が4.75%(利回り4.837%)なので、これで2階建てにしたらどうなるのか?

株主優待目的の株式保有の担保を含めて考えてみた。

【 投資(持ち出し)資金を2000万円 】で考えてみる。

長期保有(株主優待目的含む)予定の株式500万円(サムティ、サンフロンティア不動産、SBIGAM、TOKAIHD、アダストリア、日本駐車場開発、等)を担保にする。

・1階(担保)部分:株式500万円+米国債(利付債)利率4.75%を1500万円

・2階(借入)部分:米国債(利付債)利率4.75%を750万円

(※ 外債の為替差損のマージンを考慮して2階(ローン)部分は少な目の750万円にしてみた)

LTV=750万円/2000万円=37.5%

(LTV=貸出残高/担保評価額)

外債部分の利率は単純計算で4.75+(4.75-1.5)÷2=6.375%

売買しない予定の株式(500万円分)を1階部分に組み入れることによって資金効率UPして、米国債4.75% → 6.375%になりますなぁw

えーと、年率6.375となれば社債の劣後債レベルの利率ですね!

野村証券さんのHPに載っている米国債でシミュレーションしてみた

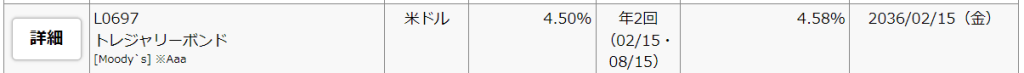

実際に 2023/10/18 時点で野村證券さんのHPに掲載されていた米国債で計算してみる。

↑年率4.5%(利回り4.58%)償還日2036年2月15日の米国利付債(トレジャリーボンド)で計算してみた。

(日本株を1階(担保)部分に500万円を入れる前提)

・1階(担保)部分:日本株500万円+米国債(利付債)利率4.5%を1500万円

・2階(借入)部分:米国債(利付債)利率4.5%を750万円

単純計算で外債部分の利率は 4.5+(4.5-1.5)÷2=6.0%

外債部分を年率6%で計算すると、2250万円×6.0%=135万円となります。

上記の米国債は2036年2月15日が満期なので、為替差損益を除けば

年間135万円 ×12.5年間=満期時まで保有で1687.5万円の利子収入になります!(税引き前ですが・・・)

2階(ローン)部分だけで考えると、750万円×(4.5%ー1.5%)×12.5年間=満期時281.25万円になります。

ここから米金利が大幅上昇することは考えにくいが、為替差損分のリスク(追証)に充てる購入資金を用意しておく必要はある。

しかし毎年の利子を1階(担保)部分の補充(例えば外国ETF等)にしていけば「年を追うごとに追証のリスクは減る」わけで、外債の満期まで保有予定で考えると安定運用が出来るかもしれん!

まぁ満期時の為替リスクは残るけど・・・そのまま円安になるまで外貨で運用(例えば外貨MMF等)したら良いかな。

*****************************

同様の債券でもう少し購入金額(3000万円)を増やしてシミュレーションしてみた👍

・1階部分:日本株500万円+米国債(利付債)利率4.5%を2500万円

・2階部分:米国債(利付債)利率4.5%を1250万円

LTV=1250万円/3000万円=41.6%

(LTV=貸出残高/担保評価額)

単純計算で外債部分の年率は4.5+(4.5-1.5)÷2=6.0%

外債部分を年率6%で計算すると、3750万円×6.0%=225万円となります。

上記の米国債は2036年2月15日が満期なので、為替差損益を除けば

年間225万円 ×12.5年間=満期時まで保有で2812.5万円(税引き前)の利子収入になります!

2階(ローン)部分だけで考えると、1250万円×(4.5%ー1.5%)×12.5年間=満期時468.75万円になります。

うーん、上記のように外債部分の年間利子225万円になります。

これに日本株3.5%くらいの配当があれば、500万円×3.5%=17.5万円

外債225万円+日本株17.5万円=年間配当・利子の合計242.5万円

例によって「お金に働いてもらう!」で配当・利子の240万円を時給換算してみるw

年収240万円 ÷12カ月= 月給20万円

月給20万円 ÷ 20日=日給1万円

日給10万円 ÷ 8時間= 時給1250円

持ち出し金額3000万円で日給1万円は素晴らしい!

「人と違って文句も言わず毎日1万円稼いでくれる優秀なパートナーが出来ます👍」

これだけで暮らすのは厳しいが、年金等と合算したら「満足な生活レベル」になります。

******************************************

調子に乗って「FIREの目安の6000万円」でシミュレーションしてみたw

・1階部分:日本株500万円+米国債(利付債)利率4.5%を5500万円

・2階部分:米国債(利付債)利率4.5%を2500万円

LTV=2500万円/6000万円=41.6%

(LTV=貸出残高/担保評価額)

単純計算で外債部分の年率は4.5+(4.5-1.5)÷2=6.0%

外債部分を年率6%で計算すると 8000万円×6.0%=480万円となります。

うーん、この金額ならFIRE出来ますね👍

アラフィフの資産運用としては「新NISAによる不確実性の投資」より「債券による確実な定期収入」を優先した方が合理的かもしれん🤔

※ 何度も書くけど「外債の為替リスク」はありますが・・・。

問題点

詳細は野村証券に電話or対面で聞くとして問題点はあります。

・そもそもWEBローンの金利1.5%は「変動金利」なのよねw

どの金利に対応しているのか?日本国の短期金利(住宅ローンの変動金利と同様?)に対応しているようなら、上昇幅はしれていると思うが・・・。

為替差損益を除けば、外債金利までは上昇しないのでマイナスになることは無いのかな?

・外国債券の「証券会社間の移管」が出来ない。

移管に関しては「購入ロット」の大きさによると思うけど、私の保有している「微々たる金額」の外債は移管できませんw

・野村証券さんの手数料が高い?

為替手数料

日本株式購入手数料

外国株式(ETF含む)購入手数料

外国債券の購入(スプレッドが高い)

株式移管手数料、投資信託移管手数料

等々の手数料がネット証券に比べると高いが、手数料がかかるのは購入時と売却時の2回だけなので「長期保有」であれば薄まるかなぁ。

うーん、まずはWEBローンの仕組みがどうなっているのかを聞くのが先決だな。

野村證券さんのような対面証券は「投資信託の取り扱い数」が少ないので、SBI証券&マネックス証券で保有している投資信託を移管できない可能性が高いです。

独り言

米国債で利率6.0%で運用できれば、新NISAでリスクとって運用するより良いかもしれん。

私の年齢(アラフィフ)から考えても、毎年収入が年率6%で入るのはかなり嬉しい。

そして米国債は「景気低迷時に上昇」する特徴があるので、世界的なリセッションになったときには売却して利益確定しても良いし。

他のアセット資産の「リスクヘッジ」しながら「年率6%」で運用できるのは素晴らしいかもしれん。

少し値下がりしているが、妻保有の米株式を売却して米ドルのまま「野村證券WEBローン」にするのが良い選択と思った。

真面目にWEBローンを利用した2階建て運用を考えてみようと思う!

こんにちは

ちょうど同じような内容を検討しておりました(金額は10分の1ですが、、)非常に参考になりました。

最初は1.2階部分の配当を共に1階に割り当て→増資→2階の買増しをやり続けてオフェンシブに配当を増やしてみようと思います

こんにちは、コメントありがとうございます!

証券担保ローンは、色々調べましたが野村証券さんのWEBローンが一番良さそうだと思っています。

そして、良くも悪くもWEB上だけで完結するのが特徴なのかもしれません🤔

(私は店舗での説明を断られましたw)

余裕資金があれば、それなりに有用なレバレッジ方法だと思います。

私は仕組み(追証等)を詳しく聞けなかったので、いまいち分からない部分があるのですが

2年目、3年目と「利子&配当」を1階部分に組み込めるのなら、長期になるほど安心になりますね!

現状の金利(利回り)の「米国債」で組めれば、「お金のなる木」になるかもしれません。

成功することを願っています!