新NISA、私ならこう使う@コアサテライト戦略

こんにちは、ごんべ@新NISA私ならこう使う!です。

「コアサテライト戦略」についてネット検索していたら、ビジネスインサイダーさんの「新NISA、私ならこう使う」シリーズ↓を見つけました。

https://www.businessinsider.jp/feature/new_nisa_02/

サラッと見た限り「ほとんど参考にならなかった」のですが、コアサテライト戦略でヒットした「#5 頼藤太希氏 」↓は参考になりました。

https://www.businessinsider.jp/post-271857

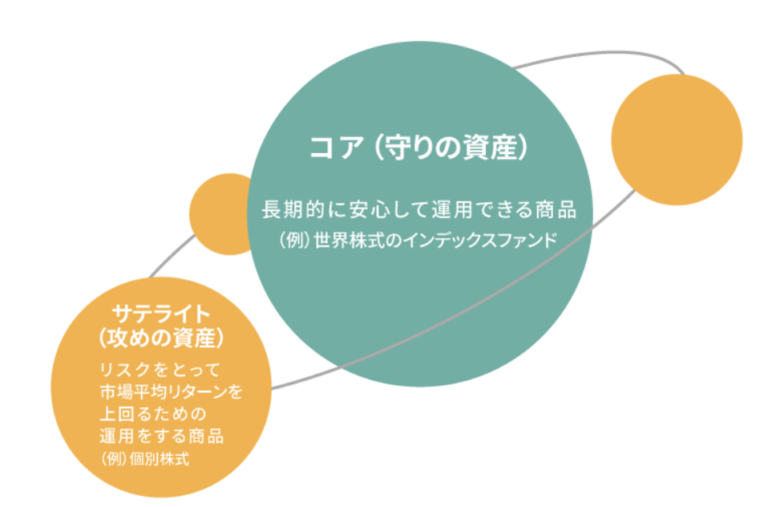

なお、どの資産がコア資産なのか、サテライト資産なのか、人によって若干定義が異なります。ちなみに筆者自身も実践していて、下図のようにプロットしています。

****************************

ふむ、「コアサテライト戦略」の定義は人によって違うのか🤔

たしかに上図でも、インデックスファンドで米国株に投資したら「コア」と定義されて、個別株で米国株に投資したら「サテライト」と定義されるのは、正直もやもやします(笑)

ちなみに記事の筆者(頼藤氏)が新NISAで投資する商品は下記みたいです。

つみたて投資枠の月10万円は全世界株「SBI・全世界株式インデックス・ファンド」

成長投資枠は、月10万円を米国株「ニッセイNASDAQ100インデックスファンド」

残りを米国高配当株ETF「VYM」と米国増配株ETF「VIG」に投資する予定です。

ふむふむ、なるほど。

つみたて投資枠が「全世界株」、成長投資枠が「NASDAQ」と「米国株の配当有り」ですね。

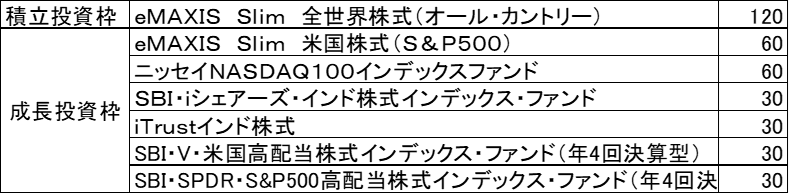

私の新NISAで投資する商品は下記↓で考えているので、なんとなく近いかもしれん🤔

(配当ありの商品は現在進行形で検討中ですが、「投資信託」「米国株」「配当あり」の中から選ぶつもりです)

・積立投資枠は「全世界株」で同じですね。

・成長投資枠は、「NASDAQ」と「米国株の配当有り」は同じですね。

(ETFか投資信託の違いはあるけど・・・SBI証券では投資信託マイレージ付与があるので私は投資信託で選びたい)

私のPFでは「S&P500」と「インド株」を組み入れているのが違うのですが、「インド株」はリスクが上がるので「S&P500」で若干でもリスクを下げようと考えたのよね😓

投資期間を10年~20年のレンジで考えるのであれば、やはり「インド株」は相対的に成長期待が高くて魅力があるので小額ですが組み入れた理由です。

でも新NISAを「コア資産」で考えるのであれば「インド株」はコア資産というよりサテライト資産になると思うので、新NISA以外(つまり特定口座)でインド株を保有するのが適切なのか。。。

私の中では「新NISA枠の中でコアサテライト戦略」を考えたので、上記の商品や投資比率になっているのですが・・・確かに新NISAをコア資産でまとめた方が良いのでしょうね。

考え方として参考になりました!

コアサテライト戦略

コアサテライト戦略の「コア部分」は、文字の通り「コア(核)」になる部分なので新NISA枠をコア資産で埋めるのが合理的ですね。

ちなにみ「コアサテライト戦略」の定義は人によって違うみたいですが・・・「野村証券」さんでは下記の説明がありました。

コアとサテライトの比率は、コア:サテライト = 80 : 20

くらいを基本に考えて頂くのがよいと思います。

配分は人によって自由ですが、コア:サテライト = 90:10 や 70:30 など、基本的にはコアが大半を占めるようにしておきましょう。

******************************

上図より、私が「インド株」を新NISAに組み入れた概念は・・・間違いなく「サテライト資産」ですw

うーん、やはり戦略を考えるのは面白いです!