7月1週 週間パフォーマンス

7月1週のパフォーマンスは、週次+113,854円(月次+113,854円)となりました。

年初来では +2,036,310円(+20,3%)です!

(※ 源泉徴収あり、配当込み)

今週の「ごんべPF(日本株)」はプラスで引けました👍

TOPIXは最高値を更新しているので、ごんべPFも追随ですが・・・パフォーマンスでは劣後しています😣

外国人買いで上昇するときには「大型株主導」になるので、まぁ小型株が劣後するのはしょうがないのよね。

(今回は外国人が日本株を買った理由が良く分からんのですが・・・🤔)

今後の日本株の行方は分かりませんが、次の日銀政策決定会合がどうなるのかが重要ですね。

結構大きな変化点(特に為替)になるかもしれないので注視しています。

さて米国市場ですが、株価指数は高値更新ですね!

結局、世界中のマネーが米国株にという流れなのか・・・。

意外と「日本のNISAマネー」が下支えしているかも?と思ってみたり。

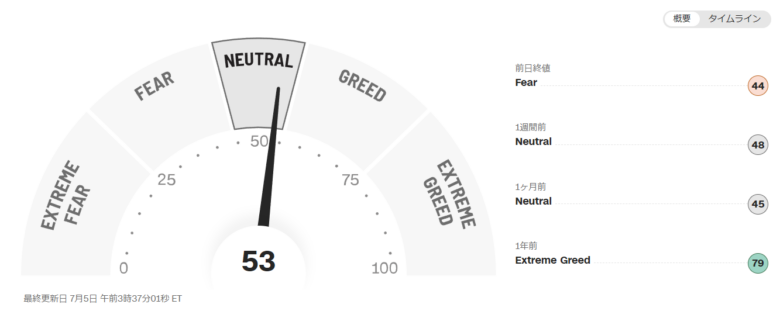

センチメントも改善されたきたのか?

↓現状の「FEAR GREED INDEX」は、GREED寄りのNEUTRALです!

**********************

↓投資主体別の売買動向ですが、先週に予想した通り 外国人が買い越しました!

ここからジャクソンホールまで どちらに動くか分かりませんが、なんとなく上値追いしそうな雰囲気はあります。

一部では既にトランプ大統領への期待相場という噂w

個人的には9月MSQに向けて日経平均は下方向にポジション作ると予想していたけど・・・外したかな🤔

***********************

↓保有銘柄

【今週の売買】

・180A グローバルX 超長期米国債ETF

長期保有の予定で信託報酬が低い180Aを新規購入です!

(2255 → 180A(信託報酬が低い)に移行していく予定です)

・2353 日本駐車場開発

長期保有の予定で買い増し!

理由:連続増配、インバウンド期待(白馬エリア、那須エリア)、株主優待(駐車場、リフト券割引、貸し別荘あり)、

白馬エリアの土地売買のIR期待!

【今週の決算】

2685 アダストリア:3-5月期(1Q)経常は1%減益で着地

8923 トーセイ:上期最終は23%増益で着地

アダストリア:決算印象はネガティブ

減益の理由の中に「海外」が入っているのがネガティブですかね。

飲食(ゼットン)は新規出店の費用のため、今後に期待したいです(ロケーションは良い!)

総じて業種的に「円安では厳しい」と思うが、逆に言えば円高になれば業績は良くなるので保有継続します。

(ごんべPFでは貴重な円高銘柄!株主優待の長期保有優遇も握力を高めます👍)

※ 確かに印象が悪い決算だったけど、1%減益で株価が10%下がるのは下がり過ぎ。機関の空売りが酷い。株価が戻るのに時間がかかりそう。

トーセイ:決算印象はポジティブ

業績は2Qでの進捗状況が87.1%と順調です!(上方修正が無かったのが期待外れかな?)

名古屋鉄道との業務提携も安定につながると思うし、インバウンドでホテル事業が上向いていますね。

なにより高利益率を維持しているのが素晴らしいです!(人件費、材料費など値上げラッシュだと思うのだが・・・🤔)

株主優待で長期保有優遇があるので保有継続です!

【 IPO 】

うーむ、当たらんw

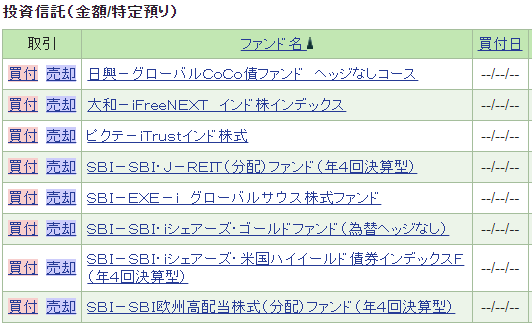

SBI証券@投資信託

【特定口座】↓

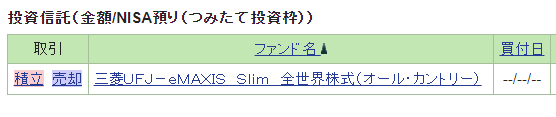

【NISA@つみたて投資枠】↓

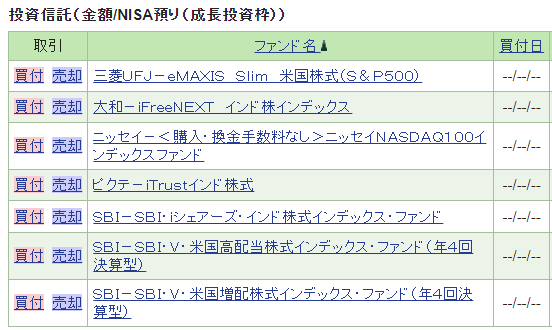

【NISA@成長投資枠】↓

上記のファンドを少額ですが「毎日積立」しています!

(NISA積立投資枠だけは「毎月積立10万円(MAX)」です)

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

債券(米ドル建て)&GOLD(金)

個別(生)債券は「米債の需要」を考えると、長期では不安材料もあります。

理由としては、基軸通貨としての地位が揺らぐ(つまり需要低下する)ことですが、代替する国債も無いので保有継続(償還まで保有)です。

今後、景気後退になったときに利確するか?その時に検討ですね。

個別(生)債券は売買スプレッドが高すぎるので、短期取引用に「債券ETF」を買い増ししています。

※ 今回は BNDX を購入してみた↓

ゴールドは、サテライト資産として推奨する人が増えてきたような🤔

冷静に考えるとゴールドが一番安心できる資産だと思う。

いろいろ調べたけど、GLDM↑の経費率(0.1%)が一番低いかな👍

個人的に、ゴールドは「利子が付かない」ので、あまり増やせないのよね💦

独り言

ちょっと興味深いニュースがロイターにありました↓

https://jp.reuters.com/markets/japan/funds/STNEPLP5XNKVHB6FRWMAONE4HA-2024-07-04

人民元/印ルピーのキャリートレード、米大統領選まで魅力維持か

低金利通貨で調達した資金を高金利通貨建て資産に振り向けるキャリートレードの対象として、中国人民元とインドルピーの組み合わせが人気を博している。トレーダーやアナリストの話では、少なくとも11月の米大統領選までは、この取引は魅力を保持し続けそうだ。

1年物金利で見るとインドは中国より5.5%ポイントも高い上に、今後の見通しはルピーが明るく、人民元は暗い。そして両通貨ともボラティリティーが低いことから、人民元で調達した資金をルピー建てに投じることが、アジアのキャリートレードとして最も妙味を持つようになった。

↑キャリートレードと言えば、円・スイスフランの低金利通貨が思い浮かびますが・・・人民元とインドルピーですか🤔

確かにインドには今後も投資資金が流入すると思うし、逆に中国は今後も資金流出になりそうなのよね。

私はFXをあまりしないので「スワップポイント」に疎いのですが、確かに面白そうな組み合わせだと思います!

昔トルコリラの債券に手を出して大損害を出したので、新興国の通貨には手が出ませんが・・・

今後に「米ドル下落」する可能性のことを考えると、少し考えた方が良いのかな?

最近は「通貨の価値」を見るより、その国が成長するのか?という視点で見るようになりました。

政治的な安定が条件になりますが、意外と一番難しいのが「政治的な安定」なのかもしれん😱

とにかく米大統領選後のトレンドを見てからの話しになりますが、ドル安だけは勘弁して欲しいのよね。

ドル安になると新興国株が上昇すると思うのですが、「ドル安≒リセッション」という可能性が高いので難しいところ。

そして、現状の金利水準であればリセッションになっても利下げ余地がかなりあるので、軽めのリセッションにしかならない可能性が高い。

ということまで考えると、現状維持で良いかなとw

代替する通貨が無い状況なので、1週回って振り出しに戻る!となりそう😏