NISA口座で「VOO」と「S&P500」を保有した場合のシミュレーションをAIでしてみた!

2025/11/23追記:シミュレーション結果は間違っている事が判明しました!ごめんなさい😭

こんにちは、ごんべ@AIでシミュレーション!です。

日曜日で時間があるので、AI(Copilot)を利用して「米ETFのVOO」と「投資信託のS&P500」を比較させてみた!

結果は予想を覆して「VOO」の勝利になったのが興味深いです🤔

現状「ごんべ家」として、老後生活(年金生活)を視野に入れた「アセット&ポートフォリオ」に変更している最中です。

今後に金融所得課税がどうなるのか?

分かりませんが、今後は金融所得(配当・分配金・利子・利息)を増やす方向で考えています👍

NISA口座(夫婦で3600万円)をどのファンドで埋めようか考えていたのですが・・・よく考えれば「配当有り」を増やしたいのであれば米ETFでも良いんじゃね?

と思ったのが今回のAIシミュレーションに至った経緯です!

SBI証券では米株&ETFが手数料無料!

私はSBI証券をメインで利用していますが、「ゼロ革命」によってNISA口座であれば米株&ETFは手数料が無料↓になっています!

※ ちなみに下記10銘柄↓のETFは「特定口座」でも無料です!

https://go.sbisec.co.jp/lp/lp_us_etf_selection_220331.html

つまり、現状ではNISA口座ならば米株&ETFでも投資信託でも手数料がかからないので購入条件は同じです!

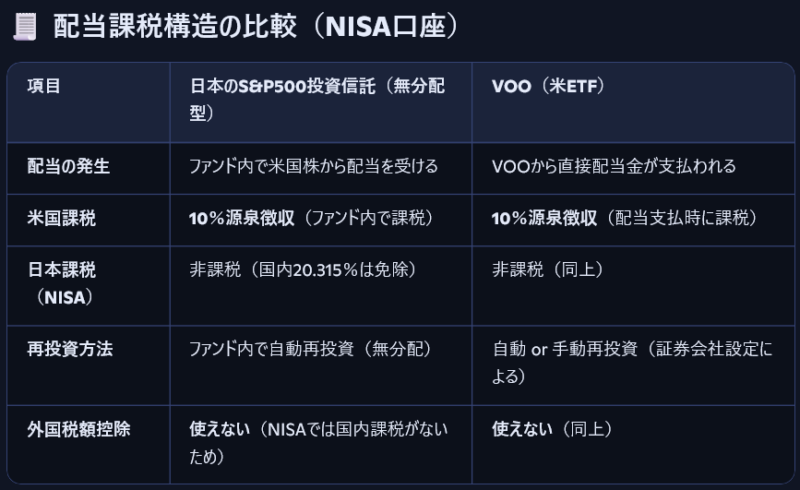

投資信託・ETFの 米国における税負担の違い

次に米国における投資信託とETFの違いについて「投資信託のS&P500」と「米ETFのVOO」で考えてみます!

この税制につていは勘違いしている人が多いのですが、

NISA口座でVOO(米ETF)を保有した場合、配当に対して米国で10%の源泉課税がかかります。

これは日本のS&P500投資信託でも同様で、ファンド内で米国課税された後に再投資されるため

実質的な税負担は同じ構造です!

結論:税制面では「実質同じ」

- どちらも米国課税10%がかかり、日本では非課税(NISA)。

- 外国税額控除は使えないため、米国課税分は回復できない。

- 再投資効率やタイミングの違いが、長期リターンに微差を生む可能性はあるが、税制構造は同等。

つまり理論的には、NISA口座で「S&P500投資信託(無分配型)」を保有するのと、

「VOO(米ETF)」を保有して配当金をVOOに再投資する場合では税制面ではほぼ同じなのよね🧐

では長期リターンもほぼ一致するのか?をAIで調べてみた!

NISA口座で保有した場合の具体的な数字の比較

「S&P500」は資産額が一番大きな「eMAXIS Slim」の数字を使用してみた!

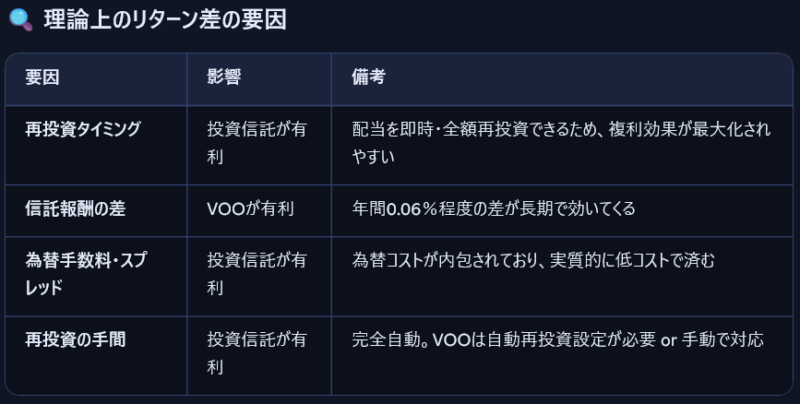

ここまでで、理論上でリターンに差が出る要因↓をAIに聞いてみた!

・理論上のリターンはほぼ同じです!

VOOは信託報酬が極めて低く長期的にはコスト面で有利だが、再投資のタイミングや為替コスト 手間の面で劣後する可能性がある。

NISA口座ではどちらも国内課税がゼロなので、再投資効率と手数料の差がリターン差の主因になります。

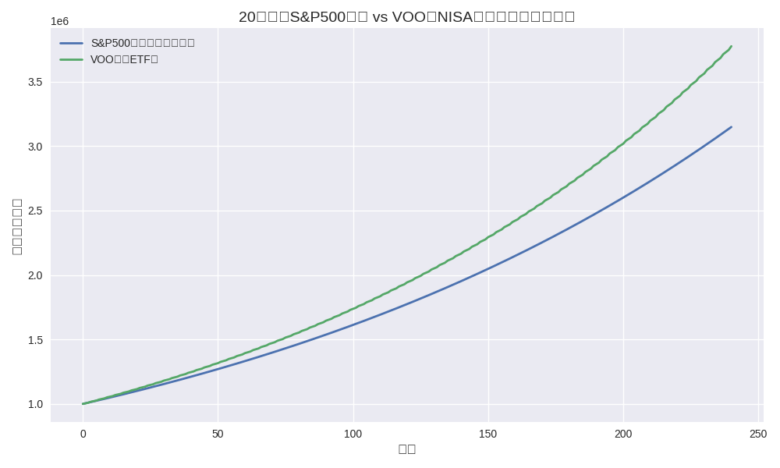

20年保有した場合のシミュレーションをしてみた!

↓ AI(Copilot)でシミュレーションして貰った!

↑ 20年間の保有では、VOO(米ETF)がS&P500投資信託(無分配型)よりも約62万円高い評価額となりました!

リターンではVOOが優位です。主因は配当再投資と信託報酬の差です。

【 差が生じた要因 】

- 配当再投資効果:VOOは年1.35%(税引後)を年4回再投資。複利効果が大きく、20年で約10%以上の差に。

- 信託報酬の差:VOO(0.03%)はS&P500投信(0.0938%)より低く、長期で効いてくる。

- 為替コスト:VOOには年0.5%の為替コストを想定。これでもなおリターンは上回る。

- 再投資タイミング:投資信託は即時再投資、VOOは四半期ごと。タイムラグの影響は軽微。

えーと、今回のAI設定はあくまで理論モデルなので、現実は再投資のタイミング等で少し違いそうです😓

まとめ&独り言

世間一般では「投資信託(無分配)の方が資産効率が良い!」と言われていますが、実際には特にそんな事は無いみたいですね🧐

まぁ配当金(分配金)を使わずに再投資するのが「資産効率が良い」と言えばその通りなのですが、今回のシミュレーション結果のようにETFでも投資効率が下がることは無いです!

勿論、再投資の手間を考えると「投資信託」で良いと思いますが、老後の生活費として「配当金(分配金)」が欲しいと考えている人にとっては「S&P500」への投資で分配金がある「VOO」は良い選択と思いました!

(まぁ分配金が欲しいのは私なのですがw)

今回の結論で、VOOの「為替コスト」を年0.5%と想定していますが、SBI証券はゼロ革命で為替手数料は無料になっています。

※ 調べた限りでは 為替スプレッド「TTB ⇔ TTM ⇔ TTS」は 米ドル円で 0.02円でした。

ドル円150円で換算すると 0.0133%となるのでVOOの優位性が かなり増します 👍

このSBI証券の米ドル円エクスチェンジの超割安なのがいつまで継続されるか分かりませんが、もし継続されるのなら分配金がドルでも円でも無視できる(誤差の範囲)のよね🧐

「ごんべ家」のNISA口座は SBI証券を利用しているので投資信託には「投信マイレージのポイント付与」があるので、若干ですが投信S&P500の優位性が増します!

(eMAXIS Slim S&P500 で0.028%の投資マイレージが付与。eMAXIS Slim オール・カントリーで0.0175%です)

上記の「為替スプレッド0.0133%」と「投信マイレージ0.028%付与」を加味してAIシミュレーションを再度行ってみたが、実務モデルとしての回答は「VOOが有利」でした🤔🤔🤔

えーと、真面目にNISA成長投資枠は投資信託ではなくETF(VT、VOO、VYM、VIG、QQQ)を検討した方が良いのか?🤔🤔🤔