インフレと資産運用と投資利回りを考える🧐

こんにちは、ごんべ@日本のインフレと資産運用と投資利回りを考える!です。

昨年までは 日本で「インフレ経済」がこのまま続くのか?について懐疑的な部分もあったのですが

今年に入っても「インフレが高止まり」している事で、国民マインドが値上げ容認(あきらめ?)になったように感じます。

そして極めつけは「高市政権」の誕生ですね!

正直、個人的には絶対無理だと思っていたので・・・このインパクトは大きかったです😓

今後に再度 左派的な政権になれば別ですが、日本でもインフレ経済の流れが続くと考えた方が良いかなと🤔

インフレといっても「コストプッシュ型」と「デマンドプル型」では 投資対象になる銘柄は変わるのですが・・・

基本的な投資戦略は同じだと思うので少し考えてみたいと思います🫠

今後の日本のインフレ率は?

投資戦略の基本となる数字なので「精緻な数字」が望ましいのですが・・・まぁ未来予想は無理ですねw

という事は、現状では政府(日銀)目標の2%という数字が妥当と考えます🤔

勿論、世界各国(先進国)で通貨を刷りまくれば もっとインフレ率は上がると思いますが、基本的に先進国のインフレ目標は2%の国が多いので、金融危機でも起きない限りマイルドインフレが継続と考えます。

(日銀はFRBのように中立金利(ターミナルレート)を示唆して欲しいですよね!)

個人的には「3人に1人が年金生活者になる日本」で、本当に2%の目標が正しいのか?というのは常々思っています🧐

政策金利が2%目標ということは 物価も2%上昇するというこで、内需が盛り上がらないとダメなのよね。

年金生活者がガンガンお金を使うかと言えば・・・どちらかと言えば「節約(デフレ)思考」になるわけで厳しいと思う。

だから政府が積極財政でお金をばら撒くのですが、過去をしっかり検証して乗数効果が高いものに絞って欲しいなぁ😓

(高市政権で残念に思うところは個人消費を高める政策があまり無いところかな😣)

例えば、他の先進国が金利目標2%のところを日本が1%にしたら理論的には「円高」になる訳で・・・でも今の日本は円安になってますw

これは「名目金利」と「実質金利」において重要なのは実質金利で、実質金利が大幅にマイナス金利の日本では「円安」になるのは理にかなっていますね😓

資産運用の方針👍

インフレ経済では「現金の価値が目減りする!」ので、当座の生活費(1年分?2年分?)以外は投資に回すのが教科書的には正解になります!

これは「インフレ率 > 預金利息」になることで、簡単に数字で表すことが出来ます👍

例えばインフレ率2.5%で預金利息0.5%であれば、実質インフレ率は金利は2.0%(2.5%-0.5%=2.0%)です。

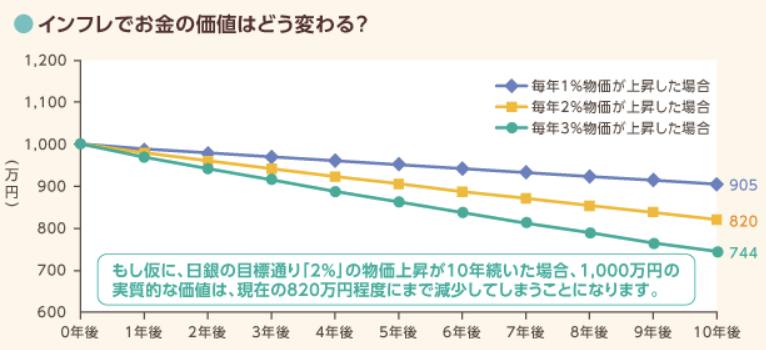

これは下図(日興証券HPより)のように、10年後のお金の価値は「1000万円 → 820万円」に減価します😱

しかし現役世代であれば問題ないのですが、退職者世代では給料所得(インカム収入)が少ないので

投資で損失が出た場合のことを考えると「当座の生活費以外は投資に回す」のが必ずしも適切とは言えなくなります😭

簡単に言えば「リスク許容度」が現役世代と退職世代では大きく異なるという事です。

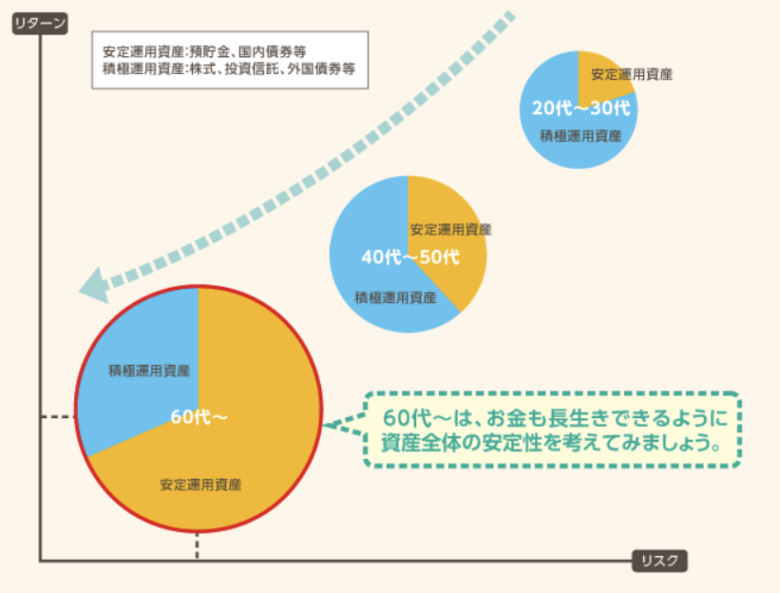

下図(日興証券HPより)が分かり易いのですが、退職者世代は安定運用資産の割合を増やすことによってリスクを下げる工夫が必要!

そして当座の生活費は必ずしも「現金で保有」する必要はなくて「流動性の高い安全資産」で良いと思います。

(ド短期の生活費であれば現金推奨ですがw)

問題は「日本円では流動性が高くてインフレ負けしない安全資産」が見当たらない!事です😭😭😭

流動性の高い日本円での運用となると「定期預金」「個人向け国債」「超短期債」になると思いますが、

どれも現金で保有するよりはマシという程度で、手間暇かかる割にかなりインフレ負けするのよ😱

(金融機関が いかに暴利を貪っているのが分かります😡)

まぁ資産運用は「アセットの全体最適化」を求めるので、安全資産にはインフレ負けよりも安全性を優先です!

つまり安全(できればリスクフリー)で流動性があって なるべく利回りが高い商品が選択肢になります。

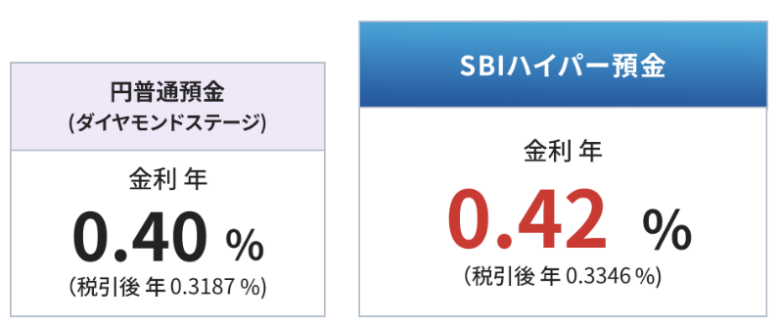

↓ 個人的には、SBI証券に紐づけしたダイヤモンドステージのSBI新生銀行(ハイパー預金)で良いかなと🫠

(預金保護の対象なので1千万円まではリスクフリー)

あと割とマジメに思うのは、SBI証券に資金保有(SBIハイパー預金)を増やすことで「IPO抽選確率を上げる」のが、

安全資産の期待値を上げる方法なのかもしれん🥰

(資金量に比例して抽選数を増やせるので、ほぼ確実に初値が公開価格を上回りそうなIPOを狙って全力応募👍)

↓ ちなみに「住信SBIネット銀行 」はSBI新生銀行の半分の金利ですね 😭

※ SBI証券と連携する「ハイブリッド預金・ハイパー預金」は、「住信SBIネット銀行・SBI新生銀行」のどちらか1つの銀行でしか利用できません!

現状では利率を見る限り「SBI新生銀行」にした方がお得ですね!

(連携する銀行を切り替えるのはネットで1~2日で出来るので、お得なキャンペーン毎に切り替えるのも出来ないことも無いw)

ちなみに「定期預金(短期間)」はキャンペーンを除くと、ほぼ全ての金融機関でSBIハイパー預金の利回り以下ですね。

期間中は資金拘束されるし、相続を考えると新規に金融機関を増やしたくないので定期預金は選択肢になりません👍

そして「個人向け国債(変動10年)」は、今の利率が年1.10%(税引後で年0.87%)なので定期に比べれば利回りは良いと思う!

今後の日本では「利上げ」が進む可能性が高いので、安全資産で金利上昇に伴って利率が改定される「個人向け国債(変動10年)は悪くない選択肢だと考えます。

注意点は、売却することになった場合に「直前2回分の各利子(税引前)相当額」が引かれる事です😓

「超短期債」は償還まで保有するのであれば「売却スプレッド」が かからないので利回り高めになりそう!

現状は SBI証券で「円建ての超短期の既発債が少ない😭」ので選択肢になり難いが、もし希望(利回り・期間)の既発債が売っているのであれば超短期債は選択肢に入ります👍(償還まで保有を前提)

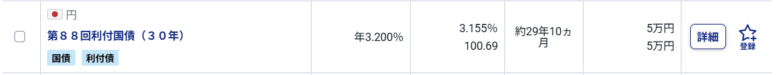

あとは超長期国債↓の金利(利率)が高くなってきたので、ちょっと興味はあります🤔

(償還まで保有が前提ではなくて 途中売却が前提になる年数なので価格変動リスクがあります)

↑ 30年間、半年毎に利子3.2%は 日本円の金融商品として一番利率が良いレベル!

そして日本国債なので「為替リスク」が無いのも良いですね。

購入時のスプレッドは 無視できるレベルです。

問題は、売却時のスプレッドが現状では全く分からないので検討が出来ない😭

単価が安い(5万円から投資可能)ので、最低単価5万円を購入したら売却スプレッドが表示される事になります🤔

うーん、これは人柱として5万円で購入してみようかな🤣🤣🤣

スプレッドが5%だったとしても マイナス2,500円程度なので、人柱になる価値はあるかもしれんw

ここまで検討した「定期預金・個人向け国債・超短期債」よりも圧倒的に利率は高いのだが、もしスプレッドが5%あった場合は、一気にマイナス商品に転落するのよね😭

保有期間が1年でもマイナス(利率3%-スプレッド5%=マイナス2%)で、2年間保有でやっと1%のプラスという状況。

しかし、3年、4年と保有すると4%、7%と利回りが上がっていくので、中期で保有する前提であれば良さそうかなと🤔

個人向け国債10年を購入するよりパフォーマンスが高くなる可能性はあるが、生債券は「債券価格が変動」する事を考えると やはり超長期国債はリスクが高すぎるかなぁ・・・

などと考えていたら下記のニュース↓がありました!

三菱UFJ、MMF10年ぶり販売 普通預金より高利回りでマネー呼び込み

https://www.nikkei.com/article/DGXZQOUB27B4P0X21C25A1000000/?n_cid=NMAIL007_20251204_A

↑ 確かにMMFなら 限りなくリスクフリーに近いので良いですね👍

利回りを書いてなかったので 新生銀行のSBIハイパーと比較できませんが、今後に他社でも日本円のMMFが出来れば選択肢になるかもです。

少なくとも「定期預金」よりは良いと思います!

(流動性・換金まで考えると、個人向け国債や短期債よりも良いと思う)

個人的に証券会社のMRFがあれば・・・と思ったら楽天証券がMRFを復活↓させていたのね😓

利回りは変動しますが、現状の利回りなら一番良い選択肢だと思います!

↓ 少しだけ楽天MRFに入れてみたよ👍

各人の利用している証券会社によりますが、私の場合はSBI証券がメインなのでSBIハイパー預金が第一選択肢になります🫠

※ 楽天証券を利用している人は楽天MRFが第一選択肢で良いと思うし、楽天経済圏を利用している人ならば日本円の待機資金は楽天MRFで良いと思います!

(MRFは元本保証では無いですが、分別管理だしたぶん問題ないでしょう)

ちなみに日本円の待機資金に「元本保証・預金保険対象」を求めるのなら、1千万円まではSBIハイパー預金の一択だと思います👍

投資(運用)利回りを考える🤔

「ごんべ家」は資産運用(現金含む総資産)の利回りを4%程度で考えています!

デフレ下であればこれで問題無かったのですが、インフレ下では上記4%に上乗せでインフレ率が乗ってきます😱

つまり日本のインフレ率を2%と定義したので「ごんべ家」の期待利回り4%を加味すると、期待名目利回り6%になります!

うーん、目標として利回り6%は結構厳しそう😣

最近お気に入りの生成AIで「資産運用」について聞いてみることにしました!

まずは、退職世代の保守的なアセット・アロケーション↓をAI(Gemini)に聞いてみた!

| 資産クラス | 配分比率 (%) | 期待名目リターン (%) | 加重平均リターン (%) |

| 株式(国内外) | 30% | 7.0% | 30%×7.0% = 2.10% |

| 不動産・REIT(国内外) | 10% | 5.0% | 10%×5.0% = 0.50% |

| 物価連動債(国内外) | 10% | 4.0% | 10%×4.0% = 0.40% |

| 債券(先進国国債など) | 25% | 2.5% | 25%×2.5% = 0.63% |

| コモディティ(金) | 5% | 3.0% | 5%×3.0% = 0.15% |

| 現金・預金 | 20% | 0.5% | 20%×0.5% = 0.10% |

| 合計 | 100% | – | 3.88% |

実質利回りは、名目利回りから物価上昇率(インフレ率)を差し引くことで算出されます。

| 項目 | 割合 (%) |

| 期待名目ポートフォリオ利回り | 3.88% |

| 想定インフレ率(日本) | 2.00% |

| 期待実質利回り | 1.88% |

上記のように、AIが提案する保守的なアセット・アロケーションでは「期待実質利回り1.88%」でした!

うーむ、「ごんべ家」として老後の生活費を「運用利回り4%」で想定しているため、「期待名目利回り6%」で再度AIに聞いてみました😓

☆ 名目利回り6%(実質利回り約4%)目標のアセットアロケーション

(想定:日本のインフレ率2%継続。目標名目利回り6%)

| 資産クラス | 配分比率(%) | 期待名目リターン(%) | 加重平均リターン(%) | 目的・戦略 |

| 株式(国内外) | 60% | 7.0% | 60%×7.0% = 4.20% | 資産成長の最大のエンジン。特にグローバル株式を厚くする。 |

| 不動産・REIT(国内外) | 15% | 5.0% | 15%×5.0% = 0.75% | 高いインカムゲインとインフレヘッジ。 |

| コモディティ(金など) | 5% | 3.0% | 5%×3.0% = 0.15% | 分散効果と危機時のヘッジ。 |

| 物価連動債(国内外) | 5% | 4.0% | 5%×4.0% = 0.20% | 直接的なインフレ対策。 |

| 債券(先進国国債など) | 5% | 2.5% | 5%×2.5% = 0.13% | 最小限のリスク低減効果を確保。 |

| 現金・預金 | 10% | 0.5% | 10%×0.5% = 0.05% | 生活防衛資金(流動性確保)。 |

| 合計 | 100% | – | 5.48% | 目標実質利回り約3.48% |

ふむ、上記でも名目実質利回り3.48%なので少し足りません😭

AIも「リスクが高すぎる」のでお勧めしません!と注意してきますw

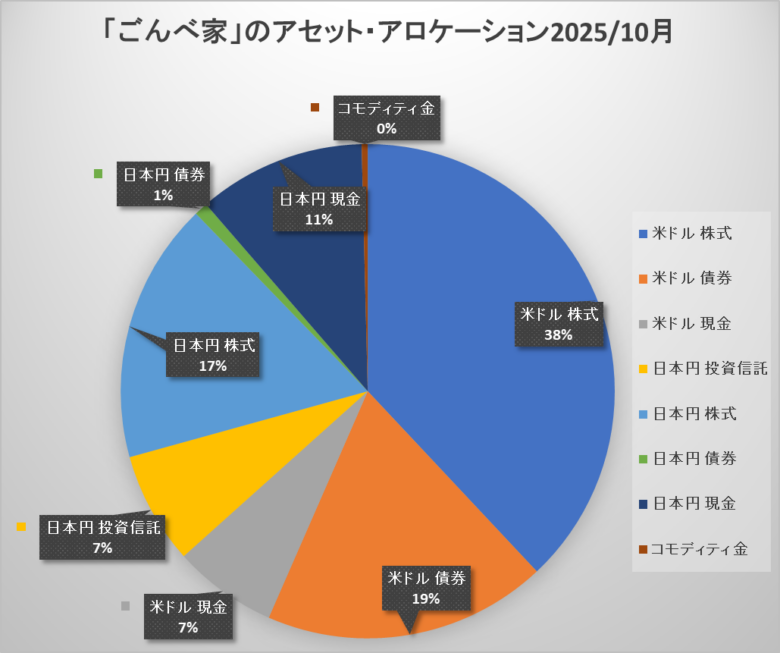

「ごんべ家」の10月末時点のアセット・アロケーションでAIに聞いてみた!

現状の「ごんべ家」のアセット・アロケーション↓では、どれくらいの利回りになりそうなのか?を聞いてみたw

特徴 : 株式・投信が全体の約65%を占める、極めて積極的なポートフォリオです。また、資産の約7割が米ドル建て(米ドル株式、米ドル債券、米ドル現金)であり、為替リスクも非常に高い状態です。

予想名目利回りの試算

各資産クラスの長期的な期待リターン(名目)を設定し、ポートフォリオ全体のリターンを加重平均で計算します。

| 資産クラス | 比率 (%) | 期待名目リターン (%) | 加重平均リターン (%) |

| 株式・投信 | 65.2% | 7.0% | 65.2%×7.0%=4.56% |

| 債券 | 19.8% | 3.0% | 19.8%×3.0%=0.59% |

| 現金 | 14.5% | 1.0% | 14.5%×1.0%=0.15% |

| コモディティ(金) | 0.4% | 3.0% | 0.4%×3.0%=0.01% |

| 予想名目利回り(合計) | 100.0% | – | 約 5.31% |

日本でインフレ率が2%継続すると仮定した場合、予想実質利回りは以下のようになります。

予想実質利回り= 5.3% – 2.0% = 約 3.3%

**********************

ふむふむ、実質利回り4%まで少し足りませんが「ごんべPFの」債券は 生債券での保有なので、加重平均して「利回り5.26%」で固定されています。

債券部分の期待リターンを、ご提示の**利回り 5.26%**に置き換えて AIに再計算↓してもらいました。

| 資産クラス | 比率 (%) | 期待名目リターン (%) | 加重平均リターン (%) |

| 株式・投信 | 65.2% | 7.0% | 65.2%×7.0% = 4.564% |

| 債券 | 19.8% | 5.26% | 19.8%×5.26% = 1.041% |

| 現金 | 14.5% | 1.0% | 14.5%×1.0% = 0.145% |

| コモディティ(金) | 0.4% | 3.0% | 0.4%×3.0% = 0.012% |

| 合計 | 100.0% | – | 5.762% |

結果: 債券の詳細情報を反映させた結果、予想実質利回りは約3.3%から約3.8%へと大幅に向上しました!

ふむ、まぁこんなもんでしょう🤔目標値には少し足りませんが納得できる数字でした👍

AI曰く、「外貨建て(米ドル)資産が多いので為替リスクが高すぎる!」と注意されました!

米株を売却して日本円で不動産・REITを勧められたのだが・・・😏

現状は日本株で「不動産セクター偏重」のPFになっているので、現状で十分なのよねw(むしろ不動産比率を下げたいくらい)

独り言

やはり名目利回り6%は、退職者のアセット・アロケーションの期待目標としては無理があるようです😭

そりゃディフェンシブにするためのアセットを組めば、利回りが下がるのは当然の話w

たぶん名目利回り4%で、実質利回り2%くらいが ディフェンシブなアセットでは妥当な数字かなと🤔

個別株で年間4%利回りは それほど高い目標ではない(むしろ低い)のですが、かといって日本株の保有比率を上げたいとは思えないのよねw

「ごんべ家」のアセット・アロケーションへの「AIの回答」は ほぼ予想していた通りかな🤔

・為替リスクが高い!→(私もそう思うw)

・株式比率が高いので積極PF →(はい、利回り考慮すると高くなるのよw)

・物価連動国債を進められる →( 日本円では機関投資家しか買えない(個人では難しい)のよね😓)

予想と違ったのは「債券」の比率を上げる提案が無かった事かな🤔

債券はインフレに対して脆弱なのは理解していますが、2%程度のマイルドインフレでも勧められないのは少し意外でした!

( 超長期債の債券価格の激しい下落が効いているのかな🧐)

他にはコモディティ(特に金ゴールド)を勧めてこない事も意外でしたね。

どうやら退職者にとっては「配当が無い!」のが大きい理由なのかなぁ🧐

私が配当利回りについて、事前にかなり質問しているので考慮されたのか?

この辺はAIのアルゴリズム(重み付け)の組み方が面白いです!

(質問に対してセッションが切れるまでの過去データは加味しているっぽいですね🤔)

今後の日本で長期金利が上がり続けるとは思えませんが、PFはメガバンクをコアにするのが堅実だと思われます🤔

「ごんべPF」もさすがに不動産セクター偏重は止めて、メガバンク等に振り分ける時期になったと感じますw