9月4週 週間パフォーマンス(来週はブラックマンデー😖)

9月3週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

週次+377,500円(月次+379,096円)となりました。

年初来では +2,062,056円(+20.6%)です!

(※ 源泉徴収あり、配当込み)

今週の「ごんべPF(日本株+投資信託)」は、先週から大幅上昇で引けました👍

為替が円安に戻していることで投資信託のパフォーマンスが良かったです。

年初来パフォーマンスも久しぶりに20%台まで戻ってきて 7月高値までもう少しなのですが・・・

週明けのブラックマンデーが確定的なので、パフォーマンスがどこまで下落するのか😱

正直、為替が「円高トレンド」になると投資する商品が見つかりません!

(株式で円高銘柄への投資はありますが・・・全体に対して対象銘柄が少なすぎて長期投資が出来ません)

うーん、短期でインバース系のETFへの投資してヘッジするのが正解かもね🤔

今回の首相交代を冷静に見れば、政策的には少数派の石破氏では政策は大きく動かないはずのですが・・・

タイミングが悪いことに中国への投資が回復してきているので、「日本売り・中国買い」のアルゴリズム発動で

海外筋は大幅に売ってくるだろうなぁと予想します😰

「為替の円高」と「株価の下落」がどの程度で止まるのか分かりませんが、何とか年間収支がプラスで終わって欲しいものです😓

(為替の円高が進まなければ、株価の下落は止まると思いますが・・・残念ながら年末に向けて株価上昇の目は無くなったような😒)

↓さて投資主体別の売買動向ですが、外国人が「現物の大幅売り越し」を継続中です!

季節的なアノマリーもあると思いますが・・・ちょっとマズい展開になってきたかもしれん🤔

↓ロイターの(先物を含めた)記事を見ると、外国人は先物も売り越しですね。

現物&先物のポジションだけを見ると、そろそろ底に見えますが・・・

今回の首相交代+中国回復報道で、たぶん本腰を入れて売ってくる可能性がありそう😨

**********************

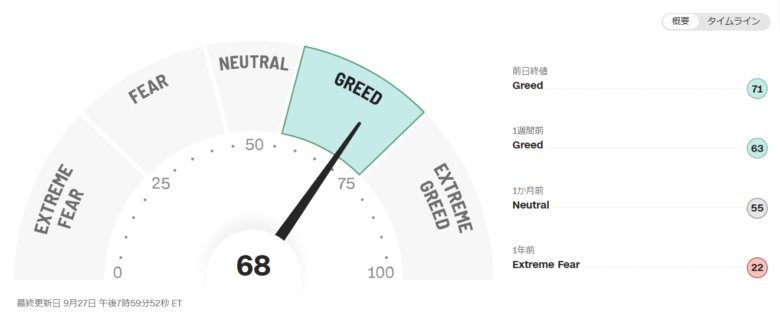

↓現状の「FEAR GREED INDEX」は、GREEDを継続ですね!

市場は大幅利下げを歓迎とともに「ソフトランディング」になると楽観的です。

現状のリスクは「失業率」だけなので、鉛筆なめなめして大統領選まで突っ走りそうな予感w

良くも悪くも株価を下げない!「これが米国」だなと再認識です🤔

SBI証券@日本株

↓保有銘柄

【今週の売買】

・無し!

【今週の決算】

・無し!

【 IPO 】

Aiロボテックは「繰り上げ当選」しませんでした!

まぁ「繰り上げ当選」は滅多にないので、ポイント取り成功ですかね😏

SBI証券@投資信託

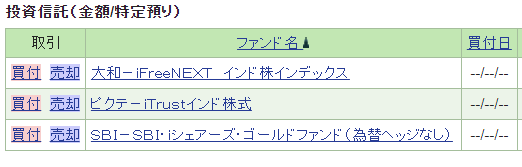

【特定口座】↓

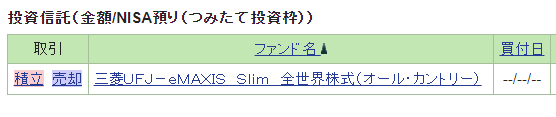

【NISA@つみたて投資枠】↓

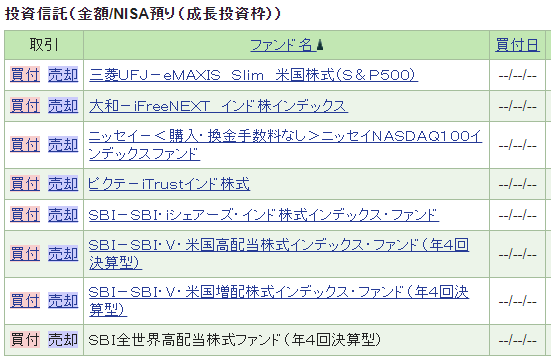

【NISA@成長投資枠】↓

上記のファンドを少額ですが「毎日積立」しています!

(※ NISA積立投資枠だけは「毎月積立10万円(MAX)」です)

新規ファンドの「SBI全世界高配当株式ファンド(年4回決算型) 愛称:スマートベータ」をNISA(成長投資枠)で購入予約しています!

今週は保有ファンドの変更あり(下記ファンド↓を全売却)です!

・グローバルサウス株式ファンド:ファンドの投資対象が「スマートベータ」に含まれるので、信託報酬を考えて全売却しました!

・米国ハイイールド債券インデックス:今後の円高リスクと、想定していたより金利が低下しないリスクを考えて、利益があるうちに全売却しました!

・欧州高配当株式(分配)ファンド:ファンドの投資対象が「スマートベータ」に含まれるので、信託報酬を考えて全売却しました!

・J-REIT(分配)ファンド:保有株式が不動産株偏重PFなので、REITファンドは不要と考えて全売却しました!

・グローバルCoCo債ファンド:今後の円高リスクと、想定していたより金利が低下しないリスクを考えて、利益があるうちに全売却しました!

自民党総裁選後の為替リスク(円高)を想定して、火曜日に上記ファンドの売却注文しました!

今後は「インド」と「金(ゴールド)」のファンドだけ積立継続になります。

前回も書きましたが、来年から「NISA枠」も含めて投資するファンド・金額・比率を大きく変更するつもりです。

ざっくり書くと、現在投資しているファンド比率だと「マグ7の比率が高すぎる!」と思っていたので、新規ファンドのスマートベータへ投資することでマグ7比率を下げることを考えています。

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

SBI証券で「SBI全世界高配当株式ファンド(年4回決算型) 愛称:スマートベータ」の積立投資を始めるので

「eMAXIS新興国インデックス」を全売却しました!

(※ マネックス証券で「CoCo債」を売却し忘れた事に今気付いた😭)

債券(米ドル建て)&GOLD(金)

今後しばらくは、債券(生債券・債券ETF)への新規投資は控えるつもりでいます!

生(個別)債券は、長期(10年~)で考えると「米債の需要低下」が不安材料です。

米ドルの「基軸通貨」としての地位が揺らぐ(つまり需要低下する)可能性ですが、現状では米債券に代替される国債は無いと思うので保有継続(償還まで保有予定)です!

他の通貨は分かりませんが「日本円:米ドル」の通貨価値を考えると、今後も日本の方が「経済成長率が低くて、財政状況が悪い」状態が続くと思うので長期保有(10年~)を前提に「米ドル建て債券」に投資しています。

(良くも悪くも希薄化した米債を買い支える日本!という構図が変わらないと思うのも米債投資の理由の一つ)

私は長期(10年~)では円安予想しているので、少なくとも金利分の利益はプラスになると信じています!知らんけど😒

唯一「米債」の代替になりえる「ユーロ債」ですが、米債より利回りが低いのよね。

今後に国債の利回りが「ユーロ債 > 米債」になったら分散の観点から購入すると思うけど、今じゃないです🤔

債券ETFは、金利低下時(つまりリセッション時)に利益確定できる資産として中期で保有しています。

(生債券は償還まで保有予定ですが、残存期間が短くなったら「景気+為替動向」によっては売却も検討です)

*********************

既に高値域だったゴールドがここから上昇するのか?半信半疑だったけど上昇を始めましたね!

(↑上図のように、2500→2600へレンジ切り上げなのか?(※ ドル建て)購入主体は誰?)

金(ゴールド)は、サテライト資産として「PFに組み入れることを推奨する人」が増えています!

不確実性が高まっている昨今では、冷静に考えるとゴールドが一番安心できる資産かもしれん🤔

いろいろ調べたけど、GLDM(米ドル建て金ETF)の経費率(0.1%)が一番低いような👍

個人的には、ゴールドは「利子が付かない」のでシニア層のPFとしては魅力薄なのよね💦

(ゴールドは「積立投資」との相性が良いと思うので、コツコツと積立しています。)

以前から書いていますが、為替(ドル円)が135円になったら 金のインゴットを購入する予定でいます!

独り言

今週は何といっても金曜日の自民党総裁選ですね。

言いたい事は山ほどありますが、「理念の無いリーダー」というものが如何にダメなのかという事を実感しました。

岸田首相は「自民党を潰した政治家」として後世に評価されることでしょう!

そして石破氏の主張をみれば、旧来からの自民党の主張からはかなり距離がある(民主党の主張に近い)ので

さすがに今回ばかりは岩盤支持層が離れることが予想されます。

前回までは自民党以外に投票先が無かったので消去法で自民党に投票していたのですが、

今回の件で保守層の投票先から「自民党も消去」されましたね!

さて石破政権ですが、同調する議員が少ないので 結局は「増税以外は何も出来ないで終わる」と思いますが

あの政策では経済成長するはずも無く「デフレ経済へ向けて一直線」かな😒

(※ 増税して経済成長するのであれば、どこの国でも増税するわw)

例え増税しなくても「増税を主張している人」が総理になったので、今後の日本は「デフレ」になりますね!

というか、デフレならまだましで「スタグフレーション」が酷くなるような気がします🤔

外国のインフレは低下傾向ですが、内外価格差が開きすぎているので長期でみたら「物価高止まり →成長率の差から物価再上昇」になりかねません。

当たり前の事ですが、増税を主張されたら「可処分所得が減る」ので消費が盛り上がる訳もなく、最悪のスパイラルに突入しそうです。

そして増税を主張されたら企業が賃上げするのは難しいでしょうね?

人不足から敢えて言えば若年層(30歳以下)は微増するかもしれんが、中高年の賃上げは絶望的です!

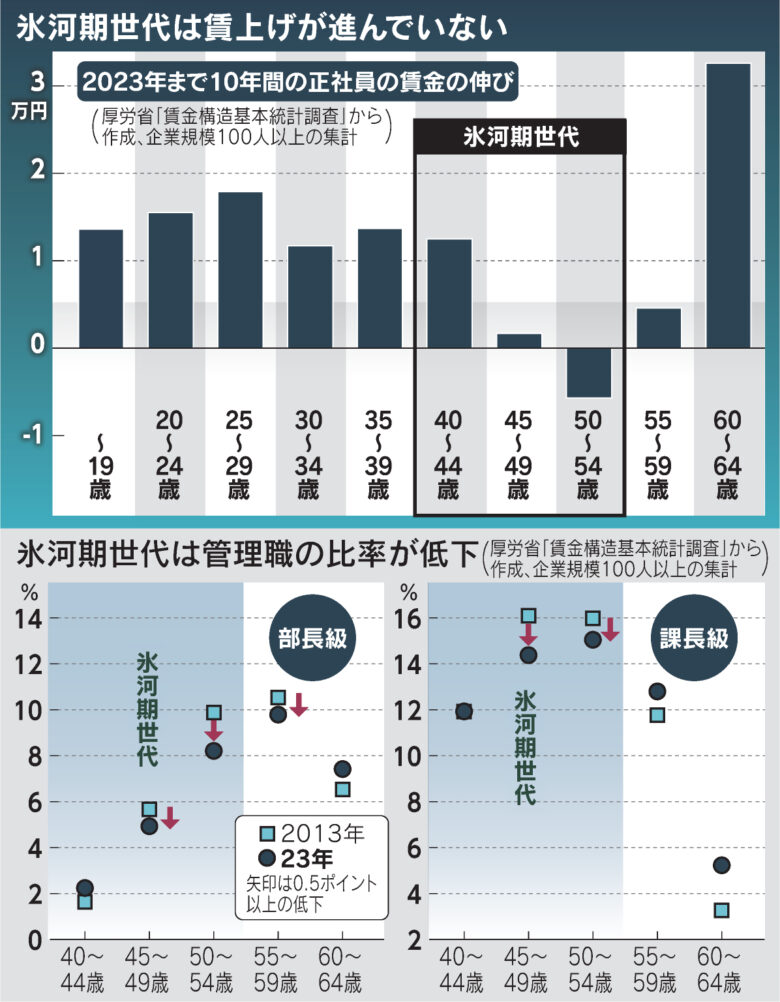

現状は下図↓のような賃上げ状態なので、このまま下方スライドすると思われます。

(30歳以上は賃上げ無しで、ひょっとしたら氷河期世代は賃下げかもしれん😱)

いつも思うのですが「就職氷河期世代」を少しでも補助していあげる政策は無いものでしょうかね?

学校を卒業してから、あまりにも不遇すぎると思うのですが・・・😓

そういえば、現状の日本は「スクリューフレーション」↓になっている説があるようです!

「スクリューフレーション」とは、スクリューイング(中流層の貧困化)とインフレーションを掛け合わせた造語で、中流層の貧困化とインフレが同時に起きること。

うーん、最近の地方の事情は分かりませんが東京近郊では「中間層の貧困化」は、わりと真面目に起こっているように感じます。

中間層の中でも、インフレを許容しながら同じ消費を続けれる人と、インフレについて行けず消費を落とす人に分かれています。

そして、個人の体感的には7割くらいの人は消費を落としているように感じますが・・・どうなんだろ?私の周りだけ?

(つまり消費金額が同じならグレードや回数を落としている人が多いような)

私(アラフィフ)の場合は、資産形成期をほぼ終えていて そろそろ老後(60歳~)の生活を考えている時期なので

ある意味では、生活費が上がらない「デフレ歓迎」な部分があります。

金融所得課税の強化についても対策が無いわけでもないのと、そもそも庶民では金融所得による課税金額がしれてるのよね😓

しかし、若者層にとっては失われた40年になるわけで・・・本当に申し訳ない気持ちになります😖

ていうか、もし経済成長しない期間が40年になったら 私を含めて殆どの人が好景気(いわゆるバブル)を知らないまま「就職→退職」になるのかな?

ここまで経済成長していない国って、外国ではシリアとか長らく内戦している国くらいなのよね😱

日本人は世界でも類を見ないほど真面目に働いて、なぜ経済成長しないのか?

米国と違って、日本の政治家は経済(株式市場)のことなど全く考えていないことを再認識しました!

やはり選挙で政治家を選ぶのは重要だと思うのと、その選挙でメディアの影響大だと思うのと、日本は行政システムが強固すぎて今後も生産性が低いのは変われないだろうなぁと思いました🤔

という訳で、海外株(インデックス)にコツコツと積立投資するのが長期では最強なのだと改めて実感したのと、日本株への投資比率は高くしては駄目だと再認識されられました!

(※ 日本の個別株の目利きが出来る人は 為替を考慮する必要がない日本株投資が良いと思います!残念ながら私に株式投資の才能が無いだけです😖)

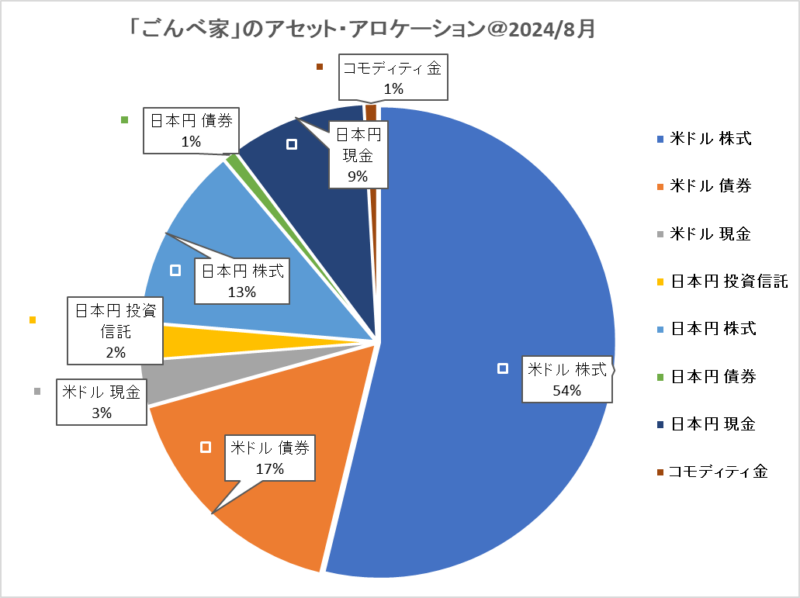

「ごんべ家」のアセット・アロケーションは下表↓のように、日本株式への投資比率は8月末時点で13%なので日本株の暴落はかすり傷なのよね!

(※ そのかわり為替の「円高の影響で重傷」を負ってますが😭)

ごんべ様、こんにちは

ご無沙汰しております。グローバルサウスや欧州高配当株式、処分されたんですね。私もSBI全世界高配当株式ファンドを少し申し込んで、NISAでない積立もしようかと思っているのですが、この投信は、新興国・欧州・米国・日本の高配当株式のマザーファンドを購入する様ですね。この割合がどんな感じになるのか、見てから、もし気に入れば、これをメインの一つにしようかなと思っています。もし日本と新興国の割合があまり大きいと、自分の気持ちには合わないので、欧州高配当株式や特定の新興国株式も持っているのが良いのかと思っています。(自由主義・資本主義で政治の安定した国だけで組成した自由世界、みたいな投信なりETFがあれば良いのですが。)ごんべ様は新興国・欧州・米国・日本の割合はどんな感じにしてゆくのが良いと考えていらっしゃるのでしょうか?

別件ですが、私もまだ一回しか行ったことがないのですが、クルーズ船の揺れ方にも色々あって、揺れが少ないのはライン川とかドナウ川のリバークルーズの様です。その次は地中海クルーズで、一番揺れるのが外洋のクルーズの様です。外洋も場所や季節でかなり違うかとも思いますが、調べていません。船の中では真ん中辺の低い階が揺れない様です。低い階は眺望が悪いので、値段が安いのですが、同じ階ですと真ん中へんは高い様です。

ぶなのもり様

こんにちは、コメントありがとうございます!

投資信託は、全世界高配当株式ファンド(スマートベータ)の信託報酬がかなり安いので、同様な投資先になるファンドは全売りしました!

下記の説明動画にあるように、オルカンに対抗する「戦略ファンド」のようなのでこの先も信託報酬の安いのは継続されそうです!

https://www.youtube.com/watch?v=aLTu0-hqbco

↑動画で、国別の投資比率は米国60%、日本10%、欧州20%、新興国10%のようです!

今後に「マグ7」への投資をどう考えるのか?

というのが このファンド(スマートベータ)の投資の肝かもしれません。

私はマグ7への投資は、ボラティリティが大きくなるので追加投資に限度があるシニア向けでは無いと考えています。

景気回復時に、短期で「特定口座」を利用してNASDAQへの投資をしてマグ7の成長を取りにいくことはあると思いますが、ボラティリティが大きいと言う事は 下落時の含み損がストレスになると思うので、シニア層の「コア資産」のファンドとしては適していないかなと🤔

現在、来年からのNISA投資についてブログを書いている最中ですが、コア資産(NISA枠)の投資は

積立投資枠:S&P500

成長投資枠:スマートベータ、VYM、VIG

にしようと考えています。

上記のファンドにすることで、マグ7への投資は「S&P500」と「VIG」の中にマイクロソフトとアップルが入っている程度になります!

(テスラが大幅下落したように、今後のNvidiaの大幅下落が怖い)

今後もマグ7は成長すると思っていますが、金融所得課税を考慮すると「NISA枠で分配金をMAXで貰う」という戦略で考えています。

(定期売却の方が運用面でお得なのは理解していますが・・・私は分配金を選択しようかと)

クルーズ船の情報ありがとうございます!

先日に妻と話して、とりあえず「MSCベリッシマ」↓にお試し乗船してみるという結論になっています!

https://www.cruiseplanet.co.jp/special/msc_bellissima.html

日数的にも短いプランがあるし、価格もかなりリーズナブル(ホテル宿泊より安い!)なのは魅力的!

かなり大型船なので、揺れも少ないなかと🤔

妻は地中海クルーズを希望していますが・・・私が却下しましたw

(そもそも日数的に無理だろう)

まずは揺れる可能性のある外洋で試してみます。

ごんべ様

早速の返信ありがとうございます。YouTubeご紹介もありがとうございます。割合も適当ですね。

確かに0.05%は凄いですよね。グローバルサウスも欧州高配当株式も最初にちょっと買っただけだったり、積立始めたばかりだったりなので乗り換えは合理的ですよね。私も乗り換えようと思います。年一回型は無分配とのことなので、迷います。

Nvidia凄い事になっていますよね。GPGPUボードが初めて出た頃に縁あってGTCでポスター発表したのですが、その性能の高さとCUDAソフトウエアの優秀さに感心して株を買い始めました。高性能GPGPUボード一枚分位しか投資しなかったと思うのですが。

地中海クルーズ、憧れますよね。2回頓挫しました。一回目はコロナで、2回目は、エーゲ海を予約したのですが、戦争が始まったので早々にキャンセルしました。いつか行きたいです。

ぶなのもり様

全世界高配当株式ファンド(スマートベータ)は、シニア層に適したファンドだと思っています!

そして「年1回型」の方が課税の先送り効果で運用面はお得ですよね。

(NISA口座での投資なら、あまり関係ないかもしれませんが・・・)

GTCでポスター発表しているのは凄いです!

そちらの分野が専門なのですね👍

私の専門分野は全く違いますが、以前(PENⅡ~PENⅣの時代)は自作PCを組んでいたのでグラボの性能は重視していました!

その頃はATI(RADEON)とNvidiaの2強だっと思いますが、私はATIの方を買っていました😓

(ATIの「ALL IN WANDER」はTVチューナーも付いていたので、画面キャプチャー等で重宝していました!懐かしいw)

クルーズ船はお試しで乗ってみる方向です!

ネット環境(通信速度も重要!)が整っていれば、1週間くらいなら休めるのですが・・・。

最近、スターリンクに手を出そうか迷っています🤔

(別荘でスターリンクを使ってみたけど、WEB会議等で利用するには不安定かな)

結局、「衛星の数と利用者数」のバランスで通信環境が変わるのと、天候に左右されるのも微妙なのよね。

個人的には「太陽フレア(磁場)」の影響も受けているのでは?と思っています😱

ごんべ様

返信ありがとうございます。

スターリンクですが、災害時には役に立ちそうですよね。隣家の方が取り付けたので、話しを聞いたのですが、空が広く見える必要があり、屋根のてっぺんに取り付けた。降雪時が心配である、との事でした。ヒーターが内蔵されていて多少の降雪は溶かす事ができる様ですが、大雪の時には全く熱容量が足りず、かといって屋根に登ることも出来ないので、、、とおっしゃってました。