2月1週 パフォーマンス@続落😭

2月1週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

・週次 -409,921円(月次+271,441円)

・年初来 +777,054円(+2.59%)

(※ 源泉徴収有り、配当込み)

今週の「ごんべPF(日本株+投資信託)」は、先週から下落で引けました😓

これで年初来パフォーマンスが 2.59%です!

TOPIXが 8.51%なので、早くもTOPIXに対して大幅に劣後する状況になっています😰

(TOPIXは配当抜き、ごんべPFは配当込みのパフォーマンス)

私(ごんべ)は仕事で株式投資をしている訳では無いので、TOPIXに負けても年間の成績がプラスで着地していれば基本的にはOKなのですが・・・さすがにここまで差が広がると危機感を覚えるレベルです!

正直、市場平均(つまりTOPIX)に劣後するのなら 敢えて個別株を買う意味は無い訳で、投資にかかる時間を考慮するとタイパもコスパも悪い事になります!

(個別株を保有のメリットとして「株主優待」があるので、1~2%程度の劣後ならギリギリOKなような気もするw)

とりあえず3月末までに 巻き返す予定でいますが・・・

もし巻き返せなかったら 投資信託で「日本株のファンド」を買う方向に方針転換しても良いかもしれん😏

「ごんべPF」の銘柄入れ替えは、「衆議院選挙」の結果を見てから考えようと思います!

仮に「自民党が単独過半数を奪取」することになって、高市政権が継続されるのであれば

目をつぶって「金融・防衛」などの株を購入した方が良いと考えています😓

まぁとりあえずメガバンクかなw

SBI証券@日本株

【 保有銘柄 】

・SBI@特定口座↓

↓先週

↓今週

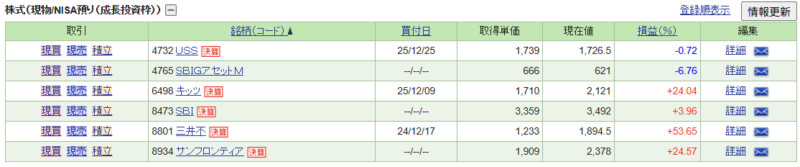

・SBI@新NISA(成長投資枠)↓

↓先週

↓今週

・SBI@旧NISA口座↓

↓先週

↓今週

【今週の売買】

<購入>

・なし

<売却>

・なし

【今週の決算など】

・別途ブログでUP

【 IPO 】

・当選せず!

SBI証券@投資信託

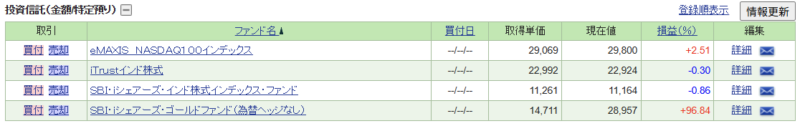

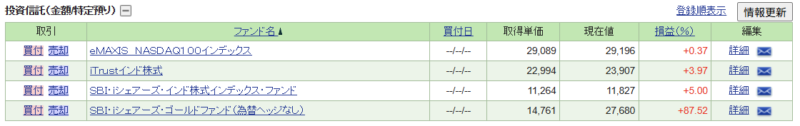

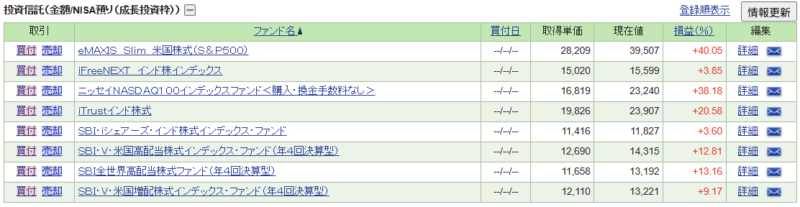

【特定口座】

↓先週

↓今週

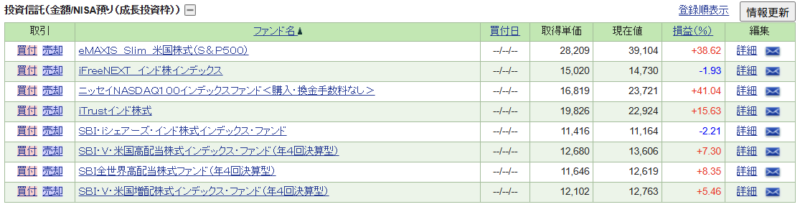

【NISA@成長投資枠】

↓先週

↓今週

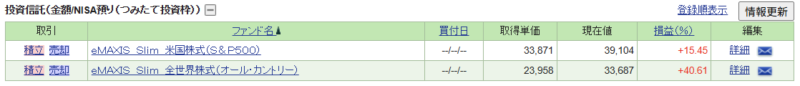

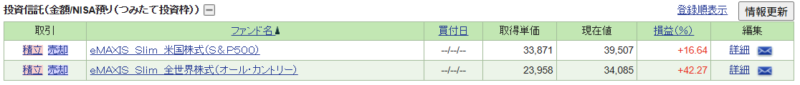

【NISA@つみたて投資枠】

↓先週

↓今週

☆ 投資信託

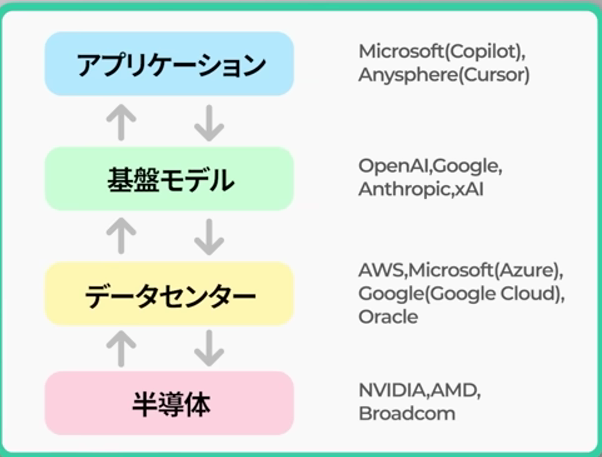

今年の米国市場は マグ7が調整すると予想していたけど、現状は米国の情報技術関連株が暴落していますね🤔

個人的には、下図↓のように 資金がハードからアプリ側(ソフト会社)へ移行すると考えていたので、情報技術(ソフト)株が暴落するのは想定外です😱

私(ごんべ)のメインシナリオは、米国の指標(ダウ、S&P500、NASDAQ等)はトントンで、MAG7から他のセクターへ資金移動が起きるのでは?と考えていたので、半分は当たっていると思うけど・・・ソフト会社の株が下がったら意味ないです😭

(MAG7への期待値(つまりバリュエーション)が、昨年以上に切り上がる理由は薄いと思っています!)

「仮想通貨」や「貴金属」の価格が暴落しているのが、少し気になるところですね🤔

以前なら「円高」になったのですが・・・今回は日本の選挙があるので、選挙結果でどちらに動くのか???

マネックス証券@ 投資信託

↑ マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

インドは原油の取引をバーターにして、米国と関税引き下げで合意に至ったとニュースがありました。

先日に EUとのFTA(自由貿易協定)も締結しているので、やっと長いトンネルを抜けるのかな?

今のところ株価の反応は限定的ですが、今後に期待します!

「長期的」に見れば インドは「人口ボーナス」等で一番期待できる国だと思っているので、淡々と積み立て継続です👍

ベトナムは、なぜか株価が上昇しています👍

理由を調べてみたのですが、中国の迂回輸出で伸びているという噂(?)があります!

今のところトランプ政権の逆鱗には触れていないようですが・・・なかなか難しい立ち位置なのかもしれません🤔

※ 中国の迂回輸出はカナダやメキシコが本命(金額が大きい)だと思うので、ベトナムは薬物関連さえクリアできれば大丈夫かな?

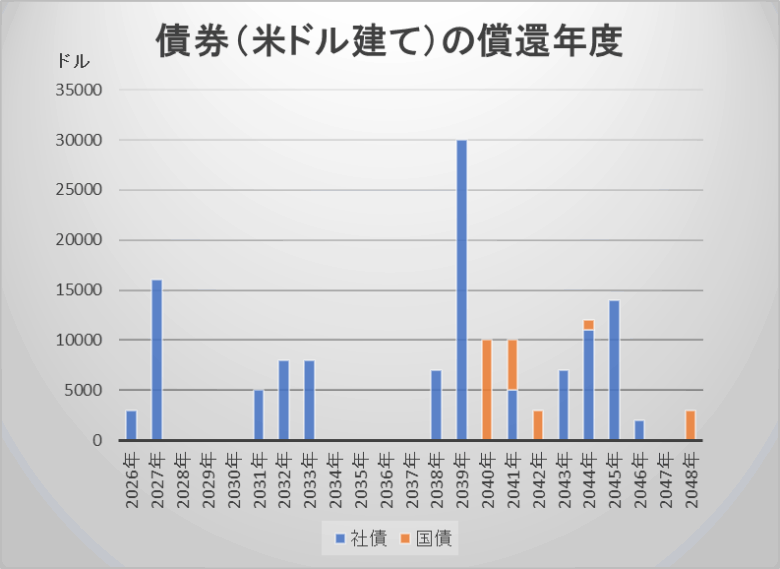

債券(米ドル建て)

私(ごんべ)の「債券保有の目的」は株式下落時のヘッジの意味合いが大きいので、株式相場の大幅下落(リセッション)が無ければ基本的に償還まで保有予定です👍

(半年毎の安定した利子収入は魅力です!)

↓ ごんべ債券PFの償還年度

↑ 今年は3月末に償還する債券(米ドル建て)があるので、償還された米ドルの再投資先をどうしようか?

長期視点では、債券アセットの比率を維持するために「債券に再投資」したいのですが、年末に向けて米国のインフレ再燃の可能性が高そうなのよね!

まぁトランプ政権が中間選挙に向けて お金をバラまけばイフレになるのは当然で、そう考えると今は債券購入するタイミングでは無いかなと🤔

次期FRB議長になるだろう ウォーシュ氏が「緊縮財政」に舵を切れば、債券価格が上がる方向です。

しかし、トランプ政権への忖度で 過度に「利下げ」を行えば債券価格は下落です。

今後に「利下げ」と「緊縮財政(QT)」になった場合は、金利はどうなるのか???

全く読めないので、とりあえず米ドル現金は「外貨MMF」にして夏頃まで様子見するのがベターな戦略かな🤔

個人的には、今のアメリカの財政状況なら「緊縮財政+利下げ」は 正しい処方箋だと思います。

「ごんべ家」の米ドル資産比率は約50%なので、米ドルが持続可能な方向への政策転換を期待しています!

(バイデン政権+イエレン氏+パウエル氏が過度にお金をばら撒き過ぎたのがそもそもの原因)

GOLD(金)

・チャートでは上昇基調は維持しているように見えます🤔

今回の暴落によって投機マネーが大量に流入しているのが分かったし、今の価格が適正価格とは思えませんw

中国&インドの中央銀行がステルス購入しているみたいなので、今後も上昇継続する可能性が高いのだが・・・🤔

「金(ゴールド)投資」が難しいと思うのは、金の適正価格(フェアバリュー)が判断できない事があります。

(株式ならPER(株価収益率)等の指標があるので判断しやすいのですが・・・)

長期的には今後も世界的に通貨を刷りまくると思うので「下がる要素」より「上がる要素」の方が高いと思っています!

と同時に「金の価値」というものが、本当にそこまで高いものなのか?という疑問があるのよね。

(個人的には金(ゴールド)より不動産の方が価値があるように思えるのだが?🤔どうなんだろ?)

金(ゴールド)はコツコツと「積立投資」が合っています👍

(シニア層の資産運用としては金利が付かないので、アセットの保有割合を増やすのに勇気が要ります😓)

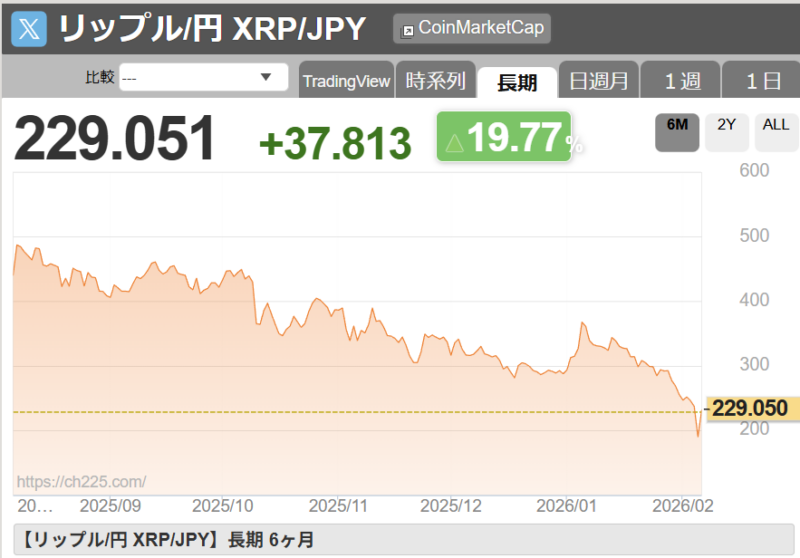

仮想通貨(保有は ほぼXRPのみ!)

うーむ、チャートは見事な右肩下がりです😱

そもそも仮想通貨にファンダメンタルズは無いので、単純に需給の変化なのかな?本当に分からん。

仮想通貨をデジタルゴールドと言う人がいますが、1日に20%も変動する資産を保有したく無いですね😏

そして仮想通貨は「安全資産では無い!」のが明確になったと思う。

個人的に、仮想通貨は XRPを少額保有しかしていないので冷静に見てられますが、ここまでボラティリティが大きいと投機以外で保有する人がいるのかな?😓

とりあえず仮想通貨の税制度が「総合課税」の雑種所得から、分離課税になるまではこのまま保有継続の予定です!

独り言

今週は何と言っても「選挙」ですね。

株式投資の視点では、高市政権が継続するのか?というのが一番の大きな焦点です。

現状は自民党の圧勝を折り込み過ぎていて 反動が怖いと思えるレベルw

自民党が単独過半数になれば「目をつぶって買い!」と考えていましたが、夜間の日経先物の上昇率を見るとちょっと考え直そうかなと🤣

「自民党+維新」の連立で過半数となった場合には、株価下落するかもしれんね🤔

一旦冷静になった方が良いかもしれん!