日本のデフレは終わったのか?

こんにちは、ごんべ@日本のデフレは終わったのか?です。

日経平均の株高のおかげか、昨今の論調で「日本のデフレは終わった!」という記事を見ることが増えてきました。

私も内外価格差からくる物価上昇を目の当たりにして、日本もインフレ経済になっていくのかな?と意識を変えているところです。

「意識を変えている」と書いたのは、正直なかなか「インフレ脳」に切り替わらないのよね😰

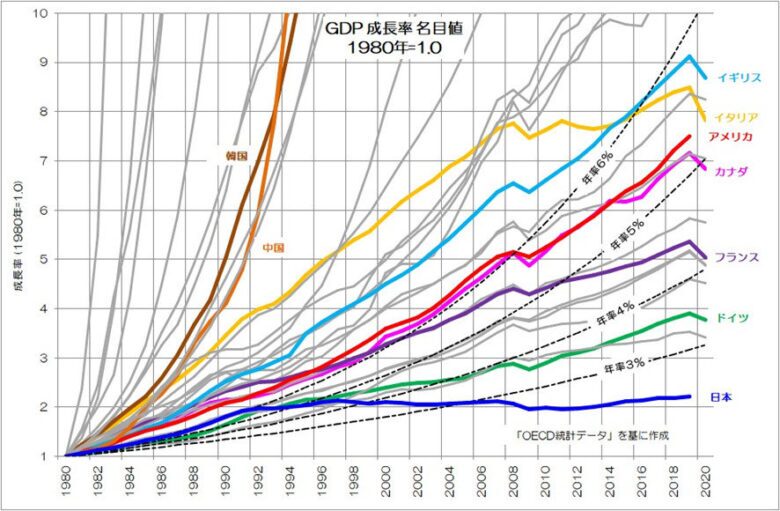

そもそも「デフレ脳」になったのは、日本は下図のように失われた30年があるからです!

うーむ、何度見ても酷いグラフです。(見る度に憂鬱な気分になります)

30年って「一人のサラリーマン人生の殆どが網羅される年月」であり、現在の現役で働いている大多数の日本人がインフレを体験していない状況だと思います。

このグラフをみると、殆どの日本人が30年の積み重ねで「デフレ脳」になっていて、本当に「インフレ脳」に切り替わるのか?

という疑問(というか不安?)もあります。

日本のデフレは終わった?

デフレ経済は終わって、日本はインフレ経済に入ったのか?

私はストラテジストで「岡崎良介氏」を信頼しているのですが、最新の著書が下記↓になります。

★日本経済は「インフレ経済」になるという説明がなされています。

ざっくりと

・賃金のデフレ圧力は止まった(少子化から恒常的な人不足が賃上げに繋がる)

・日本の製造業労働力は国際競争力を持っている

・海外からのインフレは3年かけて届く

・価格調整機能を失った日本の債券市場(米国の長期金利の影響を受ける)

・インフレに負けている日本の賃金の上昇

・日本経済の潜在成長率は0%台の前半?

・日本の住宅用不動産価格は上昇トレンドに入った

うーむ、やはり日本も「インフレ経済」になるのかな🤔

為替で信頼している福岡FGの「佐々木融氏」も円安継続で購買力平価が均衡するまで物価が上昇する!

ということを仰っているので、やはり物価上昇(つまりインフレ)になりそうですね。

独り言

本当に日本が「インフレ経済」になるのか?

当面の間は日本もインフレ経済になると思いますが、本当に継続するのか?という疑問はあります。

そして円安継続で「コストプッシュインフレ」は続くけど、「デマンドプルインフレ」には切り替わらないような・・・。

個人的に思っていることを書くと「スタグフレーションが継続するんじゃね?」です😣

今まで日本で「お金を使ってきた人達」は、団塊の世代の人達だと思っています。

お金を使ってきたというのは「生活必需品」ではなく、いわゆる「贅沢消費(つまり浪費w)」という部分です。

この団塊の世代が高齢者(つまり年金生活者)になって、今までの消費を継続するのか?

という疑問があります。

そして「今時の若者」はしっかりしているので無駄な浪費をしません。

つまりお金が回らないのでは?というのが私の危惧するところです。

(そしてトリクルダウンは日本では起こらない!)

公務員や大企業は「賃上げ」すると思いますが、日本企業の99%を占める中小企業では賃上げできるところは少ないと思います。

(そもそも中小企業は大企業に賃上げで対抗しようと考えていないと思うのだが・・・)

しかし、当面の間は内外価格差から日本の物価は上がる方向に動くのでしょう。

可処分所得が上がらない日本で、少しでも安くという「デフレマインド」は変わらないと思うのですが・・・。

価格安値を謳っているイオン等の企業はどう動くのかな?

(ちなみにイオンは賃上げ発表していますね!)

あまり詳しく書きませんが「自社の利益以外は考えない」という企業風土は酷くなる一方で、格差が広がる方向に加速するような。

(日産が公正取引委員会に指摘されましたが、適正なお金の流れを作らないとダメですね)

そして「物価上昇率を下回る賃上げ率」が今後も続くと予想しています。

つまり「スタグフレーション」ですよね。

安倍首相亡きあとに日本で「リフレ」をする可能性は殆どないので、スタグフレーションが継続する可能性が高いと思うのよね!

(※ 日本の政治がリフレにならないのは、Z省が強大な権力を持っているからで今後も絶望的です。)

今後も「自分の身は自分で守るしかない!」のですが、物価上昇率を上回る資産運用(つまり資産保全)がテーマになると思います!

資産運用は「単年度」では下落する年もあると思うので、複数年度で平均化した運用益が物価上昇率を上回るパフォーマンスを得たいところです。

そしてアラフィフという年齢から重要なのは「分散」ですが、上昇率より「下落圧力を小さくすること」を重視した「アセット・アロケーション&ポートフォリオ」を意識しています。

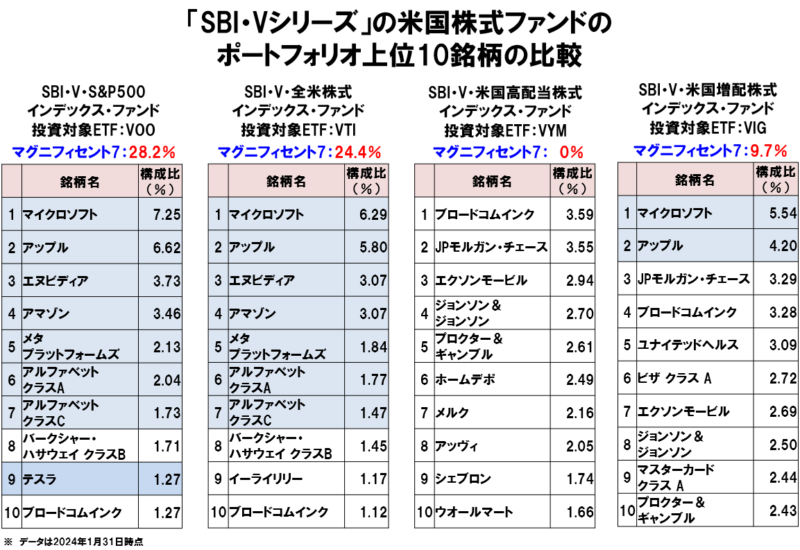

下図↓はSBIGAMの朝倉社長のポストから借用です!

NISA枠で組み入れた投資信託の「VYM(高配当株式)」と「VIG(連続増配株)」の魅力は下落相場に強いことです。

そして今後にマグニフィセント7が上昇する確率は高いと思いますが、アラフィフの私の場合は「下落するリスク」にフォーカスしています。

年齢が若ければ「NASDAQ(QQQ)」全振りでも良いと思うし、30~40代なら「S&P500」に全振りでも良いと思う。

しかし、50代であれば下落相場に耐性のある資産を増やしていく準備をしていくことを考える年代かなと🤔

(各人の家族構成や資産状況によって考え方は様々で、各人の最適解も違います!)

とりあえず保有資産に占める「マグニフィセント7」の比率を見ながら「VYM」と「VIG」の積立比率を上げることを考えよう!