アセット・アロケーションについて考える!

こんにちは、ごんべ@アセット・アロケーションについて考える!です。

先日、GPIFの2023年度のパフォーマンスがニュース↓になっていました。

公的年金GPIF、23年度運用45兆円プラス 最高を更新

https://www.nikkei.com/article/DGXZQOUB04ABZ0U4A700C2000000

資産ごとの収益は外国株式が19兆円、国内株式が19兆円、外国債券が7兆円のプラスだった。内外の株高が収益を押し上げた。円安の進行で外貨建て資産の円ベースの評価額も増えた。一方国内金利が上昇(債券価格は下落)し、国内債券は1兆円のマイナスとなった。

GPIFの「23年度の運用利回り22.6%」みたいですが、国内債券でマイナスがあるのに運用利回り22.6%なのは素晴らしいですね👍

実際にGPIFのHP↓を見ると、ハイライトされていました!

https://www.gpif.go.jp/operation/the-latest-results.html

やはりアセット分散するのは大事だと思ったのと、GPIFの4分割均等(日本株・外国株・日本債券・外国債券)のアセットは強いなと🤔

細かいことを言えば、委託している「アクティブ運用」の部分が見えないですが・・・全体成績としては素晴らしいと思います!

世界経済が成長していくのであれば、パッシブ運用で安定して利益が出ることが分かります。

なにより45兆円のプラスって・・・マクロ経済スライド止めても良いんじゃね?

今回は上昇相場なので利益が爆増していますが、実はGPIFのパフォーマンスは下落相場の時が優れているのよね、

個人的には、「為替リスク」の取り方が難しいと思っているのでGPIFを参考にして考えてみたいと思います。

2023年の「ごんべ家」パフォーマンス!

昨年の「ごんべ家」のパフォーマンスと比べてみます!

(※ 書き終えてから気づいたのですが、ニュースは「年度」でした! 私は「年」で集計しているので少しズレがありますが、せっかく書いたのでUPします😓)

「ごんべ家(夫婦合算)」の2023年のパフォーマンスは、総合(米国株+日本株+米国債券+日本債券+投資信託)で約30%(源泉徴収あり、配当含む)なのでGPIFに勝利です👍

( ちなみに「ごんべPF(日本株)」の2023年のパフォーマンスは、22.84%でした!)

※ 日本国債の部分が「個人向け国債」だけなので、マイナス評価のアセットが無いことが大きいかな。

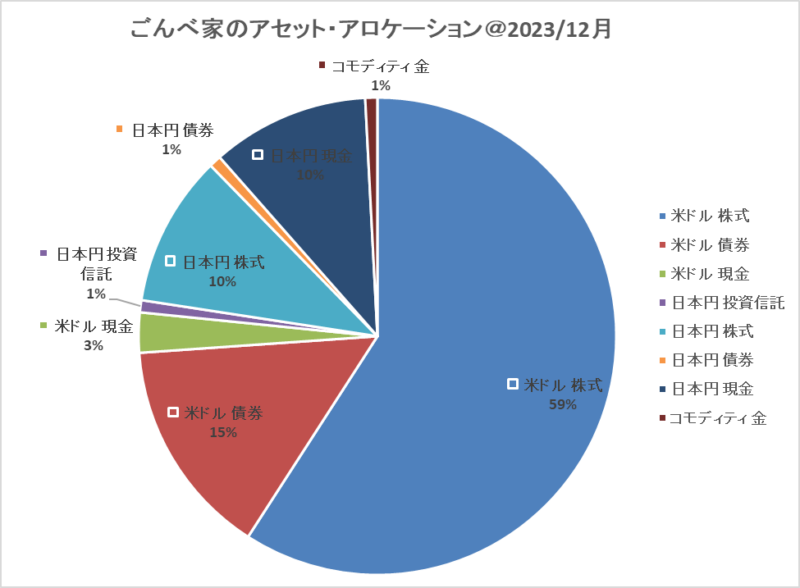

「ごんべ家」の2023年末のアセットアロケーション↓

2023年末の「ごんべ家」のアセット比率は

「米株式59%、米債券15%、日本株式10%、日本債券1%、その他(投資信託)1%」

なので、GPIFに比べて かなりリスクを取っています!

うーむ、これだけリスクを取っている割には GPIFと比べてパフォーマンスが良くない?とも言えるかも🤔

米ドル建て資産の比率を考えると、今後に円高になった時を想像すると「ゾッとします」が、現状の環境ではリスクを取ったアセットアロケーションが良い方向に出ています。

今後の事を考えると「米ドル株式→金(ゴールド)」へ移行させるのが良いのかもしれませんが、リスクを取って老後に向けて「金融所得(分配金等)」を増やすことを優先させたいと思います🤔

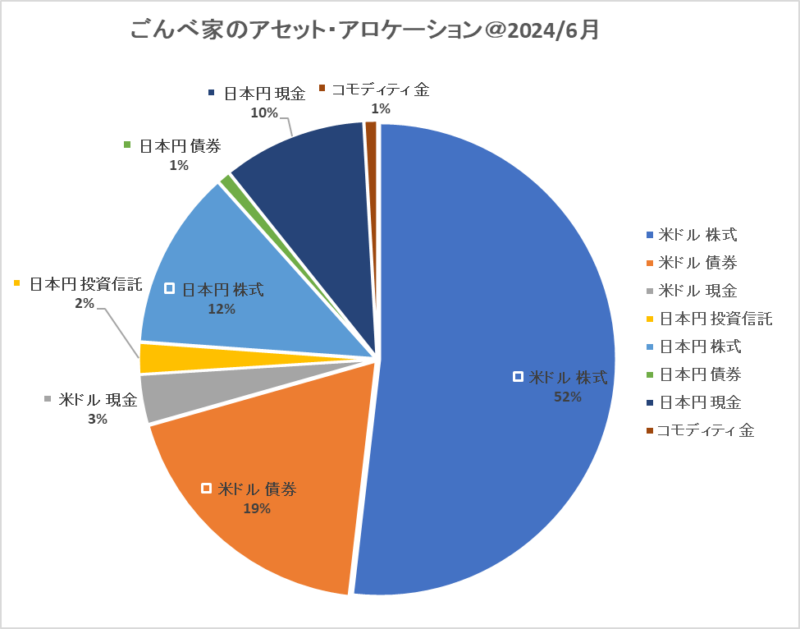

先月&目標(5年後?)のアセットアロケーション

↓直近(2024年6月)のアセットアロケーション

********************

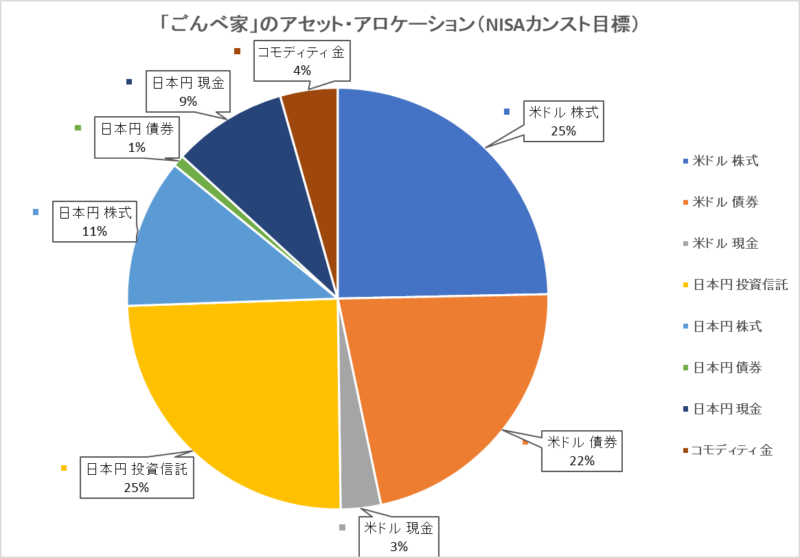

安定した成績を残している「GPIFのアセットアロケーション」を参考に、「米ドル株式」を25%位になるまで減らして その資産をNISA枠で「投資信託」を増やす方向で考えています。

↓NISAカンスト時(5年後?)のアセットアロケーション目標

※ 利益確定時に強制的に円転される場合は「円資産」のカテゴリーとして考える!(例:投資信託(オルカン等))

まぁGPIFの日本債券(25%)にも外債(円ヘッジ)がかなり含まれているので良いかなと😓

上グラフでドル円比率が50対50になりました👍

実際に投資している対象(米国株)は 現状とあまり変わらないのですが、アセットアロケーションの見た目がだいぶ変わりますw

(米ドル株式 → 投資信託 に資産移動しただけなのよね😓)

GPIFの日本債券の25%保有しているのは、パフォーマンスを考えると現金同等に近いので私的には採用できませんw

(※ 実際には「米国債の為替ヘッジあり」を日本国債のカテゴリーに入れてるのよね。)

という訳で「ごんべ家」も日本国債への投資を減らして、投資信託で利確時に円転されるファンドは円資産としてカテゴライズです!

他には、

・ 米ドル債券は、利子を米債に再投資していくと 5年後には「米ドル債券+米ドル現金」25%になるかなと!

・ GPIFに比べて 日本株の比率が少ないので、今後の相場環境にもよりますが「投資信託 → 日本株」を増やす可能性はあります🤔

いろいろと検討したけど「総資産で4~5%程度」のパフォーマンスを求めると、日本円現金の比率を減らさないとなかなか厳しい。

(日本円現金が10~15%くらいが適当で、20%を超えるとパフォーマンスが落ちます)

下落に強いアセットにするには、もっと「債券比率」を高める必要があるのだが・・・日本の債券は金利上昇の局面では買いにくいのよ。

(例外的に個人向け国債10年変動がありますが・・・)

となると米国債を増やすしかないのですが、米ドル比率が上昇してしまう。

GPIFのように米ドル債(ヘッジ付き)の購入は、ヘッジコストが高すぎてマイナスパフォーマンスになるので却下。

現状では、米ドル債で売却しやすい「債券ETF」の「EDV」が一番良いと考えて、債券利子の再投資先にしています。

総じて、日本に住んでいる限り パフォーマンスを求めると「為替リスク」を避けることが出来ないという結論です😓

ある程度の為替変動を受け入れる(米ドル資産は円転しないで運用)ことを前提で、上グラフの「目標アセットアロケーション」になりました。

今後5年くらいかけて↑円グラフの「目標アセットアロケーション」になるように資産構築していきたいと思います!