「資産推移」&「アセットアロケーション」&「ポートフォリオ」を公開!(2025/1/1UPデート!)

こんにちは、ごんべ@資産推移&アセットアロケーション&PFを公開!です。

インフルエンザに罹患して寝込んでいたけど、だいぶ回復してきたので「2024年12月末時点」のデータをUPデートしました!

「ごんべ家(夫婦合算)」の「資産推移」と「アセットアロケーション」と「ポートフォリオ(PF)」を ブログTOPに固定表示しています!

(定期的にUPデートする予定です・・・たぶん😓)

※ 私(ごんべ)の資産は「証券口座+銀行口座」ですが、妻資産は「証券口座」のみで計算しています!

妻の銀行口座にいくらあるのか?私にとってはブラックボックスです😭

2025年1月1日にデータをUPデートしました!

・2024年12月末時点のデータをUPデートしました!

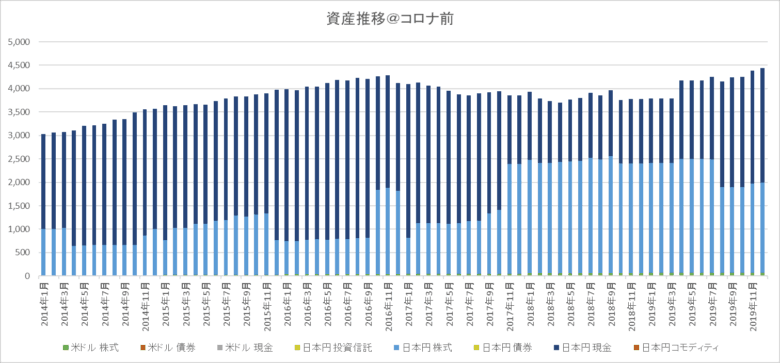

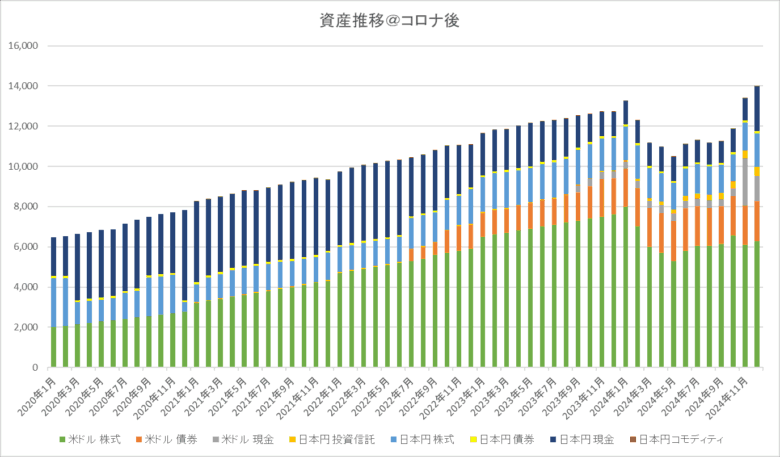

「ごんべ家」の資産推移です!

コロナ禍の前後でグラフを分けています。

↓コロナ禍前(ごんべ個人)の資産推移!

↓コロナ禍後(ごんべ家(夫婦合算))の資産推移!

※ 2024年1月~2月に「米ドル株式」を売却(利益確定→円転済み)したので資産が減っています。

(妻口座の中で資産計上しているのは「証券口座」だけなので、円転して銀行口座に移動するとグラフ上では資産減になりますw)

まぁ実際に夫婦で贅沢旅行とか買い物とかしたのですが・・・😓

2024年11月末に「米ドル株式」を売却(利益確定)しています!

現時点で「円転の途中」なので「米ドル現金+日本円」が増えています。

(今後に妻の銀行口座に移動する予定です!そして移動すると「ごんべ家資産」として計上されなくなるので見かけ上は資産減になります😭)

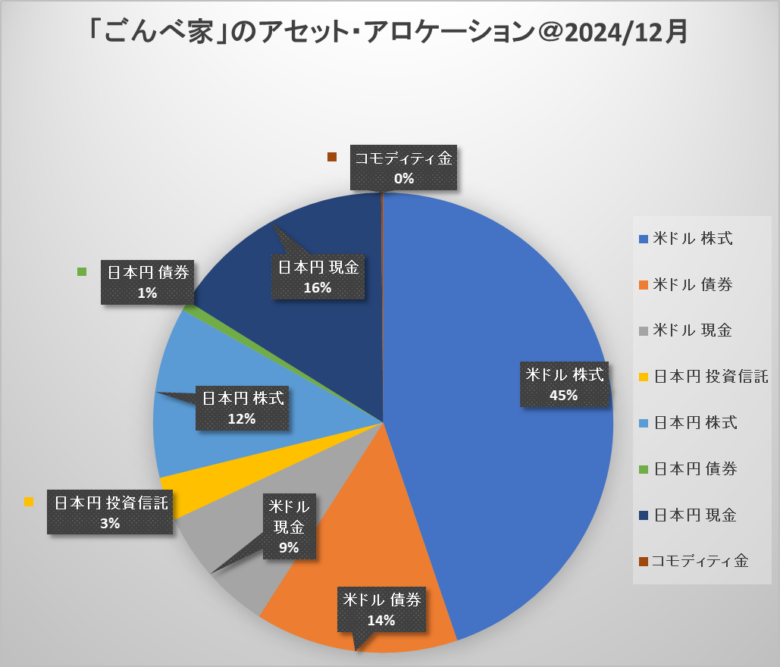

アセットアロケーション!

↓2024年12月末時点の「アセットアロケーション」です!

※ 11月末に妻口座の米ドル株式を大幅に売却(利益確定)しました!

売却益(米ドル)を円転している途中です。

(159円台になったら全部円転するつもりですが・・・ちょっと厳しいかな😓)

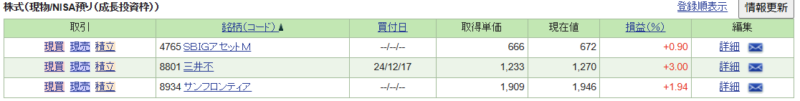

「日本株」のPF!

↓「SBI証券@特定口座」

↓「SBI証券@旧NISA口座」

↓「SBI証券@新NISA(成長投資枠)口座」

「投資信託」のPF!

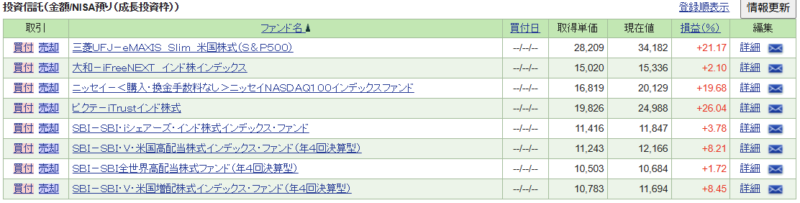

↓「SBI証券@成長投資枠」

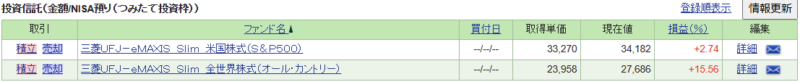

↓「SBI証券@つみたて投資枠」

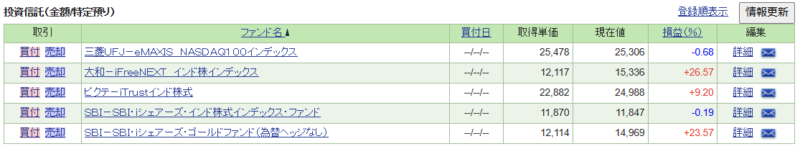

↓「SBI証券@特定口座」

↓「マネックス証券@特定口座」

「米国株」

米国(個別)株は、全て「妻資産(妻口座)」のためコピペは控えます😓

ちなみに米株(個別)投資している株の条件は下記になります!

・「S&P500」の中で「時価総額」が大きな銘柄

・「配当」は1%以上を目途

・「キャピタルゲイン(値上がり益)」を目的にしているが、無配の銘柄は対象外!

「NASDAQ」ではなく「S&P500」の時価増額の大きな銘柄から選んでいる理由は、日本のNISA投資の恩恵を受けやすいと考えているからです

(NISAで人気の「S&P500」と「オルカン」に含まれる銘柄が、時価総額ベースの比率で資金流入になるため!)

「米ドル建て債券」のPF!

↓「SBI証券@米ドル建て債券(生債券)」

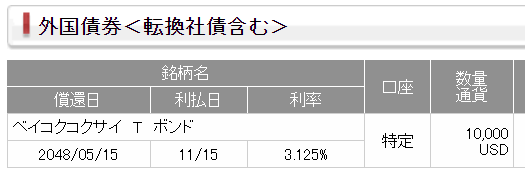

↓「日興証券@米ドル建て債券」

※ 上記で保有している「生債券」を加重平均すると、

ドル円=142円、利率4.57(利回り5.32%)、期間18.5年

になります!

******************

↓「SBI証券@債券ETF+ゴールドETF」

小額ですが、米ドル建ての「債券ETF」と「ゴールドET」になります。

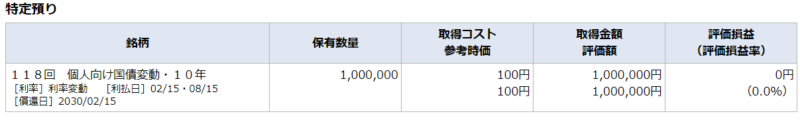

「日本債券」

↓日本債券(個人向け国債(変動10年)」です。

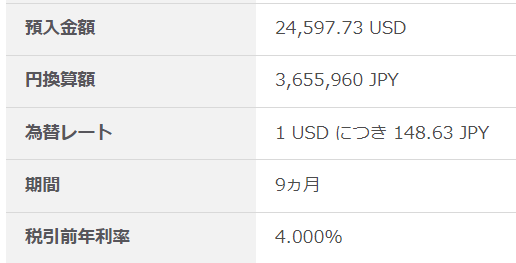

「米ドル(定期)」

↓米ドル(キャッシュ)の定期預金(4.0%)です。

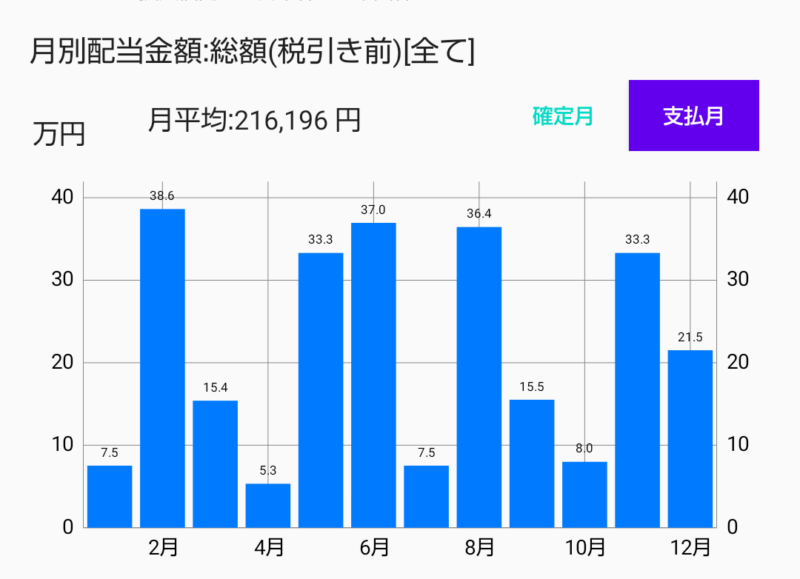

「ごんべ家」の 配当金・利子・分配金

↓現時点での月毎の配当金・利子・分配金になります!

上記にプラスして60歳から年金を「繰り上げ受給」する予定でいます👍

現時点の「年金(保険等を含む)+金融所得」で月額40万円くらいですね。

最近のインフレを考慮すると、60歳までにあと月額10万円増やしたいところです。

(4%配当で考えると、資産で3000万円増やすと月額10万円増になります😓)

まとめ

今後の予定として

・米株売却益を円転(米ドル→円)→ NISA(成長投資枠)へ資金移動!( VYM、VIG、スマートベータの投資信託を買い!)

・60歳から「繰り上げ年金受給」する予定

これで、

・繰り上げ年金等(保険含む)で「約200万円/年間(税込み)」

・金融所得のインカムゲイン(分配金等)が「約300万円/年間(税込み)」

上記の合計500万円/年間(税込み)が「最低限の年間生活費」になります!

株式等のキャピタルゲイン(値上がり益)があれば、生活費のプラスアルファとして「贅沢資金」の予定です👍

ちなみに「ごんべ家」は、家(都内)あり・ローン無し・子供無しです🫠

ごんべさん、ご無沙汰しております。

SBI全世界高配当の月次レポートが出てましたね。配当が楽しみです。

年末にクルーズ船上からMMFに関してコメントしようとしたら上手く出来ず、問い合わせから送ってみたのですが、そっちも届きませんでしたでしょうか?(自分でも良く理解出来ていないコメントだったのですが。。。)

ぶなのもり様

コメントありがとうございます。

SBIのスマートベータの月次レポートは見逃していました😱

早速確認しましたが、配当(分配金)は4%程度になりそうですね!

【米国:欧州:日本:新興国】=【6:2:1:1】

の比率はバランス取れていると思うし、値上がり益を狙うファンドではないのですが

下落時には輝くファンドだと思っています!

なにより手数料が安いのが長期投資には魅力です👍

MMFの記事にはコメント来ていませんでした😱

スパム対策で、海外からのコメントを不可にしたような記憶があるので

こちらの問題かもしれません😣

年末にクルーズ船とは羨ましいです!!!

当方もなんとか今年中には一度お試しクルーズをしたいと思っています😓

とはいえ当方も、年末には箱根の温泉旅館・年始には苗場スキー場と、バブル期を彷彿させる旅行をしていましたw

(苗場スキー場でインフル罹患して大変でしたが😭)

ごんべ様

返信ありがとうございます。

そういう事もあるかと思ってメモっていたので、再度コメントしました。更に長くなるので書かなかったのですが、外国株を購入売却の際には為替差益差損も一緒に計算されるので、どうやってドルの取得コストを計算すれば良いかわかりません。良いやり方があれば教えてほしいものです。

昨年は米ドル株式を30万ドルくらい売却したので、円転するときの為替差益について税務署に電話で確認しました。

文章に残っている訳ではないのですが、保有している現金(米ドル)の為替変動で発生した利益については、申告の必要は無いと言われました。

(私の質問の仕方として、現金保有している外貨の為替差益が20万円を超えた場合に確定申告の必要はあるのか?と質問しました)

そもそも税務署としても把握できない利益(または損失)なので、特に心配しなくて良いみたいです。

課税(納税)の必要があるのは、あくまで金融商品を購入(または売却)した時の為替に対して、差益が発生したときに課税が生じるので、金融機関(証券含む)で計算されているため個人で計算は必要ないと思われます。

(特定口座を利用していない人は計算必要ですが・・・)

ちなみに当方は数千万円レベルの円転による為替差損益の話ですので、為替差益が数億円となれば話は違ってくるかもしれませんし、税務署によって返答内容は違うかもしれません。

ごんべ様

情報ありがとうございます。

そうなんですね。少し安心しました。為替取引の場合報告書とかもでないですから記録して計算する事も出来ないですもんね。

30万ドルは凄いですね。それを円転するなんて更に凄いです。ドルがいつまでも強い訳はないとは思うのですが、円は更に弱いよねーと思ってしまい、現金比率、特に円の現金比率がどんどん下がっています。

↑今年→昨年 の間違いなので文章を修正しました😣

私もドル円の考え方は同じなのですが・・・共和党(トランプ)が勝利したことで、先行き不透明になったのでリバランスを実行しました。

(さすがにドル資産比率が75%は過剰かなと)

リバランスしても、毎月 米ドル株式の積立投資(妻口座)をしているので「ごんべ家」としては米ドル資産割合が増えてしまいます。

(プラスαで、米ドル債券利子・米ドル株式配当で米ドル資産が年間200万円くらい増える😱)

とはいえ、どうやら日銀の利上げ後には「円安」を予想しているアナリストが多いので、リバランスしないでドル資産のままの方が資産は増えそうですね😓

リスクを大きく取れる年齢でも無くなってきたので、今後も年1回のリバランスはしていきたいと思います👍