ごんべ家の「年金(保険等を含む)+金融所得」の現状!

こんにちは、ごんべ@年金+金融所得の現状です!

今も入院中で時間があるので、新しくなったスマホ(アンドロイド)の「配当管理アプリ」に保有している金融商品を入力しました👍

※ 日本株(含むETF)・日本国債・投資信託・米国株(含むETF)・米ドル建て債券・米ドル定期、を入力した!

なかなか大変だったけど、一度入力してしまえば後は微調整だけで済むので頑張ったよw

とりあえず「ごんべ家」の金融所得を整理したいと思います

まずはアセット・アロケーションの変遷です。🤔

アセット・アロケーション

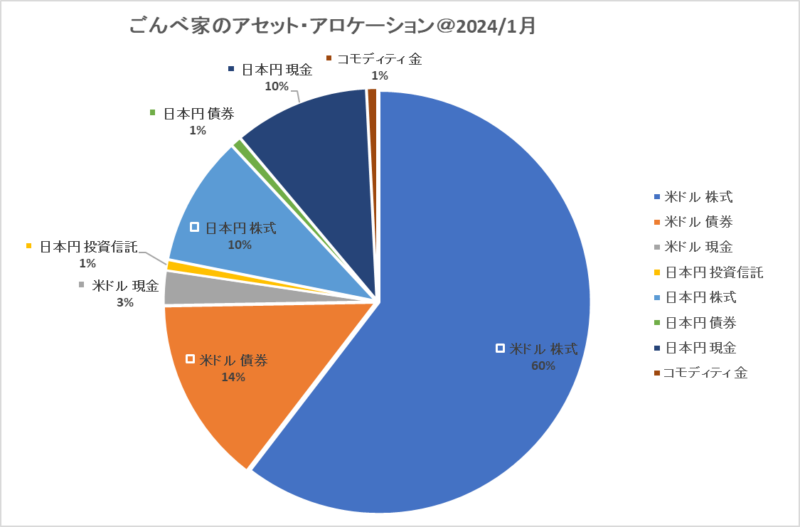

・↓2024年1月末のアセット・アロケーションになります!

※ ↑米ドル建て資産比率が77%という偏重ぶりw

2024年1月から新NISAが始まったので、米ドル株式(妻口座)を売却して「NISA口座」へ資金移動させていく計画を立てました!

(NISA口座へは5年計画で資金移動予定です!)

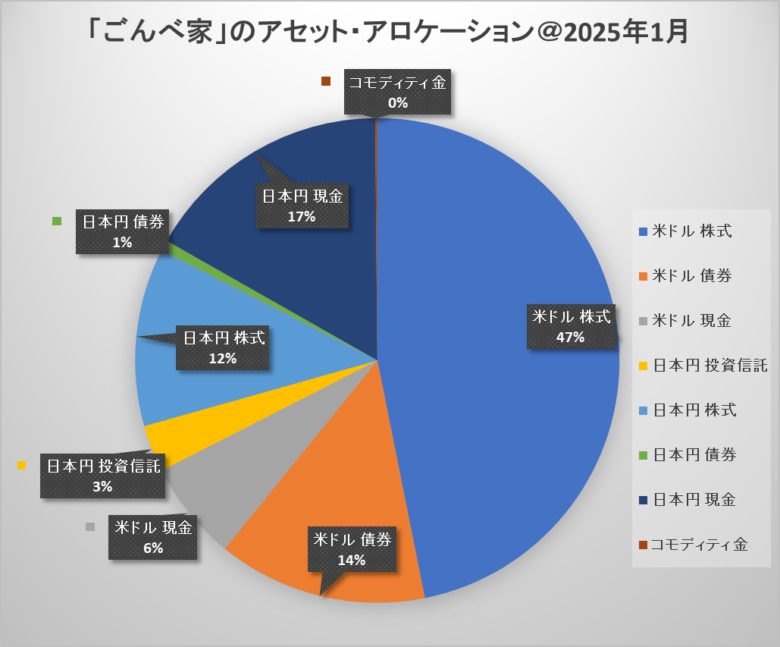

・↓2025年1月末のアセット・アロケーションになります!

※ ↑米ドル建て資産比率が77% → 67%と順調に減っています!

NISA口座の「投資信託」が毎月(毎日)積立によって徐々に増えています🫠

(NISA成長投資枠で日本株を買ったので、日本株比率も上昇しました)

確かに積立投資は時間分散になるけど・・・5年は長いな😓

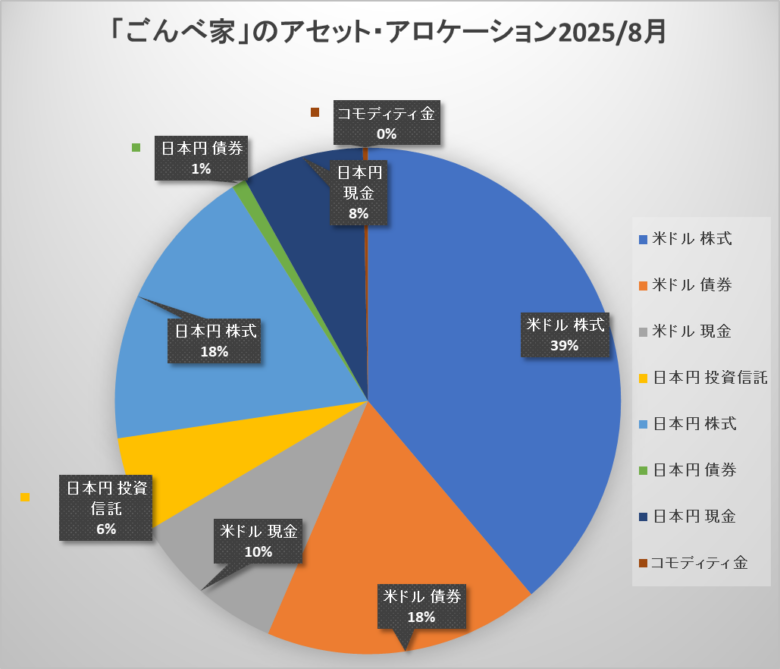

・2025年8月末のアセットアロケーションになります!

※ ↑米ドル建て資産比率は67%のまま変わりませんが、米ドル株式の売却によってアセット割合が結構変わっています!

米ドル現金が多すぎなので、これをいつ円転(日本株+投資信託へ投資)するのか迷い中🤔

NISA口座は毎月(毎日)積立によって順調にアセット割合が増えています!

(オルカンやS&P500でも売却時に強制的に日本円になるものは日本円資産としてカウントしています😓)

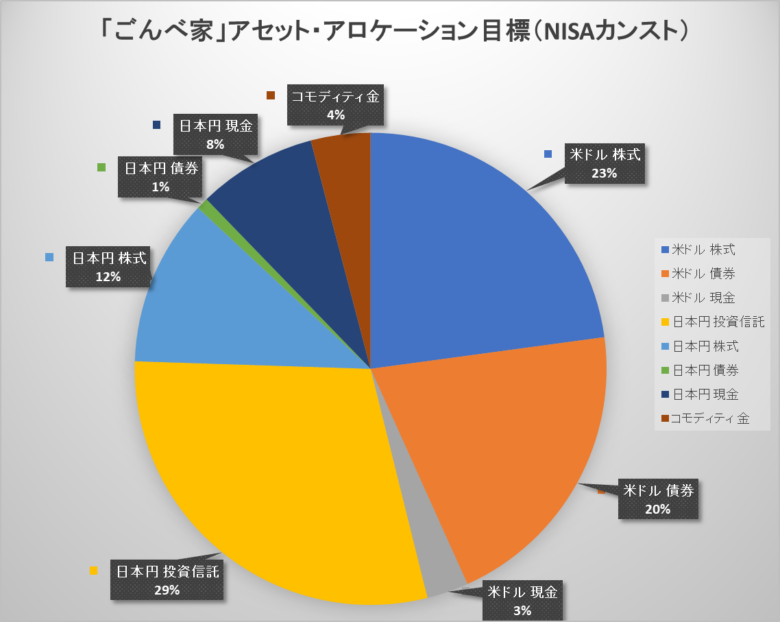

・2028年12月末(NISAカンスト時)のアセットアロケーション目標

※ ↑日本株と投資信託の比率については流動的です!

もう少し日本株の比率を増やすかもしれませんが・・・その時の為替と日本経済次第ですかね!

他には米ドル建て以外の海外資産(豪ドル等)をアセットに組み入れるかも🧐

「米ドル株式→ 投資信託+日本株」へ資金移動(アセット比率変更)することで、

金融所得(分配金+配当)は現状よりも増える予定です!

(投資信託の分配金の有無によりますが、300万円/年間の金融所得になる予定)

金融所得

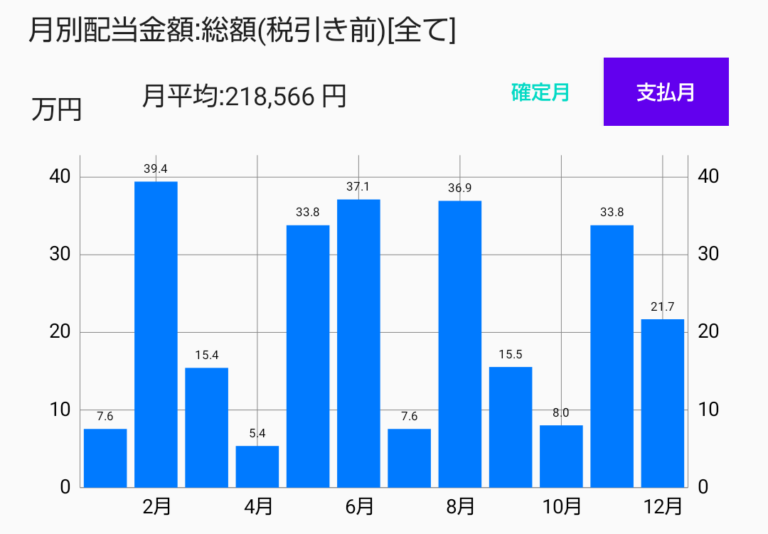

↓2025年1月時点での金融所得(配当金・利子・分配金)になります!

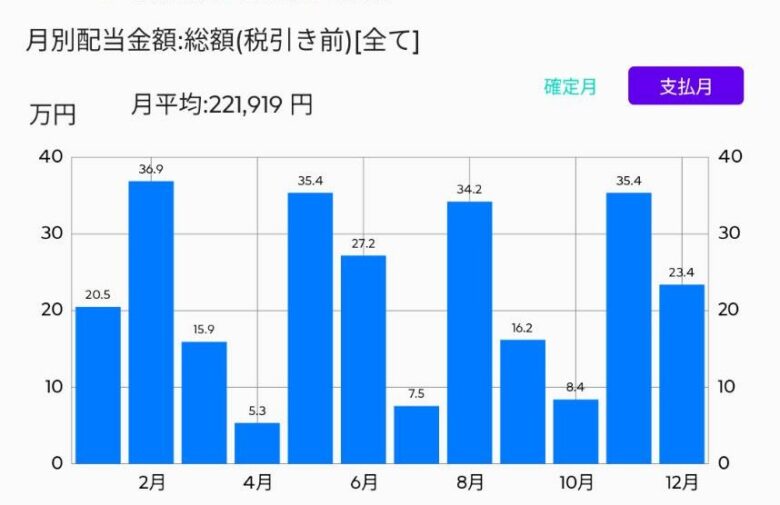

↓2025年8月時点での金融所得(配当金・利子・分配金)になります!

※ 米国株式 → 日本株+投資信託へ資金移動しているので、金融所得が少し増えました👍

老後資金(生活費)として上記の金融所得にプラスして年金が加味される訳ですが

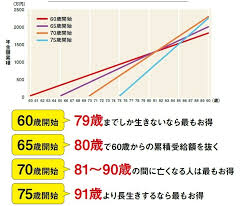

年金を繰り上げ受給する場合、受給開始時期を1ヵ月早めるごとに0.4%ずつ年金額が減額されます。

つまり65歳で受け取る予定の年金受給額に対して、60歳で繰り上げ受給すると24%減額される事になります😓

今回の入院で、残念ながら私の余命は長くないと思われるため損益分岐点↓を考慮しても「繰り上げ受給一択」となっています!

(↑税金等々まで考慮すると繰り上げ受給の損益分岐点は81歳くらいかなと)

ちなみに、私(ごんべ)の場合 24%減額されると「年金+共済+保険の合計210万円/年間」になります🤔

つまり現状では「金融所得(配当金・利子・分配金)約266万円/年間」+「年金+共済+保険の合計210万円/年間」

全部合計すると「476万円/年間(税込み)」になります!

目標としているのが500万円なので あと少しなのですが・・・まぁ誤差の範囲なのでこれでOKかもしれんと思ってみたり😏

ちなみに都内(西部)で家(ローン無し)持ちで子供無しなので、今後に大きな出費(リフォームくらいか?)は無さそうなのよね。

(たぶん妻も年金の繰り上げ需給すると思うので、年齢差のタイムラグはありますが上記金額にプラスされることを考えると十分かなと🧐)

今後は私生活を充実させることを第一に、資産運用は出来る範囲で頑張ります🫠