2月3週 週間パフォーマンス@円高が辛い😭

2月3週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

・週次-334,407円(月次-585,924円)

・年初来 -330,613円(-1.65%)

(※ 源泉徴収有り、配当込み)

今週の「ごんべPF(日本株+投資信託)」は大幅下落で引けました!

「ごんべPF」は全く買われる気配がなく、下落の一途でした😱

好決算(少なくとも悪い内容では無い!)なのに売られるくらいなので、まぁ買われる訳がありませんw

唯一の期待は3月の「配当+優待」に向けて買いが入るくらいですが・・・今年はあまり買われない可能性が高そうです😓

全ては日銀の「正当性が無い」と思われる利上げ姿勢のせいですが、日銀の審議委員が「金融機関の利権者」で構成されている時点で無理ゲーですね。

外国人が買ってこない、日本人は様子見、そりゃボックス圏で推移する訳です。

これで米国株が崩れたら、ヘッジファンドが売り崩しにくる未来しか見えません😓

個人的にインバウンドに期待していましたが・・・うーむ、伸びしろは少ないかもしれん。

今までインバウンドを享受できてなかった「地方」は良いかもですが、都会と有名な観光地はピークアウトするかもね。

日本経済が脆弱なのは言うまでないのですが、今後は「海外で稼げる企業」に絞って投資した方が良さそうです🤔

さて米国ですが、なかなか難しい状況になってきましたね。

トランプ政権のしている事は「正しい!」と思いますが、バイデン政権が無茶苦茶していたので一時的に「痛み」が出る状況になりそう。

まぁ株価は上下10%くらいでヨコヨコ展開かなと🧐

(5~10%株価が下落したら「利下げ期待」で株価は戻すのよね)

株式市場は「不確実性を嫌う」ので上昇していくフェーズでは無いですが、とは言え「金融システム」がクラッシュするような状況でもないので下値も堅そう。

個人的に興味を持っているのは「マスク氏」の政府効率化で、どれだけ「無駄な出費を減らせるのか」と、その減らしたお金をどこに振り向けるのか?ですね。

普通は「支出を減らす ≒ 借金を減らす」と考えるのですが、米国がまともに借金と向き合うと思えないのよ😓

たぶん米国の借金を他国に押し付けると思うので、対米国で貿易黒字国となっている国が厳しいことになりそうかなと!

まぁ4月以降に「関税」の話題でボラティリティが大きくなるのは必須ですが、淡々と積み立て継続するのが「結果として正解だった!」となりそうな予感がします🫠

(そもそも米国の代替となる「市場&通貨」は無いので、投資の時間軸にもよりますが下落時は安く買えるチャンスなのよね)

SBI証券@日本株

※ 週間パフォーマンスを比較しやすいように「先週」と「今週」の両方を添付してみた🤔

【 保有銘柄 】

・SBI@特定口座↓

↓先週

↓今週

※ 全般的に軟調でした。

特に「力の源HD]と「守谷輸送機工業」の下落が酷いです。

両社ともに今までが株価が上昇し過ぎていた!と言えなくもないのですが・・・ちょっと下げ過ぎと思う😭

とは言え「今後の期待値」の高い企業だと思うのでホールド継続です!

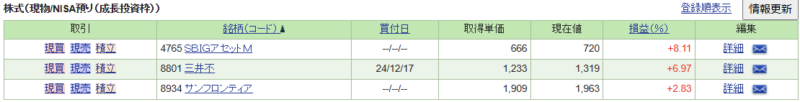

・SBI@新NISA(成長投資枠)↓

↓先週

↓今週

※ うーん、三井不がよく下げる😓

三井不はマンション販売以外にもパイプラインが豊富(特にインバウンド系)なので、今が底値だと思っています。

不動産会社なので「有利子負債」が多いのは事実ですが、実際に効いてくるのは1~2年後くらい先ですよね🧐

そもそも論として、日本が本当にインフレ経済になっているのなら「不動産セクター」はポジティブなはずで、価格転嫁が出来れば問題ありません。

(金利が0.5%上昇したとしても、昨今の不動産高騰の方が圧倒的に上回っていると思うのだが😒)

・SBI@旧NISA口座↓

↓先週

↓今週

※ こちらも厳しい感じですね!

基本的に「NISA枠」なので保有継続ですが、全ての銘柄で「株主優待」があるので3月の「配当&優待」に向けてボチボチ戻すことを期待します👍 (3月優待じゃない銘柄も多いけど😓)

【今週の売買】

・なし!

【今週の決算など】

・6819 伊豆シャボテンリゾート:今期配当を5円増額修正

決算印象でここの増額予想を書いたけど、本決算を待たずに「増額修正」が来ました!

10円→15円の増配なので、増配率はサプライズです👍

ホテル事業のテコ入れさえ出来れば、上昇基調に乗るのと思うのですが・・・頑張って欲しいです🫠

・8934 サンフロンティア不動産

サンフロンティア不動産—株主優待制度の変更(対象ホテルの拡充)

https://www.sunfrt.co.jp/news_release/files/2502_0007/250218_02.pdf

↑3カ所増えて、1カ所廃止です!

新規は「京都、兵庫、北海道」なので、東京からは遠い・・・😓

個人的には「河口湖」に期待しています👍

・4765 SBIGAM

今期(2025年3月期)末の株主優待制度の実施と今後の方針について

https://www.sbiglobalam.co.jp/release/pdf/prs250220_01.pdf

Ⅱ.2026年3月末基準(以降)の株主優待制度につきまして 2026 年 3 月末基準以降の株主優待につきましては、現在の株主優待制度で提供している暗号資産 XRPが多くの株主様から高い評価を頂いておりますことを踏まえた制度とさせて頂きます。 また、将来的に制度改革が進み、暗号資産を組み入れたETFや投資信託の設定が可能となった場合、当社子会社のSBI アセットマネジメント株式会社が組成する暗号資産 ETF または投資信託を株主優待の対象とすること等も検討することで、株主の皆様にさらなる価値を提供し、より魅力的な投資機会をご提供できるよう努めてまいります。 今後の株主優待制度につきましては、詳細が確定次第、改めてご案内させて頂きます。

↑どうなるんだろ?

「SBIレオスひふみ」が株主優待で「投資信託」を付与することを発表しているので、SBIGAMも「投資信託orETF」を付与する可能性は高いですね!

SBIGAMは「配当利回り」が高いので、投信等をプラスαで付与されるのは戦略的にも良いと思います。

【 IPO 】

・当選せず😓

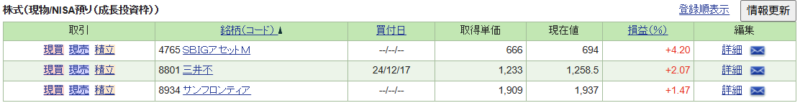

SBI証券@投資信託

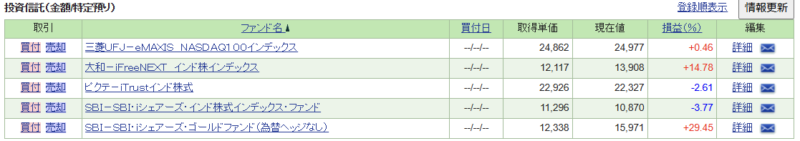

【特定口座】↓

↓先週

↓今週

↑全般的に軟調でした!

インドがどこまで下がるのか😭

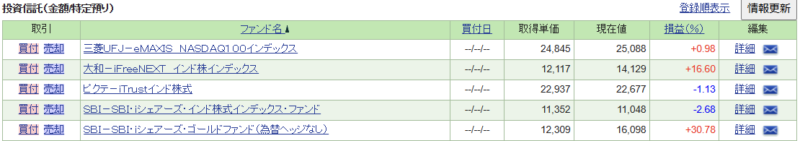

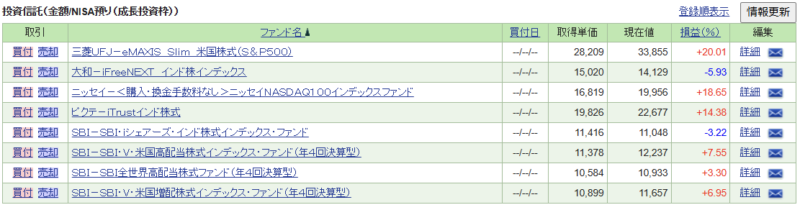

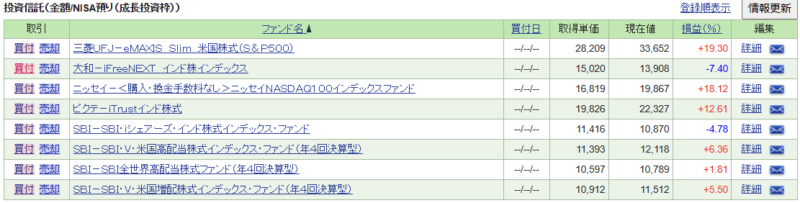

【NISA@成長投資枠】↓

↓先週

↓今週

↑全体的に軟調でした!

下落相場に強いはずの「高配当(VYM)、増配(VIG)、全世界(スマートベータ)」が揃って「S&P500、オルカン」に負けたのが悔しい😣

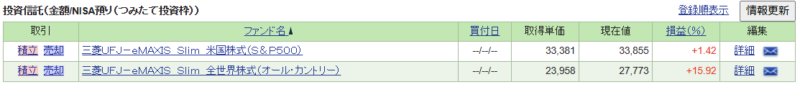

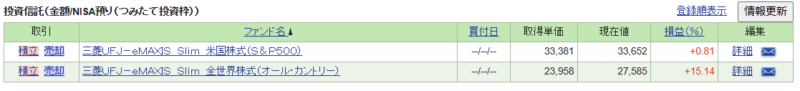

【NISA@つみたて投資枠】↓

↓先週

↓今週

↑軟調でした!

資産額が大きくなってきたので、為替が「円高に振れる」とかなり痛いです!

☆ 投資信託の総評

今週の投資信託は軟調でした!(全滅)

投資信託の保有金額が大きくなってきたので、円高の時は総崩れします😓

出口戦略が10年後~の長期投資とは言え、これで130円台まで円高になったら精神的には厳しそうです😣

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

債券(米ドル建て)

今後しばらくは、債券(生債券・債券ETF)への新規投資を控える予定です!

理由は「レイダリオ」の予想を見ると、「コロナ禍前の低金利(0%)時代には戻らない&今後は金利上昇する可能性が高い!」

との内容を見たからです😭

低金利時代に戻らないというのは、全世界不況になれば低金利に戻ると思いますが・・・今後の金利上昇については考えさせられます🧐

私自身、金利上昇については薄々感じていたことなので「やっぱりか!」と思いましたw

とは言え、債券保有の目的は株式下落時のヘッジ目的です。

実際に株式が大幅下落したら「債券(米ドル債)は上昇する!」と思うので、今は利子(クーポン)を得ながらいつ来るのか分からない株価下落に備えている!と考えています。

現状は「米ドルの代替通貨が無い!」と思っていますが、それでも通貨分散の必要性は考えています。

通過では無いけど「ゴールド」には投資(積立投資)しています。

そして通貨としては「豪ドル」の債券を検討しています!

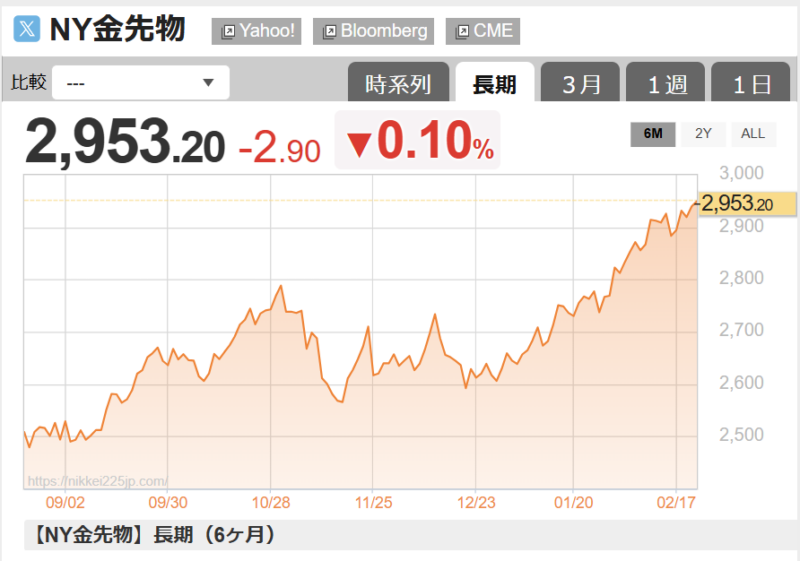

GOLD(金)

・金(ゴールド)のチャートが突き抜けた感があります!

ゴールドは利息が付かないので金利と逆相関になるのが一般的なのですが、やはり金(ゴールド)の動向は予想が難しいですね😓

基本的に「下がる要素」より「上がる要素」の方が多いと思うので「長期では買い」と考えています!

何度も書いていますが、金(ゴールド)はコツコツと「積立投資」が合っています👍

・ピクテさんの年始の動画の「資産保全」ポートフォリオで「金の割合を増やす10→30%」だったかな?

かなりドンピシャでしたね。

私も小額ですが積立金額を増やしたのですが「焼け石に水」です。もう少しドラスティックに変更しないと駄目でした😣

仮想通貨

仮想通貨の乱高下が凄いですね!

私の保有している「リップル」↓も結構凄いことになっています😱

4765 SBIGAM の株主優待で貰った「リップル」なので小額しか保有していませんが、乱高下がすごいです😱

1日で10%近いボラティリティがあるので、投資というより投機ですね!

税制度(総合課税)を考えると、私は仮想通貨(暗号資産)は投資対象から外していますが

どうやら「他の金融商品と同じような仕組みで検討を開始する」みたいです。

株式と同じように分離課税になって「損益通算」できるようになれば、私も投資を検討するかもですが・・・

ボラティリティが大きすぎて、投資より投機という判断は変わらなそう🧐

そして需給については全く分からん😒

独り言

朝起きてビックリしたのですが、金曜日の米国株の下落がちょっとまずいかもしれん。

米国株が過去平均と比べて割高なので、適正価格まで調整する可能性がありますね!

「リスクフリーレート」の債券と株式の利回りが同じというのも説得力があります。

バフェットがS&P500のETFを全部売却している!というのもインパクトありました!

ちょっと下押しするかな?と思うのですが、またまた日本は3連休w

日本が月曜日の祝日が多すぎるのもあるけど、本当に暴落時に連休というのが多すぎますね😭

ちなみに「中国の新型のコロナウィルス発見!」については、現状で人に感染している訳ではないので「全く問題無い」と思っています。

むしろその話題で株価が下落したのなら「買い場」でしかありません!

先週に妻口座の米国株を5万ドルくらい利確したのは「ナイスタイミング!」だったのですが・・・米ドルのまま保有しているので円高で目減りしています!

( 年末にざっくりと計算したところ「ごんべ家」として1円の円高で「約70万円」くらい資産減少します😱)

為替につていは長期(10年~)で円安予想は変わっていませんが、短期では夏頃に向けて円高を予想しています。

もしFRBが利下げしたのに日銀が利上げしたら大馬鹿者ですが、経済の事を全く考えずに利上げしそうなのが日銀の無責任なところ。

三重野、早川、白川日銀時代にあれだけの会社を潰して自殺者を多数だしたのに誰も責任をとらないのなら、日本の金利はAIで決めれば良いのに!と思います。

就職氷河期世代の恨みは死ぬまで続くと思うのですが、既に諦めた人も多くて本当に闇が深いです!

今週に興味深い動画を見つけました!

BNPパリバの河野龍太郎氏は、私も好きなエコノミストですが最近TVでお見掛けしません!

(どこかからの圧力があるのか?と勘ぐってしまいますw)

↓「日本は労働生産性が低いから賃金が上がらない」というのが間違っているというのが目から鱗!

個人的に参考にしているエコノミストは、BNPパリバの河野氏、みずほの唐鎌氏、第一生命の永濱氏、です!

(為替は福岡FGの佐々木融氏を一番参考にしていますが・・・最近は過度に円安予想を強調しているような😓)

証券会社のエコノミストはバイアスがかかる事が多いので、苦手ですがBNPパリバの河野氏の日銀の懇談会の資料が秀逸でした!

昨年7月に行われた財務省との懇談会↓の1日目の河野氏、唐鎌氏の資料は秀逸!

https://www.mof.go.jp/policy/international_policy/councils/bop/outline/20240326.html

↓河野氏の資料

https://www.mof.go.jp/policy/international_policy/councils/bop/outline/20240326_2.pdf

↓唐鎌氏の資料

https://www.mof.go.jp/policy/international_policy/councils/bop/outline/20240326_3.pdf

唐鎌氏の資料はTVやYOUTUBEでアップデートされたものが見れるのですが、河野氏はお見掛けしないので残念です😣

ちなみに出席されてた大学教授の資料は全く参考にならなかったです😓