【2024年5月】収支報告&相場雑感&アセット・アロケーション公開

2024年5月度の「日本株」の収支は -9,530円(-0.1%)になりました。

昨年末比で+1,395,964円(+13.9%)です!

2024年5月の日本株の収支は、-0.1% で引けました!

TOPIXも5月初値とほぼ同じだったので、ごんべPFのパフォーマンスも同程度になりました。

(ごんべPFは月末31日の暴騰で救われた面は否めないです)

日本市場は相変わらず「大型株」ばかり買われる相場ですが、半導体関連の株価上昇が止まったように感じます。

日本も「金利上昇」に反応なのか?旧マザーズは「ここまで下がっても買われないの?」と国内の買い手不在の状況です。

今後、日銀が拙速な利上げをしたら日本株の上昇は厳しいと思いますが・・・どうなりますかね?

世論(メディア)的には「円安のために利上げ容認」みたいな雰囲気ですが、0.25bp利上げしても円高にならないと思うのですが🤔

失われた40年に向けて順調に舵取りですかね😰

米国市場の動向は全く分かりませんw

Nvidiaの決算が良かったので大崩れはしていませんが、今回の決算後に暴落した銘柄は多いですね。

今の状況で「強気のガイダンス」を発表できる企業も少ないと思いますが、個人消費が下がっていくと厳しい状況になりそう。

と言っても「バッドニュースはグッドニュース!」で、金利低下を好感して株価上昇もある事が予測を難しくさせます🤔

個人的には米大統領選までは、ヨコヨコ展開だと思いますが・・・どうですかね?

投資主体別の売買状況

↑外国人の買いがマイナスになりました!

直近では売買代金が減少していますが、やはり外国人買いが少ないからなのか?

日銀が利上げしたらトレンド転換(下落方向)すると思うけど、現状維持なら日本株もこのまま「ヨコヨコ展開」かな?

個人的には「配当金の再投資」に期待してます。

保有銘柄の一覧

↓特定口座

↓旧NISA口座

【今月の雑感】

今月は決算発表に左右されました。

今期のガイダンスが悪い企業が多いので「このまま売られるか?」と思ったのですが・・・なんとか踏みとどまっています。

理由は、円安継続しているので「今後は上方修正になるはず」と考えている人が多いのでしょう。

他にも「日経平均EPS」が決算発表ウィーク後に上昇したことですかね。

(この日経平均EPSの算出の仕方がグレーすぎるので信用出来ないのですが・・・)

先月も書いたのですが、今後の日本株で考えると「防衛銘柄」で三菱重工、「金利上昇」で三菱UFJ、辺りを買っておくのが一番堅いと思っています😓

(なんだかんだで銀行、保険辺りに買いが集中しそうですね)

一応、決算発表を見て購入候補の銘柄はウォッチリストに入れたのですが、配当金の再投資があるのなら今月は買い時なのかなぁ?

あまり焦らず下落時にコツコツと買いたいと思います。

「ごんべPF」としては、サムティが「3244 → 187A」に株式移転しています!

保有株で株式移転は初めてで、取引が出来ない日があるとは知りませんでした。

(金曜日の時点でサムティの評価額が0円になっていて、収支が100万円マイナスでパニックに! 1日に改善されたけどw)

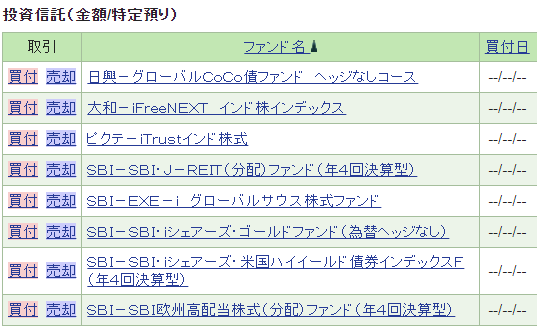

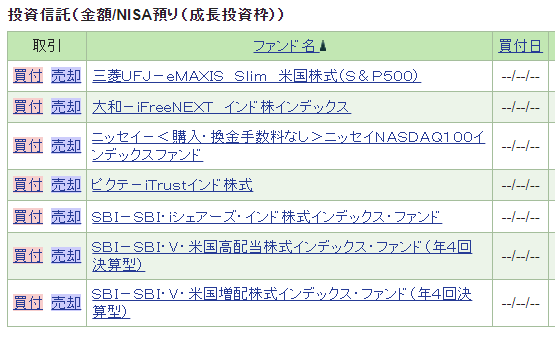

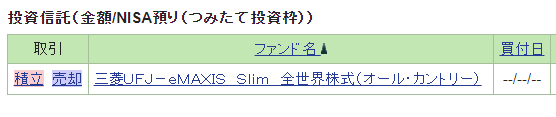

SBI証券@投資信託

・特定口座は下記↓になります。

・NISA口座は下記↓になります。

【 投資信託の雑感 】

米国市場が先行き不透明なので、特定口座の「S&P500」は全売却しました。

NISAの積立投資枠はMAXで投資継続していますが、その他のファンドは金額を下げて毎日積立で継続しています。

相場が暴落モードになれば「毎日積立金額UP & スポット購入」を考えていますが、大統領選前なので暴落は無さそうですね🤔

このまま行くと、NISAの成長投資枠を使いきれない可能性が高いのですが・・・まぁ誰かと競争している訳ではないので下げた時に資金を投入できるように長期戦で挑むつもりです!

コロナ禍後に思うのは、○○ショックというような相場がクラッシュしない限り「ハイイールド債券・グローバルCOCO債」が安定して強い!

今後、緩やかに金利低下するのであれば「高配当+値上がり益」を得ることが出来そう!

もう少し投資金額を増やしたいところですが・・・不動産証券・BNPLなどの金融問題が表面化するのが怖いのよね。

デフォルトリスクがあるので、あまり金額を大きくせずに「高配当」を享受しておきます😓

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をメインにクレカ積立しています。

NISA口座では無いので、利益が乗ってきたら売却する方向で考えています!

「ベトナム株式ファンド」を調べているのですが、インドに比べて情報が少なくて投資金額UPを躊躇しています。

「資源がある国」への投資とは違って、政治の安定が必要だと思うのですが、その辺の情報がいまいち分からん😣

中国からシフトされる製造業が安定したら、経常収支の黒字も安定すると思うのですが・・・

ちょっと観光でベトナムに行ってみようかなw

ごんべ家のアセット・アロケーション@5月

「ごんべ家」としての資産は5月に大幅下落しました!

保有している「米国株式」が決算発表を受けて大幅下落したのよね😱

IT企業のDX系は今後も業績良いと思うのだが、ガイダンスが不評で株価下落。

成長性を期待して米国の個別株に投資してきましたが、そろそろ安定性を重視する年齢だと思うので

来年から「個別株→指数(S&P500)」への投資に少しずつシフトする予定🤔

↓「ごんべ家」のアセット・アロケーション@5月です!

↑米国株式の大幅下落に伴い、ついに資産比率50%まで低下しました😭

今後は「米ドル債券」「投資信託」のアセットが増える予定(米ドル債券は利子の再投資、投資信託はNISA投資)です!

今後「金融所得で保険料増」になるのなら「NISA枠のファンドを分配金あり」に変更したいのですが・・・制度がどうなるかはっきりしませんね😱

SBI証券が「分配金あり」の低信託報酬のファンドを次々に投入しているので、今年いっぱいは様子見して来年からのNISA枠をどうするのか?を再検討したいと思います!

独り言

日銀による利上げ期待感から、「ごんべPF」不動産セクターの借入資金繰り悪化懸念で株価が下落しています。

これは当然の流れなのですが、インフレ経済であれば「物件に価格転嫁」されるので需要が低下しなければ業績は悪化しません。

不動産セクターの中でも「日本人向けの住宅、マンション」を供給している企業は厳しいかもしれませんが、外資に販売している企業は円安が継続している限り業績は良いと考えています。

(不動産開発・ビル再生などを外国企業への販売、外国人が宿泊するホテル、企業出張のビジネスホテルなどは業績良いかと)

という訳で、ごんべPFは金利上昇でも「不動産セクター偏重」で頑張ろうかと😓

なんだかんだで不動産株の株主優待が魅力的なのよねw

配当利回りも良いので、日本株は「配当+優待」を重視して、米国株で「成長性」を享受できればと思っています。