【2023年10月】収支報告&アセット・アロケーション

2023年10月度の収支は -52,764円(-0.52%)になりました。

年初来で+1,636,549円(+16.3%)です!

2023年10月度の収支はマイナス引けで終わりました!

今月もボラティリティが大きな1カ月でした。

大きく下げたら買いたい銘柄があったのですが、そういう銘柄に限ってほとんど下がりませんw

保有銘柄も中小型株はダメですね。

来年から新NISAも始まるので、タイミングを見て「大型株」にシフトしないと・・・。

年始くらいから言ってますが、なかなか出来ません😓

国際競争力のある銘柄で、ある程度安定している銘柄で「半導体」「自動車」以外で・・・ダイキンとか良さそうですよね。

大型株じゃないけど、「ユニ・チャーム」は、今後の発展途上国にマッチしていきそう。

日本は「イタリア」みたいに観光で食べていく国になりそうなので、インバウンド銘柄(外国人向け)でホテル関係(不動産系)を多めに保有しているのだが、金利上昇でどうなるのか?

個人的には金利上昇といっても微々たるものなので、業績にはそれほど影響しないと思っているのだが・・・株価は下がりそうw

金利上昇は微々たるものだけど、自己資本比率が低くて有利子負債が大きい銘柄は厳しくなるのかな?

セクターとしては「鉄道・航空」が多いけど、鉄道などは企業が勝手に値上げ出来ない?のが投資を難しくしますね。

新NISAの資金を捻出する必要があるので、年末に向けてPFをぼちぼち売却していこうかな。

↓現在のPF

NISA枠は保有継続するとして、特定口座の「優待&優待銘柄」以外の中小型株は年末までに売却(損切り)していこう!

と言っても対象は5銘柄くらいか。。。

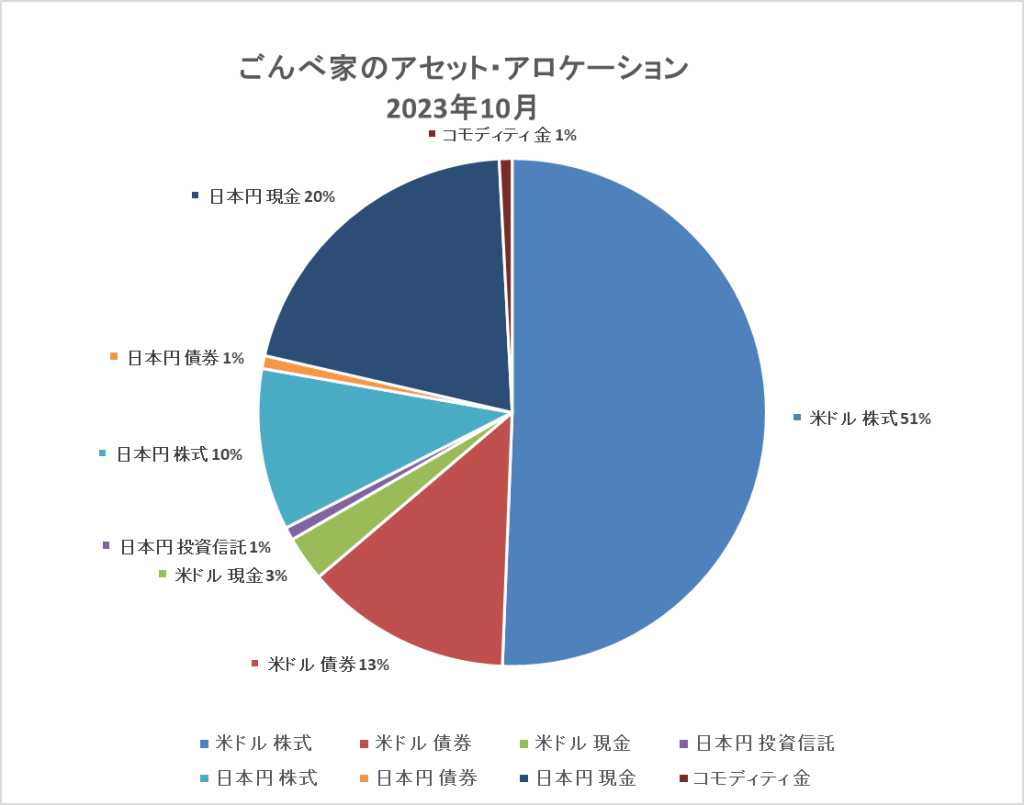

ごんべ家のアセット・アロケーション(2023年10月)

来年からの新NISA開始に向けて、資産比率(アセット・アロケーション)をどうするのか?

そろそろ真面目に考えていかないと!

・2023年10月末時点の「ごんべ家」のアセット・アロケーションは下図↓になります!

一時期は「米ドル資産比率」が8割近くまで行ったのですが、直近の米保有株の大幅下落によって7割を切るまでになりました😭

年末までに「米ドル→日本円」のリバランスをするつもりでいますが、今後ちょっと円高になるだけでリバランスが必要無いレベルになりそうな気もします・・・🤔

上図を見て、アラフィフのアセット・アロケーションとしては「債券の割合」が少ないなぁと思う。

日本円の債券に「金利がほとんど無い!」のが債券保有が少ない原因なのだが、アラフィフの私にとって今のタイミングで米国債券の高金利(高利回り)はありがたいです。

米国がいつまで「高金利」でいるかは分からんので、保有比率で20%位まではタイミングを見て購入したいですね!

(米国債の需給的に「円高で米金利上昇」の可能性も少しあるのが悩ましいのですが・・・)

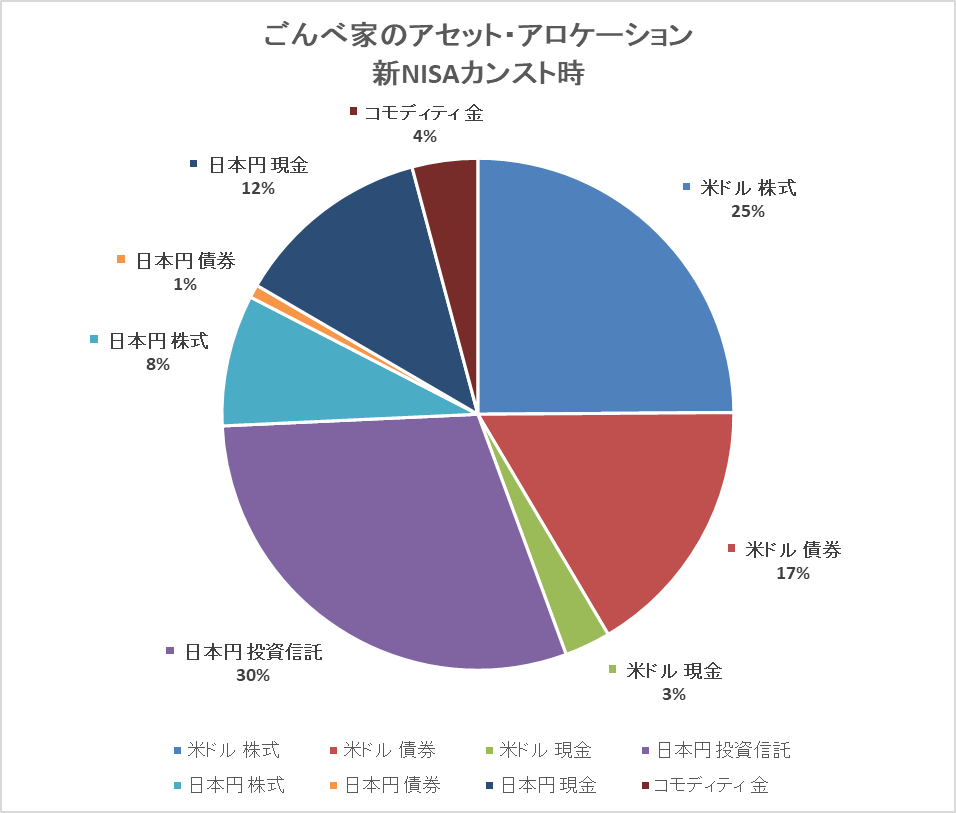

さて、今後の「ごんべ家のアセット・アロケーション」ですが、新NISA開始から5年位かけて米国株の比率を半分(25%)くらいまで減らす方向で考えています。

売却した資金の行先は「新NISA枠」で、たぶん投資信託になると思う。

(ごんべ的には「投資信託は円資産枠」で考えています。理由は売買時に「円」になるから)

今後に暴落があれば 新NISAで日本株(個別株)を買う可能性もあるので、夫婦で新NISA枠(1800万円×2人分)を全て投資信託にするかは決めていません。

新NISA枠のカンスト時のアセット・アロケーションは下図↓になります。

(新NISA枠を全額投資信託にした場合です!)

うーん、バランス的に良い感じですなぁ(笑)

新NISA枠が全額投資信託だと「配当が少なくなる」という問題点があるので、途中で株式購入するなど軌道修正があるかもしれん🤔