個別債券(米ドル建て)PF公開

こんちは、ごんべ@米ドル建て個別債券PF公開!です。

3連休ということで保有資産の整理をしています。

このブログは「ごんべ個人の株式(日本)運用」をメインで書いていますが、今回は米ドル建て資産(個別債券+ETF)について整理してみます。

表題に債券PFと書きましたが、昨年の10月~12月にSBI証券で買えた債券に集中しているのでPFと呼べる感じではないですね😣

債券PFで理想的なのは「ラダー型」だと思いますが、ネット証券では購入できる債券の種類が限られるので難しいかな。

まだ「ダンベル型」の方が作りやすそう。

※楽天証券の債券マルシェなら社債で「ラダー型」が可能かもしれん。

米ドル建て債券について

先日、久しぶりに米ドル建ての個別債券を購入しました。

ごんべ家の資産は米ドル比率が大幅に上昇(6月末時点で66%)しているので、米ドル建て資産の購入はセーブしていたのですが、保有債券の1銘柄をアンダーパーにするために最低単位ですが購入しました。

これで保有額面金額は10万ドルを超えました👍

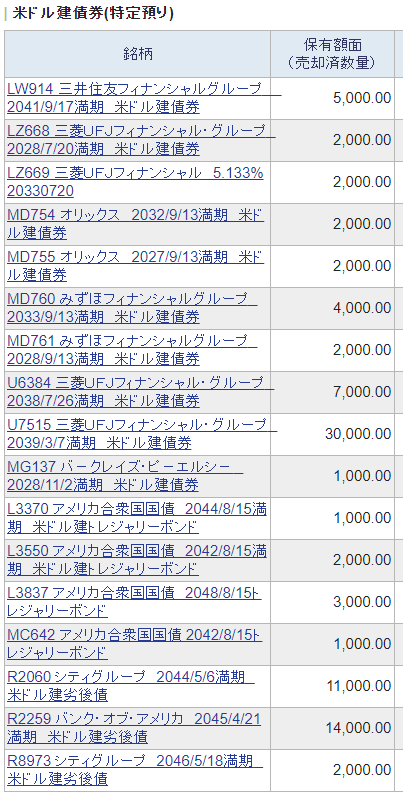

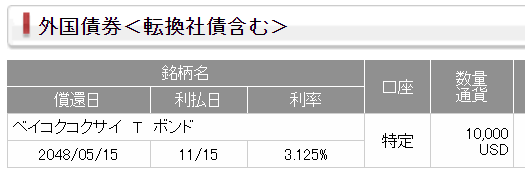

↓保有債券(米ドル建て個別債券)PFです。

上がSBI証券で、下が日興証券になります。

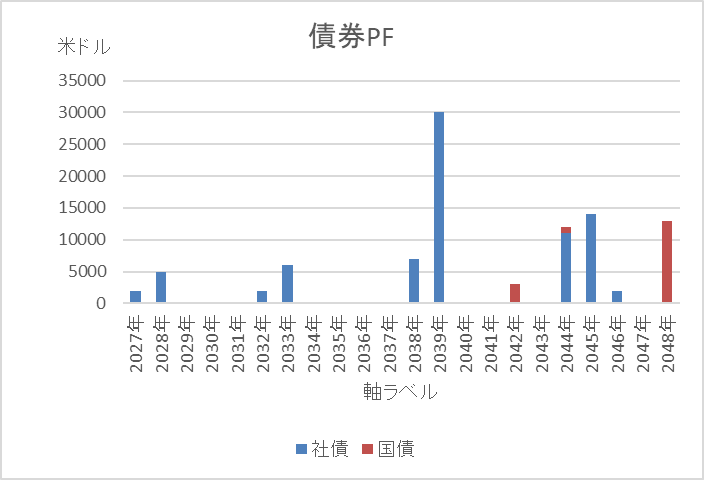

私の債券PFは、償還年月のバランスは無理にとってなくて↓の様にバラついた感じになっています。

(社債は金融機関に偏重です。まぁ日本のメガバンクならデフォルトは無いかなと)

まぁごんべ家のメイン投資先は債券ではなくて米株式なので「歯抜けPF」になるのはしょうがない。。。

ちなみに上記の債券を加重平均すると購入単価は↓

138.4円で期間23.3年を利率4.33(利回り5.18%)

になります。

単純に言えば毎年4300ドルを23年間貰うという感じですかねw

(正確には期間が短い債券が償還されていくので違うのですが・・・)

当然に為替リスクはあるのですが、それを上回る利回りで運用できると思っています!

保有債券の加重平均値で「単利、複利、税引き前、税引き後」をそれぞれ計算してみた。

計算を簡単にするため「10万ドルを5.18%で23年」で計算してみた。

(税金も20%で計算した)

【単利・税引き前】

・10万ドル×5.18%×23年運用=21万9140ドル

【単利・税引き後】

・10万ドル×(5.18×0.8)%×23年運用=19万5312ドル

【複利・税引き前】

・10万ドル×5.18%×23年運用=31万9414ドル

【複利・税引き後】

・10万ドル×(5.18×0.8)%×23年運用=25万4441ドル

上記になります。

もちろん日本は無税じゃないので実際には税引き後の値になりますね。

そして保有債券は「ストリップス債」ではなくて、全て「利付債」なので単利になります。

つまり「単利・税引き後」の19万5312ドルが再投資をしなかった場合の23年後の収入になります!

しかし現実には「償還された債券や半年毎の利子を再投資」するのでもっと収入は上振れします。

今後の金利水準によりますが、長期的には低金利になると思うので「複利と単利の中間くらいの実績」かな?と思っています。

つまり19万5312ドルと25万4441ドルの中間くらいで「22万5千ドル」くらいの収入になるのかなと👍

まぁこれは実際に利子を再投資したらの話で、年齢的にも「資産取り崩し」の時期に入ると思うので

税引き後の単利以上のパフォーマンスというのが正解なのかもしれんw

(新NISAで投資信託(配当無し)に投資したら、債券の利子は生活資金になる可能性大だよね)

米ドル建て債券ETFについて

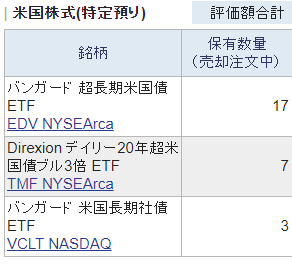

個別債券の利子(クーポン)の再投資先は下記の債券ETFを購入しています。

↓保有ETF

上記の銘柄を購入しているのですが、今後も株式のリスクヘッジとして「EDV」の購入をメインに考えています。

(今年は珍しく株式と債券が同時安(相関係数が高め)になっていますが・・・😱)

利回りを考えるとVCLTが魅力的ですが、社債メインだと株式暴落の時に一緒に暴落する可能性もあるのよね。

やはり暴落時に光り輝くのは長期国債メインの「EDV」かなと!

(TLTも勿論良いです!)

今回はお遊びでTMFを購入したけど・・・これはちょっと失敗だったかもしれんw

現状のネット証券の債券売買の高スプレッドを考えると、債券ETF(EDV、TLT)でヘッジするのがベターと思っています!

※ ちなみに、今まであまり意識したことなかったのですが債券の利子(クーポン)の利益が安定的にあるのは、株式市場が大崩れした時に「損益通算」の枠に活用できるというメリットがあります。