1月4週 パフォーマンス@下落😭

1月4週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

・週次 -365,058円(月次+1,186,975円)

・年初来 +1,186,975円(+3.96%)

(※ 源泉徴収有り、配当込み)

今週の「ごんべPF(日本株+投資信託)」は、先週から下落で引けました😓

これで年初来パフォーマンスが 3.96%です!

TOPIXが 6.48%なので、早くもTOPIXに対して大幅に劣後する状況になっています😭

(TOPIXは配当抜き、ごんべPFは配当込みのパフォーマンス)

私(ごんべ)は仕事で株式投資をしている訳では無いので、TOPIXに負けても年間の成績がプラスで着地していれば基本的にはOKです。

しかし「ごんべPF」で求めているパフォーマンスは、「下落相場で負けない事」なのよね。

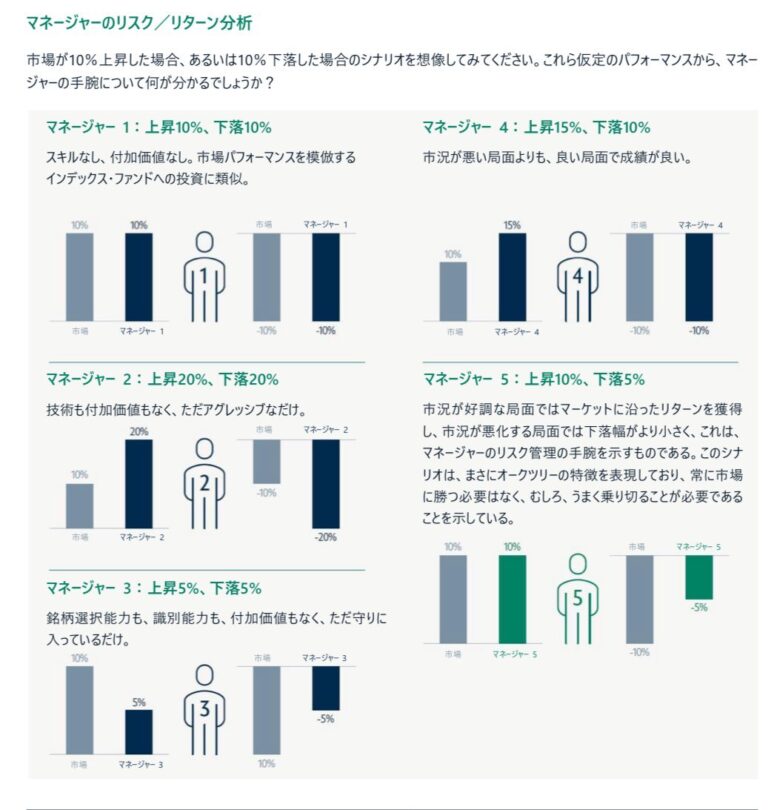

↓ 下記に参考になる資料を見つけたのでURLを貼付します!

https://privatewealth.brookfield.com/sites/default/files/2024-10/how-to-think-about-risk-jp.pdf

↑ 「ごんべPF」が求めている運用は、上記で「マネージャー5:上昇10%、下落5%」になります!

現実は「マネージャー3」になっている(もしくは下落だけ市場と同じかもしれん😭)ような気がします。

正直、市場平均(つまりTOPIX)に劣後するのなら 敢えて個別株を買う意味は無い訳で、投資にかかる時間を考慮するとタイパもコスパも悪い事になります!

(個別株を保有のメリットとして「株主優待」があるので、1~2%程度の劣後ならギリギリOKなような気もするw)

年齢が若い時なら「マネージャー4」でも良いと思いますが、シニア層の運用としては「マネージャー5」が理想的ですね!

資産運用のリスク管理(リスクとリターン)は、なかなか言葉で説明するのが難しいと思っていたので、本当に良い資料だと思いました👍

****************

さて「ごんべPF」が TOPIXに劣後している理由ですが・・・現状の「ごんべPF」は不動産セクター偏重で中小型株が多くて半導体銘柄を保有していないからです😏

(もっと言えば株主優待目的の保有銘柄(資産比率)が高いのでTOPIXに劣後しがちになります)

まぁ年齢(50代)的にも ディフェンシブな運用で良いと思うし、老後の生活を考えると「株主優待を使用してホテルを安価に利用する!」というのも良い選択だと思っています🤔

とはいえ、TOPIXに負けない事に越したことはないので、もう少しキャピタルゲインを目的とした銘柄への投資を増やすのを検討中です!

今後については、「衆議院選挙」の結果を見てから考えようと思いますが、

仮に「自民党が単独過半数を奪取」することになって、高市政権が継続されるのであれば

頭を空っぽにして「金融・防衛・AI」などの株を購入した方が良いと考えています😓

外国人の日本株買いが入るだろうし、PERとか株価が割高とか関係ない相場になりそうです。

分かり易く言えば「バブル相場に突入👍」になりそうな予感🤣

とは言っても 流石にPER100倍を超えるような株価では購入しませんが、30~40倍であれば上がりそうな株を購入した方が良いでしょうね。

問題は「バブルが弾けた時」ですが、そんなのは いつ弾けるのか?なんて誰にも分からないので、とりあえず相場に乗る事が重要です!

正直、私(ごんべ)的には苦手な相場です😣

今まで「ごんべ家(夫婦合算)」として 投資の主戦場は「米株(キャピタルゲイン狙い)」でした!

しかし年初に米株(妻口座)をかなり売却したので、今の資産比率としては「日本株+投資信託」と同じまで米株資産を減らしています🤔

↓ 「ごんべ家(夫婦合算)」の1月23日時点のアセット・アロケーションになります!

↑ 見て分かるように「米株」比率がかなり下がり、「日本株+投資信託」比率と同じくらいになりました🤔

今年は、日本株でもある程度の稼ぎ(キャピタルゲイン)を得られるように頑張ります!

具体的な戦略としては、既に保有している株主優待銘柄を除いて

・外需:AI、防衛、造船

・内需:金融、建設、不動産、(土地持ちで最近値上を始めた)鉄道

上記のセクターでPF(ポートフォリオ)を構築しようと考えています🤔

外国人の購入(つまりインデックス買い)を想定しているので、基本的には今後の株購入は大型株を予定しています!

具体的には下記の銘柄を検討中!

AI:富士通、三菱電機

防衛:三菱重工

金融:三菱UFJ

不動産:三菱地所

鉄道:JR東日本、JR東海

造船:中国塗料

建築:このセクターは知見が無いので迷い中w🤔ですが、海洋土木で五洋建設、米国の工場建設増でコマツを検討しています。

↑ なんだかんだで三菱グループの銘柄が多くなりますが、これはしょうがないですね🤣

(もしくは考え方を変えて、ユニクロとファナックだけに絞るのもありかもしれんが・・・w)

あくまで高市政権が 安定的に「積極財政政策」を継続する場合の話(戦略)です😏

SBI証券@日本株

【 保有銘柄 】

・SBI@特定口座↓

↓今週

・SBI@新NISA(成長投資枠)↓

↓今週

・SBI@旧NISA口座↓

↓今週

【今週の売買】

<購入>

・なし

(パルG、U-NEXTを買値を下げるためにデイトレした)

<売却>

・なし

(パルG、U-NEXTを買値を下げるためにデイトレした)

【今週の決算など】

・なし

【 IPO 】

・なし(月末までお休み)

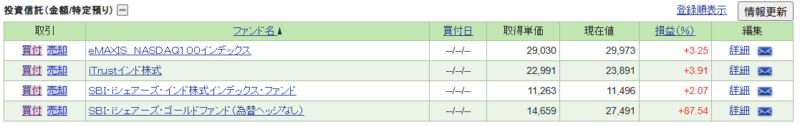

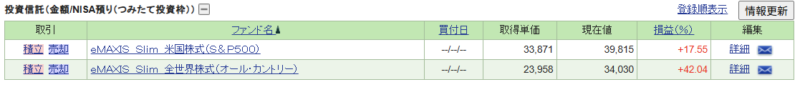

SBI証券@投資信託

【特定口座】

↓今週

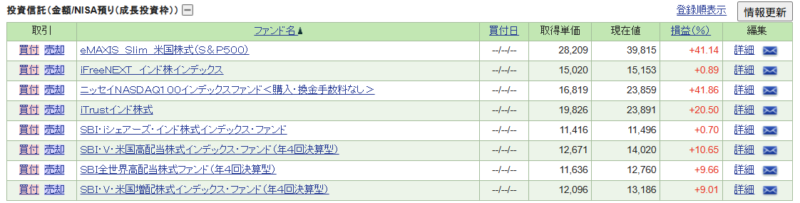

【NISA@成長投資枠】

↓今週

【NISA@つみたて投資枠】

↓今週

☆ 投資信託

今年の米国市場は、いまいち分かりずらい🤔

マグ7については、チャート上ではピークアウトしているけど・・・決算を見ないと分からんw

個人的には 米国の指標(ダウ、S&P500、NASDAQ等)はトントンで、MAG7から他のセクターへ資金移動が起きるのでは?と考えていますが・・・うーん、どうなんだろ😏

(MAG7への期待値(つまりバリュエーション)が、昨年以上に切り上がる理由は薄いと思っています!)

今のところ、ラッセル2000の方がパフォーマンスが良いね。

「ごんべPF」では、米国高配当(VYM)と全世界高配当(スマートベータ)のパフォーマンスが良いかな。

(米国増配(VIG)のパフォーマンスが伸びません😭)

そろそろトランプ減税の効果が出てくる(?)と思うし、中間選挙に向けて人気取りのバラマキが加速すると思うので、基本的に米株価は底堅いと予想します!

そして「バラマキ → 紙幣価値の下落 → 金高騰」になりそうな予感w

マネックス証券@ 投資信託

↑ マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

インドはルピー安が続いています🤔 株価も下落基調のままで、なかなか上昇しません!

インドの貿易赤字は原油に左右される部分もあるので、今後 原油安になれば少しは改善するのかしら?

(イランやロシアの原油に依存しているので、WTIなどが安くなっても関係ないのかな?)

モディ政権はバランス取るのが上手い印象があるのですが、トランプ政権とは相性が悪いですね😰

「長期的」に見れば インドは「人口ボーナス」等で一番期待できる国だと思っているので、淡々と積み立て継続です👍

ベトナムは、なぜか株価が上昇しています👍

理由を調べてみたのですが、中国の迂回輸出で伸びているという噂(?)もありますね!

トランプ政権が このまま黙認するとも思えないので、一旦手仕舞いも検討しています🤔

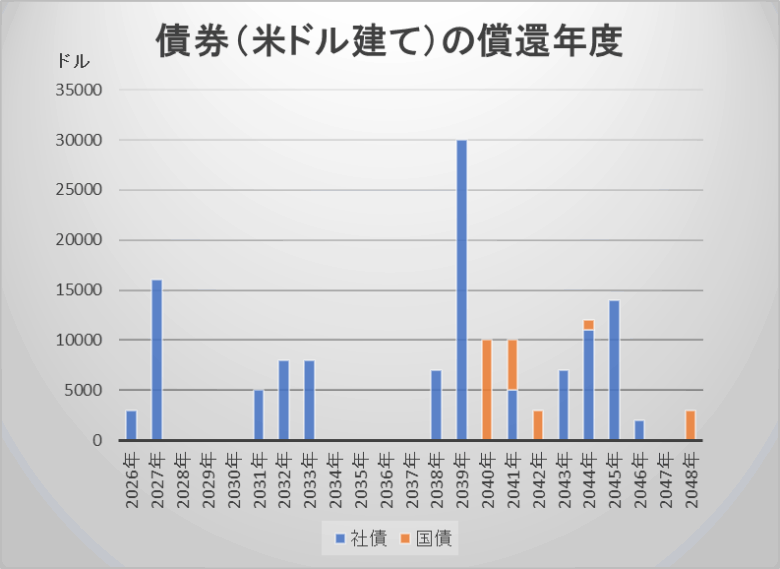

債券(米ドル建て)

私(ごんべ)の「債券保有の目的」は株式下落時のヘッジの意味合いが大きいので、株式相場の大幅下落(リセッション)が無ければ基本的に償還まで保有予定です👍

(半年毎の安定した利子収入は魅力です!)

↓ ごんべ債券PFの償還年度

↑ 今年は3月末に償還する債券(米ドル建て)があるので、償還された米ドルの再投資先をどうしようか?

今年は年央に向けて円高を予想しているので「円転」して利益確定するのもありかも🤔

とはいえ為替予想はプロでも当たらない(占いレベルw)と考えているので、外貨MMF(米ドル)で様子見するのがベターな戦略かなぁ?と考えていました!

↓

利子収入の再投資で「外貨MMF(米ドル)」を購入したのですが・・・スプレッドが1.5円(1%?)くらい取られた😱

あれ、外貨MMFのスプレッドはそんなに高かったかな?

さすがにスプレッド1%は高いと思うので 外貨MMF(米ドル)で様子見するつもりだったけど、予定変更するかもしれません😓

↑ 2026年2月11日 ↑上記内容を訂正します!

米ドルMMFを「米ドル現金→米ドルMMF」で購入した場合にはスプレッドはかかりません👍

誤解させてしまい申し訳ありませんでした😣

基本的に債券アセットの比率を維持するために「債券に再投資」したいのですが、年末に向けて米国のインフレ再燃の可能性が高そうなのよね!

まぁトランプ政権が中間選挙に向けて お金をバラまけばイフレになるのは当然で、そう考えると今は債券購入するタイミングでは無いかなと🤔

となると、以前から考えていた通貨分散で「ユーロ、豪ドル」の生債券投資のタイミングかもしれん!

SBI証券で調べてみたけど、うーん良さそうな債券は見当たりません😭

生債券の購入は「タイミング」と「リスク管理」が難しくて、更に外貨建てなら「為替」も関わってきます!

(個人的には 為替についてあまり考えてもしょうがない!という結論になっていますw)

今回は償還金額が少ないので「円転」してもアセット比率には影響が無いレベルですが、今後の事を考えると通貨分散について絶賛お悩み中w

昔みたいに「ユーロ建て外貨MMF」があれば迷わず資金投下するのになぁ🧐

GOLD(金)

・チャートを見ると5000まで行きそうですねw

中国の中央銀行がステルス購入しているみたいなので、今後も上昇継続する可能性が高いのだが・・・🤔

ここから下落した時の事を考えると、さすがに買いたくない水準まできましたねw

「金(ゴールド)投資」が難しいと思うのは、金の適正価格(フェアバリュー)が判断できない事があります。

(株式ならPER(株価収益率)等の指標があるので判断しやすいのですが・・・)

長期的には今後も世界的に通貨を刷りまくると思うので「下がる要素」より「上がる要素」の方が高いと思っていますが・・・

と同時に「金の価値」というものが、本当にそこまで高いものなのか?という疑問もあるのよね。

(個人的には金(ゴールド)より不動産の方が価値があるように思えるのだが?🤔どうなんだろ?)

金(ゴールド)はコツコツと「積立投資」が合っています👍

(シニア層の資産運用としては金利が付かないので、アセットの保有割合を増やすのに勇気が要ります😓)

仮想通貨(保有は ほぼXRPのみ!)

うーむ、見事な右肩下がりだったのが・・・いきなり急騰して何があったのか?

そして再び下落局面にw

そもそも仮想通貨にファンダメンタルズは無いので、需給の変化なのかな?本当に分からん😓

仮想通貨をデジタルゴールドと言う人がいますが、このチャートを見ればゴールドとは全く違う動きですよね😏

そもそも仮想通貨は安全資産では無いと思うのだが・・・

個人的に、仮想通貨は XRPを少額保有しかしていないので冷静に見てられますが、ボラティリティが大きくて怖過ぎます😓

とりあえず仮想通貨の税制度が「総合課税」の雑種所得から、分離課税になるまではこのまま保有継続の予定です!

独り言

物価と金融政策の第一人者、渡辺努先生の動画になります!

無料で渡辺先生のお話が聞けるのは感謝です🙏

↑ 大変勉強になりました👍

動画28分くらいから、

「デフレに戻ってしまうリスクが高くないけどある。いきすぎたインフレにはなり難い。デフレになるリスクを心配する方が政策としては正しい!」

というのは、今の私の投資スタンスと合致します😊

そして、

「格差については拡大してくので、賃金(収入)が上がらない方の部類に入るのではなく、賃金(収入)が上がる方部類に入るように頑張ることが重要!」

というのは、その通りですよね。

現役世代は勿論ですが、高齢になっても仕事を続けたり資産運用をして収入を増やすなど、出来ることはあると思います!

基本的には「格差が拡大する事」を前提で、物事を考えないとダメな時代になりましたね🤔

格差拡大の時代でも収入を増やして上位陣に入れるように資産運用を頑張ろう👍