(2026/1/01 UPデート!)「資産推移」&「アセットアロケーション」&「ポートフォリオ」を公開!

こんにちは、ごんべ@資産推移&アセットアロケーション&PFを公開!です。

(12月末時点のデータをUPデートしました🫠)

このブログは基本的に「ごんべ個人」の「日本株+投資信託」のパフォーマンスを書いていますが、

この記事は「ごんべ家(夫婦合算)」の「資産推移」と「アセットアロケーション」と「ポートフォリオ(PF)」をまとめています!

(不定期になっていますがUPデートしています😓)

※ 私(ごんべ)の資産は「証券口座+銀行口座」ですが、妻資産は「証券口座」のみで計算しています!

妻の銀行口座にいくらあるのか?私にとってはブラックボックスです😱😱😱

2026年1月1日UPデート!

・2025年12月末時点のデータをUPデートしました!

「ごんべ家」の資産推移です!

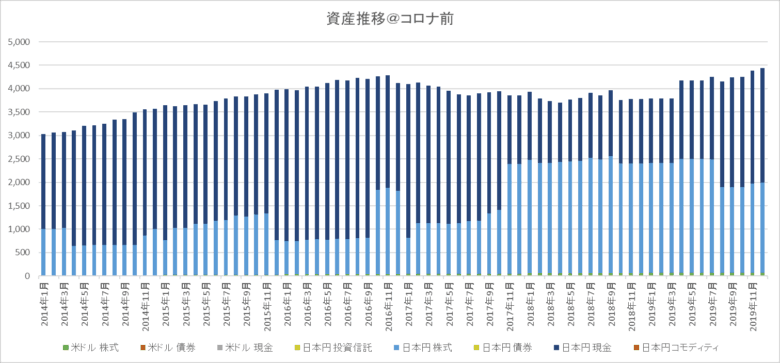

コロナ禍の前後でグラフを分けています。

↓コロナ禍前(ごんべ個人)の資産推移!

※ ↑エクセルに記録が残っている範囲でまとめてみました!

日本円(定期含む)と日本株式がメインです!

(上記期間で、外貨FXや投資信託も売買していたのですが・・・記録が見つからない😱)

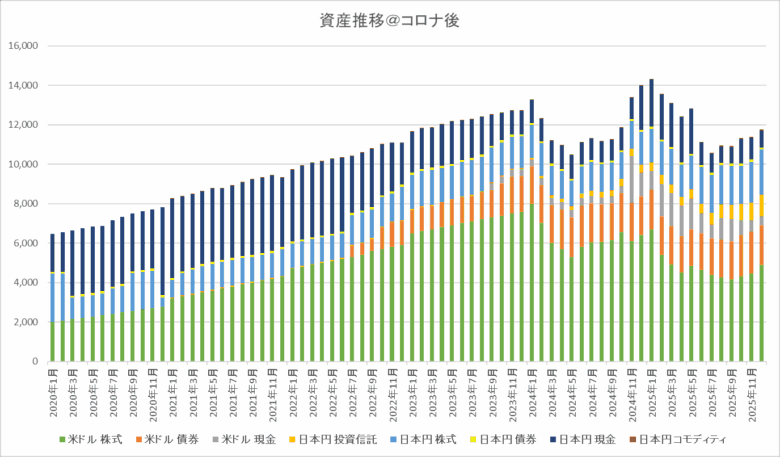

↓コロナ禍後(ごんべ家(夫婦合算))の資産推移

★2024年1月~2月に「米ドル株式(妻口座)」を売却(利益確定→円転済み)したので資産が減っています。

(妻口座で資産計上しているのは「証券口座」だけなので、円転して妻の銀行口座に移動するとグラフ上では資産減になりますw)

★2025年2月に「米ドル株式(妻口座)」を売却(利益確定)しています!

3月以降の資産減少は単純に保有している米国株の株価が下落したからです😭😭😭

妻口座は投資信託ではなく「米国の個別株」で保有しているので、決算発表が悪ければ次の決算までは売られ続けます😒

リスク管理として、少しずつですが「特定口座の米個別株」から「NISA枠の投資信託」へ資金を移しています。

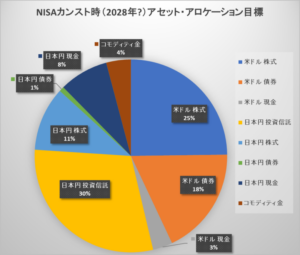

( NISA口座に時間分散(5~6年)をしながら積立MAXにする予定です!)

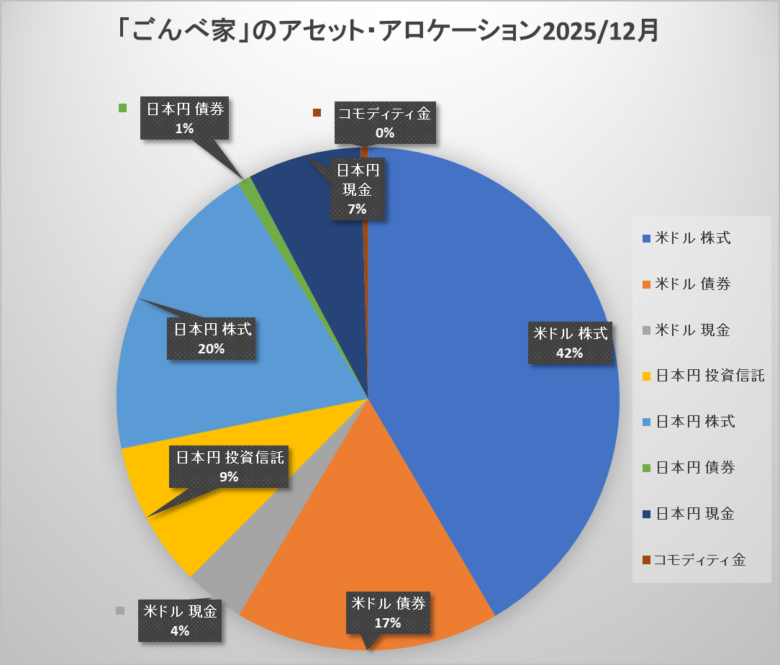

アセットアロケーション!

↓2025年12月末時点の「アセットアロケーション」です!

※昨年は 妻口座で保有の米ドル株式の売却&下落によって米ドル資産比率が下がりました😱😱😱

それでも米ドル資産比率が高めなので、今後50%程度になるように米ドル株式の売却をすすめたいと思います🤔

「日本株」のPF!(12月末時点)

↓「SBI証券@特定口座」

↓「SBI証券@旧NISA口座」

↓「SBI証券@新NISA(成長投資枠)口座」

「投資信託」のPF!(12月末時点)

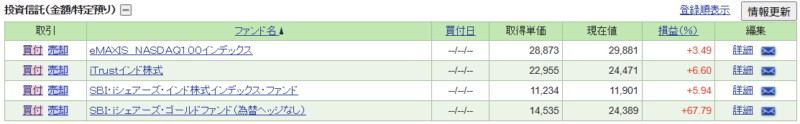

↓「SBI証券@特定口座」

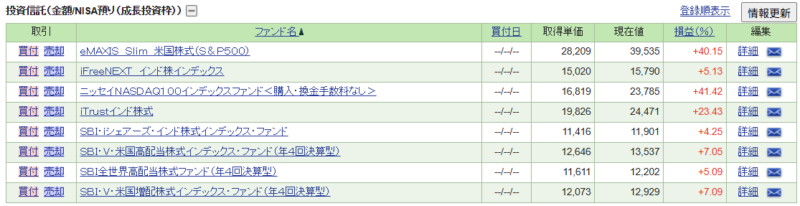

↓「SBI証券@NISA(成長投資枠)」

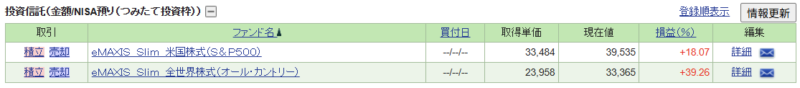

↓「SBI証券@NISA(つみたて投資枠)」

↓「マネックス証券@特定口座」

「米国株」

米国(個別)株は、全て「妻資産(妻口座)」のためコピペは控えます😓

ちなみに米個別株に投資している条件は下記になります!

・「S&P500」の中で「時価総額」が大きめな銘柄

・「配当」は1%以上を目途

・「キャピタルゲイン(値上がり益)」を目的にしているが、基本的に無配の銘柄は対象外!

「NASDAQ」ではなく「S&P500」の時価増額の大きな銘柄から選んでいる理由は、私の年齢(50代)からリスクを抑えたいからです。

他にも日本のNISA投資の恩恵を受けやすいと思っています👍

(NISAで人気の「S&P500」と「オルカン」に含まれる銘柄が、時価総額ベースの比率で資金流入になるため!)

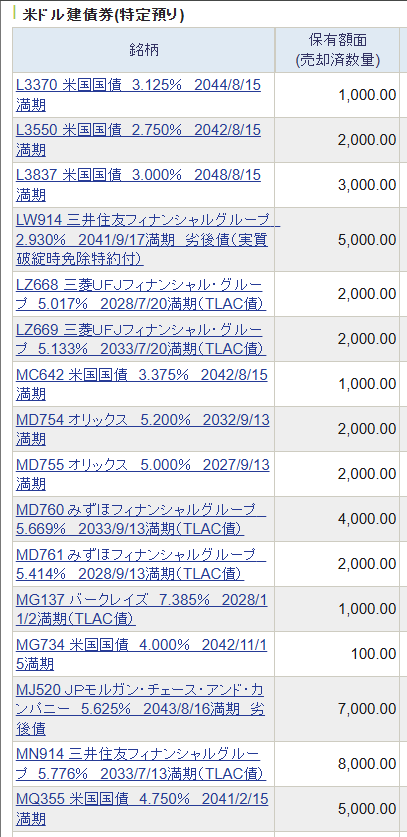

「米ドル建て債券」のPF!

↓「SBI証券@米ドル建て債券(生債券)」

※ 上記で保有している「生債券」を加重平均すると、

ドル円=143.7円、利率4.66(利回り5.42%)、残存期間 約18年

になります!

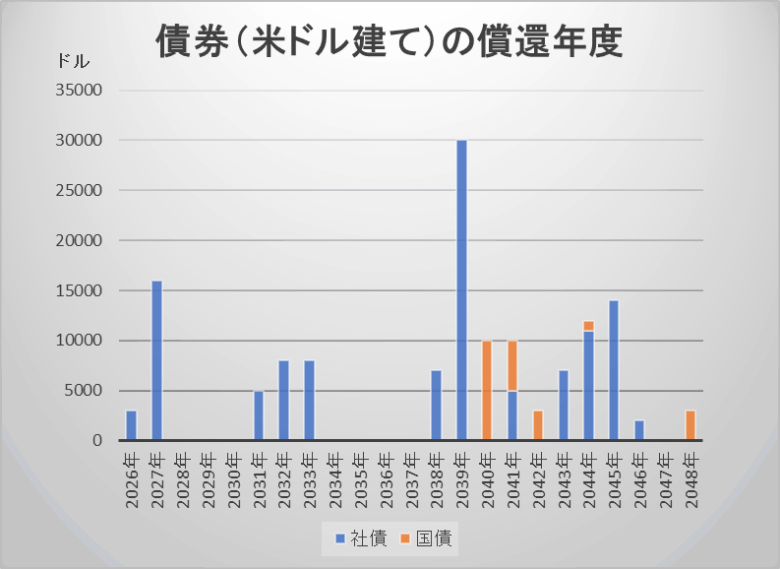

↑ 保有債券の償還年度をグラフ化しました!

今年、来年に償還(米ドル)があるので再投資先を考える必要があります。

アセット比率を考えると「債券」に再投資するのが一番良いのですが・・・悩み中😏

******************

↓「SBI証券@債券ETF+ゴールドETF+米個別株」

米ドル建ての「債券ETF」と「ゴールドETF」になります。

少額ですが「ごんべ口座」でも米個別株(IREN)を購入しています🫠

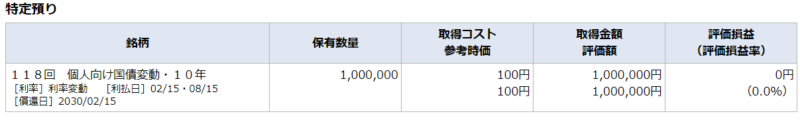

「日本債券」

↓日本債券(個人向け国債(変動10年)」です。(現状の金利は0.96%(税引き前)みたいです)

インフレヘッジには利回りが全然足りませんが、元本保証&変動金利なので「金利上昇局面」では良い商品ですね🧐

※ 個人的に「みずほマイレージ」の Sステージ(他行宛振込手数料が3回無料/月)を維持するために日本国債の保有でしたが、「みずほマイレージ」の判定条件が変更されるみたいなので償還まで保有したら「みずほ」での再購入はしないです😓

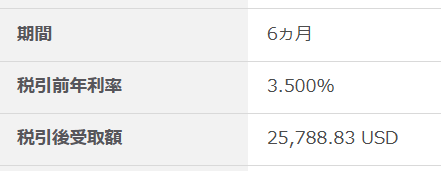

「米ドル(定期)」

↓米ドル(キャッシュ)の定期預金(3.5%)です。

※ 個人的にプレスティア「GLOBAL PASS」のゴールドステータスを維持するための外貨預金です!

(国内・海外の他行宛振込手数料が無料!)

将来的な相続を見据えて SBIグループ(SBI証券・SBI新生銀行)に資産を集中させようと考えているので、外貨定期の満期後に資産移動を検討です!

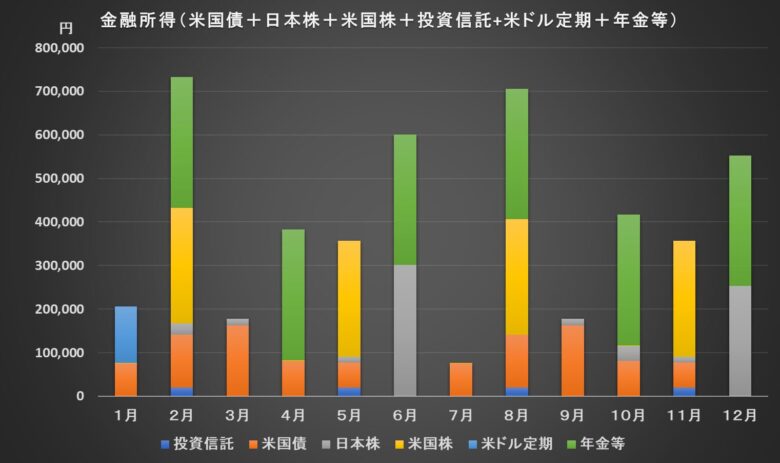

「ごんべ家」の金融所得( 配当金・利子・分配金・利息)

↓2025年12月末時点の年間の金融所得「配当金・利子・分配金・利息」になります!

↑ 金融所得は、株式(配当金)・債券(利子)・投資信託(分配金)・定期預金(利息)と呼び方が変わるのよね😓

(ちなみに英語でも呼び方は変わるので日本語だけが特別では無い!)

安定収入で ざっくりと「インカムゲイン」と呼ぶのが良いかもしれん🧐

上記にプラスして60歳から年金を「繰り上げ受給」する予定でいます👍

(年金等(繰り上げ年金(-24%)+保険含む)で約180万円/年間(約15万円/月額)になります)

※ 直近での大きな変更点は、小規模企業共済を解約したので年金等の受給額が減っています。

小規模企業共済の受取は税金等を考慮して「一時金で受給」することにしました🤔

来年2月くらいに入金されるみたいなので、NISA枠(投資信託)に回して分配金の受け取り額を増やす予定です!

☆ 現時点の「年金(保険等を含む)+金融所得」で約40万円/月額(税込み)くらいですね。

まとめ

今後の予定として

・60歳から「繰り上げ年金受給」する予定!

・米個別株の一部売却(米ドル→円)→ NISA(投資信託)へ資金移動!

(投資信託(オルカン、S&P500、SBI-VYM、SBI-VIG、SBI-スマートベータ)へ3年程度の時間分散で積み立て予定!)

※ NISA口座で 分配金の無い投資信託(オルカン・S&P500)にどれくらい資金を振り分けるかを検討中🤔

これで

・繰り上げ年金等(保険含む)で「約180万円/年間(税込み)」

・金融所得のインカムゲイン(分配金等)が「約320万円/年間(税込み)」

上記の合計で約500万円/年間(税込み)が「最低限の年間生活費」になります!

↓ 現時点における年金等も加えた毎月の金融所得をエクセルでグラフ化してみました!(1米ドル=155円換算)

↑ うーむ、なんとか老後の最低限の生活レベルは確保出来たような気がする😊

ちなみに上記のインカムゲインは最低限の生活費としての予算になります!

これに株式等のキャピタルゲインがあれば、生活費のプラスアルファとして「贅沢資金」の予定です👍

※ 「ごんべ家」は、家(都内)あり・ローン無し・子供無しです🫠

将来、私が60歳になった時の税制度が不明瞭なので「総合課税・分離課税」のどちらが有利になるのか?現時点では分かりません😱

さすがにNISA枠は課税しないと思うので、NISA枠の分配金を増やす方向で考えていますが・・・

NISA枠が1人1800万円、ごんべ家は夫婦2人で3600万円です。

配当・分配金が4%と仮定すると「3600万円×4%=144万円」になります。

老後の生活レベルをどの程度で想定するのか?によりますが「金融所得144万円/年」では少ないような🤔 もう少し枠を広げて欲しいものです。

例えば、英国の税優遇制度「ISA」は国内株式限定で投資枠を広げているので、日本のNISAも「日本株限定」で投資枠を拡大する可能性はあるかもしれませんね🤔

今後の高市政権に期待します👍