老後の生活費は「配当+利子+年金」で足りるのか?

こんにちは、ごんべ@老後の生活費は「配当+利子+年金」で足りるのか?です。

前回のブログで「配当+利子」の総額を検証したので、今回は「年金」を足して老後の生活費が足りるのか?を検証してみます。

当たり前ですが、老後の生活を「どのような生活をするのか?」で必要金額は変わります。

ごんべ家の老後生活は「世間一般より良い生活はしたい!」のですが、今のところ「明確に決まった生活スタイルは無い」ので、今回は一般的な家計データとして「総務省統計局の家計調査報告」を利用します。

とりあえず「平均的な老後の生活」と「現役世代と同程度の生活」のデータに、前回ブログの「配当金+利子」(226万)に「老齢年金等」をプラスして検証します!

※ 米ドルの為替は151円で計算しています。

総務省統計局の「家計調査報告(家計収支編)」

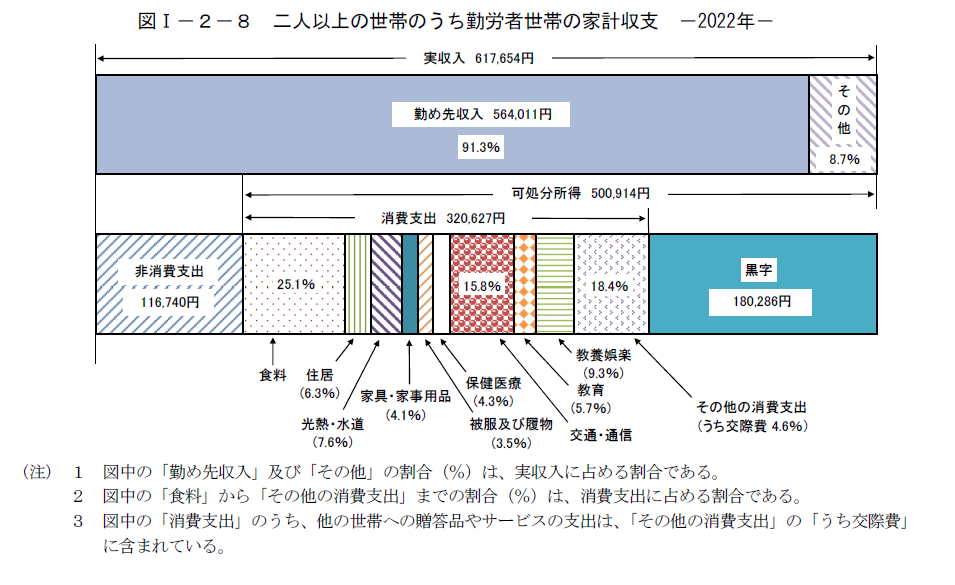

まずは「2人以上の勤労世帯の家計収支」になります。↓

※ 老後も現役世代と同じ生活を望むのであれば、上図の黒字分を差し引いた「320,627円」が月額生活費になります。

*********************************************************

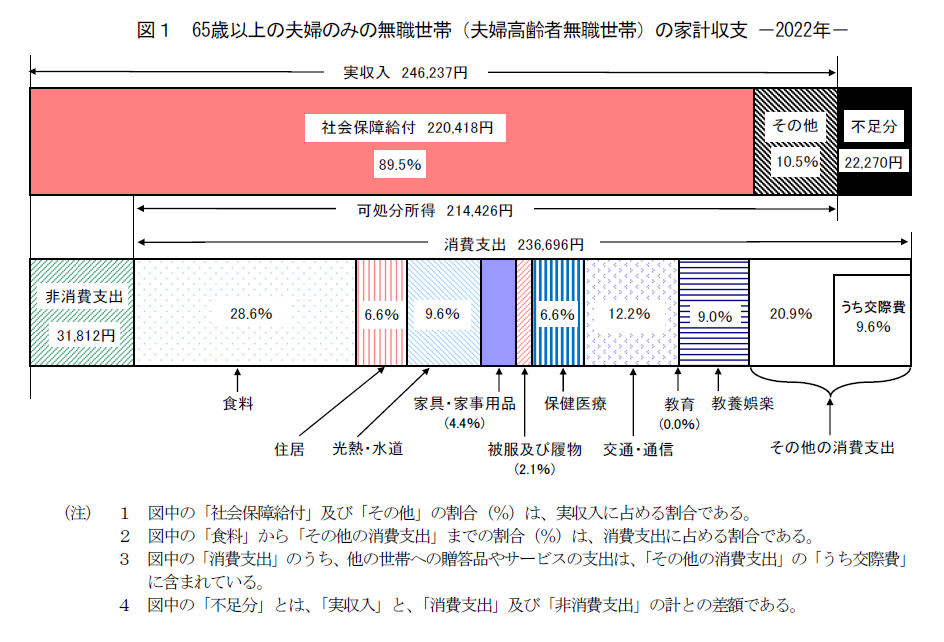

次に「65歳以上の夫婦のみ無職世帯」になります。↓

※ 一般的(平均的)な老後生活では「236,696円」が月額生活費になります。

当たり前ですが、勤労者世帯に比べて可処分所得がかなり下がりますね!

月額の生活費が約24万円であれば妥当な金額だと思いますが、東京在住で住居が「賃貸」だとかなり厳しい生活かもしれん。

(ちなみに「ごんべ家」は東京在住ですが、持ち家(ローン無し)なので大丈夫かなと・・・)

年金受給(私は繰り上げ受給(60歳)予定)までの家計収支を考える。

私はアラフィフなので、年金受給(繰り上げ受給で60歳)までの収支を考えてみる。

総務省の資料では勤労世帯(現役世帯)の 消費支出 320,627円になります。

非消費支出を按分配分で考えると 約7万円になります。

よって支出の合計金額は32万円+7万円=約39万円になるので年間(×12カ月)468万円(税込み)になります。

ざっくりですが「不労所得-支出合計=家計収支」となるので金額を代入すると

「226万円-468万円=-242万円」で 不足金額は242万円/年間となります。

よって総務省の家計平均で考えると、60歳まで年収242万円の収入を維持したら良いとなりますね。

ごんべの年金受給額

現状の「配当+利子=226万円/年間」ですが、次に年金等(基金、保険、共済含む)の受給額を整理します。

(私は2016年から個人事業主に移行していて「国民年金基金・小規模共済・生命保険」をしています)

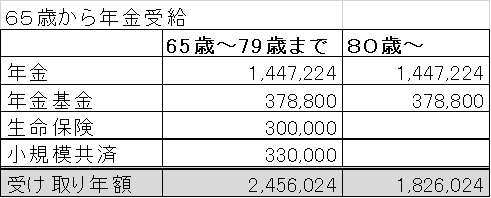

↓65歳から年金受給の場合

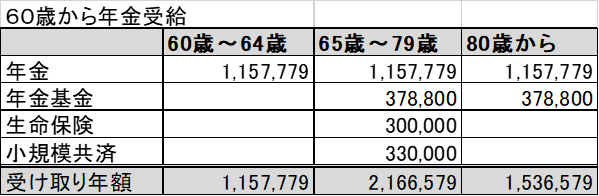

↓60歳から年金を「繰り上げ受給」した場合

(月0.4%の減額なので、0.4%×12カ月×5年=24%/年間の受給額減になります)

※ 私は老齢年金を60歳から「繰り上げ受給」する予定です!!!

「2人以上の勤労世帯の家計収支」を参考に老後を考える。

老後(60歳以降)に現役世代と同程度の生活費の場合。

総務省統計局のデータによれば、2人以上の勤労世帯の家計収支は上図より「320,627円」の月額生活費になります。

320,627円×12カ月=3,847,524円なので、税金(所得税・住民税・社会保険料)を考慮すると年間では約500万円になります。

※ 60歳以上で年金を収めなくなるので、実際には約480万円/年間くらいか?今回は480万円で計算してみます!

計算式としては、【(年間配当+年金)-生活費(税込み)】になります。

・年金の「繰り上げ受給」をして60~64歳までの場合

(226万円+115万円)-480万円=-139万円

・年金の「繰り上げ受給」をして65~79歳までの場合

(226万円+216万円)-480万円=-38万円

・年金の「繰り上げ受給」をして80~の場合

(226万円+153万円)-480万円=-101万円

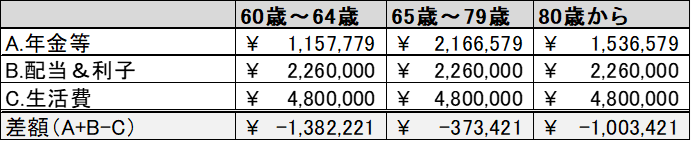

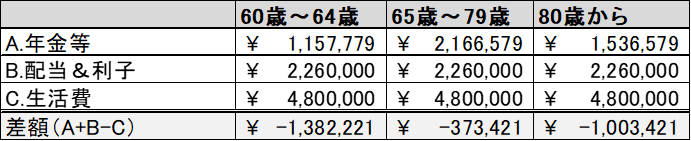

上記式を表にまとめると↓になります。

うーん、老後に「現役世代の生活」をするには 既存の「配当+利子+年金」収入では足りないようです。残念😣

「65歳以上の夫婦のみ無職世帯」を参考に考える。

次に平均的な老後の生活費で検証してみます。

総務省統計局の「65歳以上の夫婦のみ無職世帯」では、月間の消費支出は236,696円になります。

年間では284万円になります。

税金(非消費支出)も加味して、年間では約322万円の収入が必要になることが分かります。

計算式としては、【(年間配当+年金)-生活費(税込み)】になります。

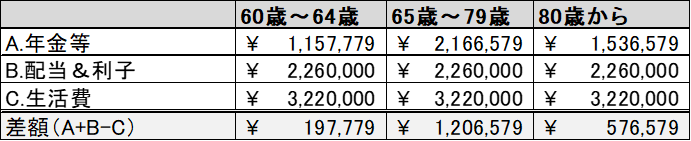

まとめると下表になります。(計算式は省略)

平均的な老後生活であれば生活費は足りますね😊

特に65歳~79歳は「月額10万円の余裕」があるので、平均的な老後生活を送るのであれば十分と言えます。

独り言

今回の検証結果より「平均的な老後生活を送る」のであれば、現状PFの「利子&配当」と60歳から繰り上げ受給する「年金等」で「減らないお財布を達成!」(つまり資産が減らない!)ことが分かった👍

つまり来年からの新NISAも「配当の出ない投資信託」に全振りでも問題無いです。

しかーし、妻の年齢(アラフォー)の事も考えると「現役世代と同程度の老後生活を送る」ことを選択したいのよね😓

という訳で、下表(現役世代の生活費)を参考に「更なる不労所得UP」を考えよう!

現役世代と同程度の老後ということは、「配当&利子」+「年金等」で 約500万円/年間になるように頑張る必要があるわけで・・・。

年金等の受給金額は変わらないので、必然的に「配当&利子」を増やす必要がありますね🤔

米ドル資産が多いので為替リスクを考えて「配当&利子」で 約300万円くらいの収入になれば、年金等と合算して500万円になります。

選択肢として色々あるけど「株の配当」「債券の利子」でそれぞれ不労所得UPを考えると

・来年からの新NISA枠で「配当74万円」が貰えるくらいのPF(個別株を購入?)にする。

・米ドル建て債券で「利率5%の利付債を追加で1500万円(10万ドル)購入」する。

上記2つの選択肢のうち どちらを選ぶか・・・。

うーむ、アラフィフという年齢から考えると新NISA枠に拘るより、今の高金利のチャンスを生かして外債購入の方が合理的だと思うのだが・・・🤔

私が60歳になるまでに時間もあるので、既存PFの「配当&利子」で毎年「債券買い」することは出来ます。

しかし、「配当&利子」が出るのを待っていたら「債券利回り」は下がってしまうと思うので個別債券は「今」が買うチャンスなのよね。

やはり個別債券かなぁ・・・。