アセット・アロケーション

こんにちは、ごんべ@アセット・アロケーションの変遷?です。

正直、昨年までのごんべの資産運用はアセット・アロケーションという言葉が必要無い状態でした。

しかし今年からドル建て債券を購入したことや、ドル建ての米国株の金額が大きくなってきたことで

外貨と日本円、株式と債券、コモディティなどを比率で考えるレベルになったかもしれん^^

そして2024年からの新NISA恒久化を踏まえて、アセット・アロケーションをどうするのか?

総枠の金額が決まっているけど、配当に税金がかからないのであれば「高配当and増配」銘柄になるかな。

(年齢が若ければ、成長期待で銘柄選択するのが良いと思う)

私としては「自分年金」という位置付けなので、NISAの生涯枠を5年でカンストして残りの人生は

「健康のために働く」というレベルにしたいなぁw

以下に昨年・今年・来年以降(予定)のアセット・アロケーションをグラフ化してみる

※今回は「妻のリスク資産(株式)」を含めた状態(妻の銀行預金・年金等は含めない)

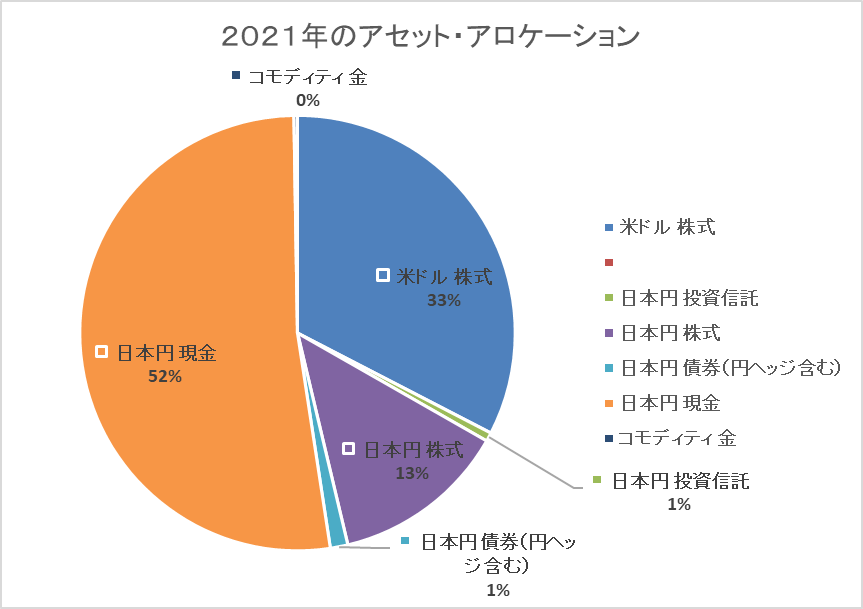

昨年(2021年)のアセット・アロケーション

見て分かるように何も考えていませんw

敢えて言えば「キャッシュ・イズ・キング」ですな!

一応これでも「投資しないリスク」「円資産のみリスク」を考えて、前年からは妻口座の「米ドル株式」を倍くらいに増やしたのよね^^;

(※2021年は自分に株式投資の才能が無いことを自覚した年でもある!)

とりあえず投信クレカ積立を開始した。

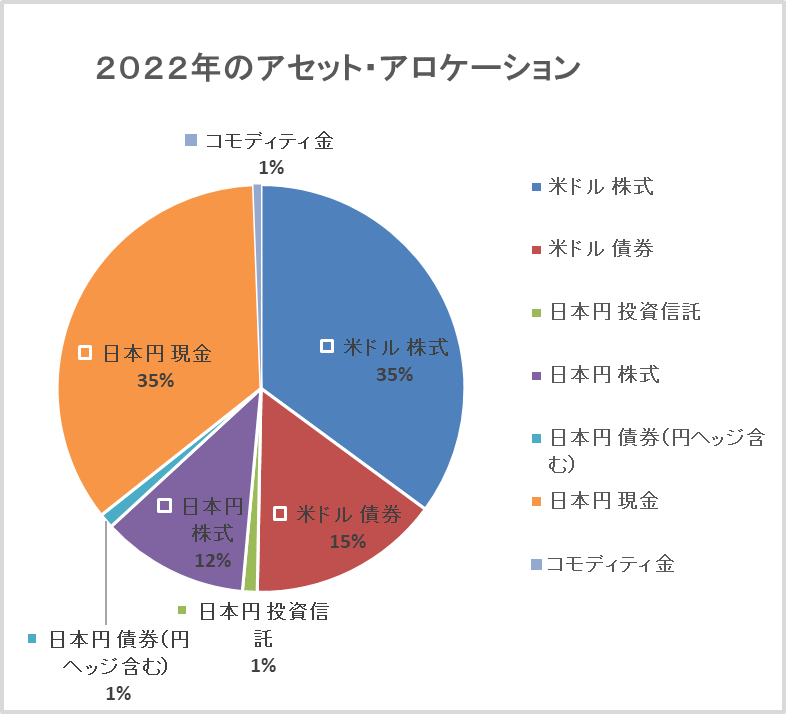

今年(2022年)のアセット・アロケーション

見て分かるように大きく変わりましたw

米ドル建て債券を購入して、通貨(ドル・円)分散でドル資産50%位にしたのは大きい変化です。

(本来なら今年の円安環境でドル→円に戻すタイミングなのですが・・・)

投信クレカ積立を3証券(楽天・SBI・マネックス)で継続。あまりの円安に積立額を減らしました;;

投資に関わる時間を減らすことを真剣に検討した1年でもあった。

そして配当+利子(クーポン)というインカム所得に焦点を変えたことも大きな変化。

やはり50歳を過ぎた頃からの考え方の変化は、自分が事前に想像していたより大きいかもしれん。

「追加資金が投入できる期間」を現実的なこととして認識すると「守りの資産運用」になることを実感した!

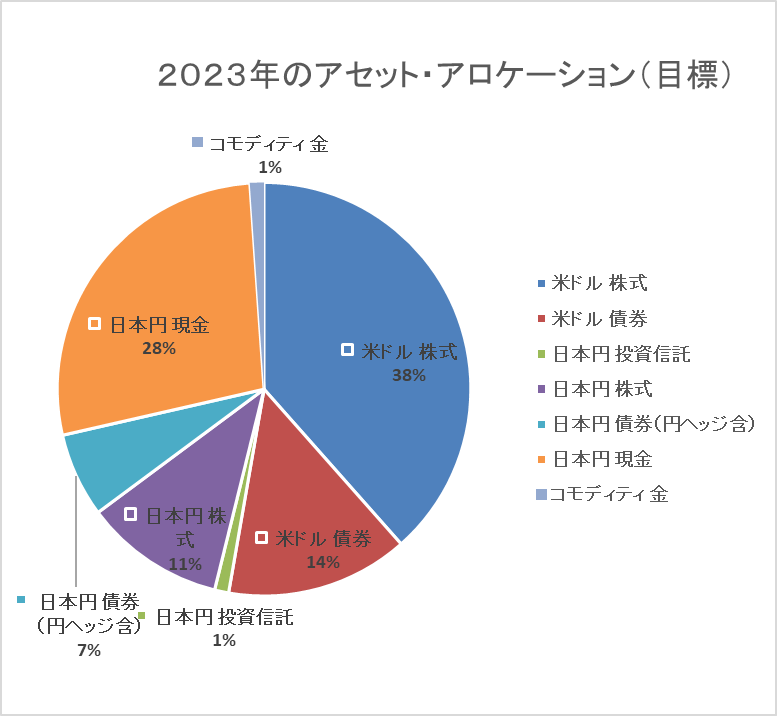

来年(2023年)のアセット・アロケーション(予定)

積立している部分(米ドル株式、日本円投資信託)は継続しますが、年前半は大きく動かない予定。

(2024年のNISA恒久化&上限UPでキャッシュが必要になるため長期投資はしない方針)

日本円(キャッシュ)部分を、短期で安定している投資先として「円建ての債券(ETF・投資信託)」

に予算500万円位しようかなと思っています。

※ETFや投資信託で外国株・外国債券に投資していても、最終的に日本円で換金される投資であれば

基本的に日本円資産として考えることにしたw

あとは、もう少しだけ金(ゴールド)の割合を増やすかもしれん。

債券・金(ゴールド)ともに「円ヘッジ」を付けるか?付けないか?が悩みどころ!!!

一応、長期で120円くらいを基準に考えているので、133円以下ではヘッジ無しでも良いかな?

と思っているが・・・うーん悩む。

2023年は「米大統領選の前年&金利低下予想」を考えると、株も債券も仕込み場となる可能性が高く

年後半に向けては投資再開かな。。。

再来年(2024年)のアセット・アロケーションからは新NISAを活用予定

再来年(2024年)からは、新NISAが始まる予定ですよね。

・積立投資120万円×5年=600万円

・成長投資240万円×5年=1200万円

上記で合計1800万円を5年でカンストする予定です(笑)

積立投資枠は、オルカン1本

成長投資枠は、三菱UFJ、三井住友、NTT、KDDの分散投資予定(基本的にインカムをメイン)

まあ2年先~のことなので、どうなるかわかりませんが現状では上記で考えています。

ちなみに妻の口座も同様に5年でカンスト目指す予定なので

・720万円×5年=3600万円のキャッシュが必要になります^^;

※毎年720万円のキャッシュが必要になることを念頭に入れた投資を5年間継続する!

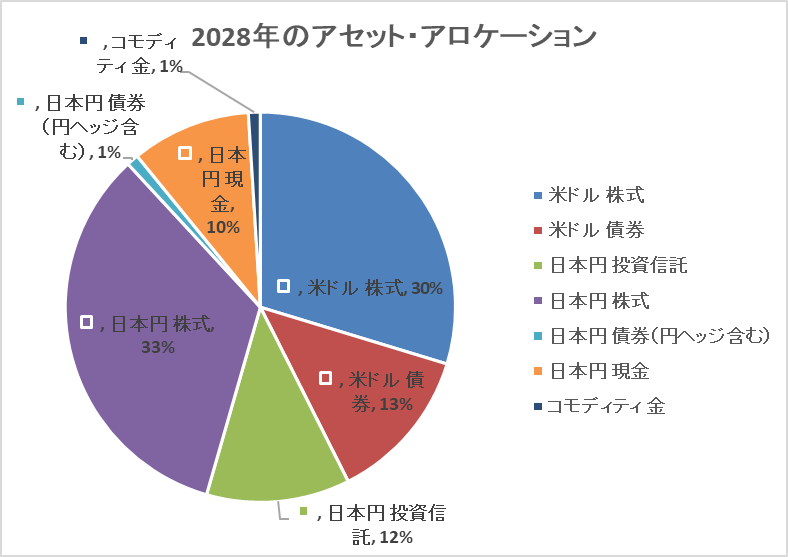

新NISAカンスト(2028年)後のアセット・アロケーション(予定)

あくまで予定ですが、上記のアセット・アロケーションを予定しています(笑)

成長投資枠については、外国株式(ETF含む)でも良いのであれば検討の余地があるのですが

現状ではNISA枠だと2重課税の部分を取り戻すことが出来ない?のよね。

(※NISA枠では日本で課税されないので、そもそもが2重課税ではないのだがw)

独り言

新NISAが開始されるまでに、まだ内容変更される可能性があるかもですが

現状発表されている限りにおいては、上記のカンスト時で「リタイヤ生活に突入」になりそうですw

(※個人的には外国株投資(キャピタルフライト)に対して規制が入るのか?を注目している)

NISA恒久化によって「配当金に税金がかからない金額が増えた」ので、成長投資枠をカンストできる資金力がある人にとっては良い制度ですね!

今までは「自分年金」という言葉は「保険を売るためのキャッチコピー」と見ていたのですが、新NISAを利用した「自分年金」作りであれば適当な言葉だと思う

そして毎度の事ながら「金融リテラシー」が無い人は金融機関に搾取されるのだろうなぁ・・・^^;