10月4週 パフォーマンス@上昇😓

10月3~4週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

・週次 +272,936円(月次+21,876円)

・年初来 +3,177,766円(+15.89%)

(※ 源泉徴収有り、配当込み)

今週の「ごんべPF(日本株+投資信託)」は、先週から上昇で引けました👍

これで年初来パフォームが 15.89%となり、TOPIXが 17.40%なので かなりのアンダーパフォームで凹んでいます😭

(TOPIXは配当抜き、ごんべPFは配当込み)

高市政権になってからは、俗に言う「高市銘柄」に資金が集中しているので「ごんべPF」は蚊帳の外です😓

でも、高市トレードにまったくメリットが無いかと言えば、「ごんべ家」のアセットアロケーションは米ドル建て資産が多いので

「円安」によるメリットを日本株以外で享受しております👍

個人的に高市政権は応援していますが、現状は少数与党なので「政策実現の可能性」という面では厳しいと思っています。

早期解散総選挙をして保守勢による盤石の体制になれば別ですが、メディアによる妨害が激しくなるのでなかなか厳しいのかな?

まぁ株価がどうなろうと日本が良い方向に向かうことは長期的に日本国民にとってメリットだと思う👍👍👍

「ごんべ家」の資産運用は、まず目標を決めて ゴールから逆算する形でリスク許容度を考えています🧐

若い時には目標の金額に対して資産が足りないので、リスクをとって小型グロース銘柄に多く投資していました!

しかし現在はそれなりの資産額になった事と、年齢的にもリスクを取れなくなったので、ポートフォリオにバリュー銘柄が多くなっています!

なので今回のトピックスより劣後しているパフォーマンスはしょうがないですね😓

高市銘柄(セクター)として「半導体」「防衛」「造船」「宇宙」などが賑わっていますが、「量子コンピューター」「セキュリティ」にも資金が入っています!

個人的には上記のセクターは既に高値圏になっていると思うので、ここからの株価上昇と株価下落の余地を考えると

今からリスクを取って新規投資する気にはなれません😓

(言い方は悪いのですが「ご祝儀相場」の感じが否めません)

「ごんべPF」のパフォーマンスが トピックスに対して劣後しているのは残念ですが、ここは我慢の時間だと考えています。

(そもそも「ごんべ家」の資産運用の主戦場は米個別株で、日本株は「配当+株主優待」と自分自身に言い訳しているw😏)

まぁ円安が継続される限り「コストプッシュインフレ」も継続されるので、名目GDPが上がり株価も上昇するのよね!

つまり急激な円高になれば全てが逆回転する訳で、今後に「ごんべ家」として注視している指標は為替です👍

高市首相も「名目GDP」を意識しているので、支持率が高いうちは日本株は良さそうかなと!

ドーマー条件から、金利が上がると支出(歳出)を増やせなくなるので、日銀の利上げは遠のいた印象があります🧐

現状はプライマリーバランスが改善方向(政府の借金が減っている)になっているので、このまま円安をキープしつつ補助金・助成金を本当に必要なところに振り替えが出来れば完璧なのですが・・・どこまで出来るのか?

高市政権には頑張って欲しいです!

個人的には、新聞の軽減税率を廃止して、宗教法人と学校法人にしっかり課税して、外国人の生活保護を廃止して、全く効果が無い少子化対策を廃止して・・・財源は余裕あるでしょw

SBI証券@日本株

※ 週間パフォーマンスを比較しやすいように「先週末」と「今週末」の両方を添付してみた🤔

【 保有銘柄 】

・SBI@特定口座↓

↓先週

↓今週

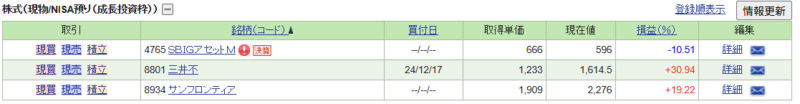

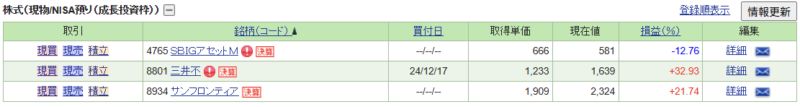

・SBI@新NISA(成長投資枠)↓

↓先週

↓今週

・SBI@旧NISA口座↓

↓先週

↓今週

【今週の売買】

・無し

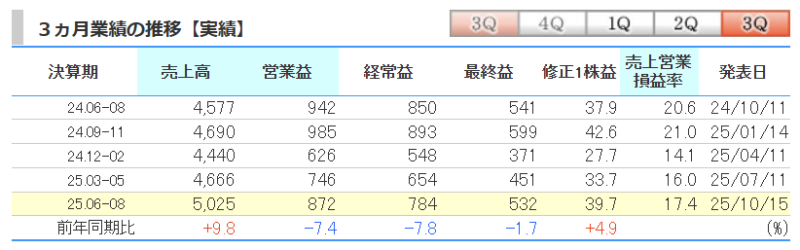

【今週の決算など】

・6076 アメイズ、12-8月期(3Q累計)経常が21%減益で着地・6-8月期も8%減益

決算印象はネガティブ!

↓TOPライン(売上高)は順調に伸びているので長期目線では良いと思いますが、短期目線では値上げしたのに経常が下がったのはネガティブです😰

値上げ後の数字が反映される最初の決算だったので期待値も大きかったと思う。

翌日の株価は結構な下げでしたね😣

とはいえ 新規開業したホテルの業績は今後に数字が積み上がっていくし、他のホテルに比べて価格競争力はあると思うので中長期では株価は上昇していくと考えています!

(稼働率などのデータが分からないので何とも言えないけど、知名度向上に伴って稼働率も上がるかなと)

アメイズの株主優待30%OFFはかなり魅力的で、店舗によっては夕食付のプランもあるのが素晴らしい🙏

個人的には関東圏~東日本への進出と、東証への市場変更を期待しています!

とりあえず「配当+株主優待」が現状を継続する限り保有継続します👍

↓ 先週末に AZホテル(愛媛土居インター店)に宿泊してきました👍👍👍

6月8日にオープンという事もあり、全体的に綺麗なホテルでした!

「朝食・夕食」付きで宿泊したのですが、ビジネスホテルとしては十分だと感じました!

(特に夕食時90分飲み放題プランもあって お得感は半端ないです🫠)

最上階の海側の部屋だったので瀬戸内海が綺麗に見えました👍

優待券を利用して2人で朝・夕2食付きプランで1万円以下で宿泊できるのは感謝しかありません🙏

そして土日祝日でも同じ価格というのが素晴らしい!

工事関係者をメインターゲットにしているからなのか?年末年始でも予約が空いているホテルがあるので九州旅行に行こうかな🤔

ちなみにアメイズの株はガチホする事に決定しましたw

【 IPO 】

・当選せず😣

SBI証券@投資信託

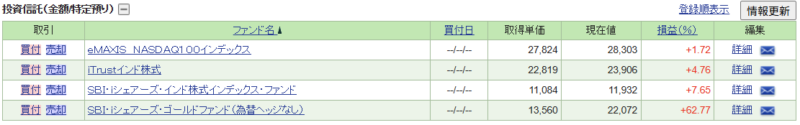

【特定口座】↓

↓先週

↓今週

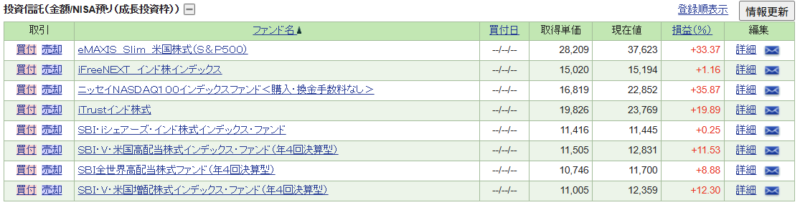

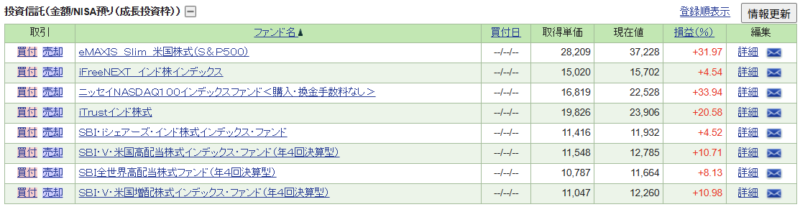

【NISA@成長投資枠】↓

↓先週

↓今週

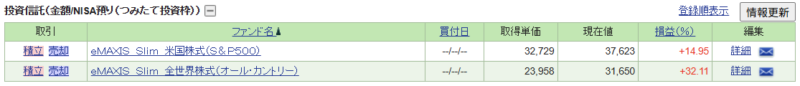

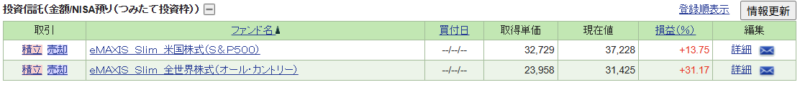

【NISA@つみたて投資枠】↓

↓先週

↓今週

☆ 投資信託

とりあえず今年のNISAつみたて投資枠は「S&P500」にしていますが、来年は「オルカン」に戻すかもしれません!

長期的な視点で「米国離れ」が読みづらいことが要因ですが、今後に新興国経済が伸びることを考えると

今までのような「米国1強」が徐々に薄れていく可能性が高いのよね🧐

「米国の覇権」が崩れる訳ではなくて、他の地域の経済圏(ユーロ圏・中国圏・TPP・RCEP等)が大きくなると

相対的に米国のシェアが下がる訳で、全世界にバランスしているファンドの方がパフォーマンスが勝る可能性が高くなってきたかなと🤔

他には、NISAの積立金額を減らす事を検討しています!

NISA枠を埋めるのを「誰かと競争している訳では無い!」ので、現状の株価を高値圏だと考えていて

先行きに株価の下落懸念があれば「積立金額を減らす」のは合理的だと考えます。

とはいえ「先の事は誰にも分からない」のも事実なので、全売却や積み立てをストップする事はありません。

これが30~40代であれば 淡々と積み立て継続で良いと思いますが、60歳も近くなるとある程度のバランスを取った投資が必要と考えます。

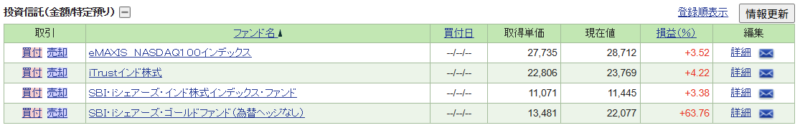

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

インドは内需比率が大きく、政治的(モディ政権の間は)にも問題無いと思っていたのですが

関税でなかなか難しい局面になったと思います😱

とはいえ「長期的」に見れば インドは一番期待している国なので淡々と積み立て継続します!

ベトナム株は下落前を超えてからヨコヨコしていたけど、ついに上抜けしました👍👍

少し前のニュース↓ですが「ベトナム、新興国市場に格上げ」がありました!

https://www.bloomberg.co.jp/news/articles/2025-10-07/T3S4SLGOT0JK00?srnd=cojp-v2

フロンティア市場から、ついに新興国以上になるようです🫠

しばらく資金流入が続きそうな予感🤔

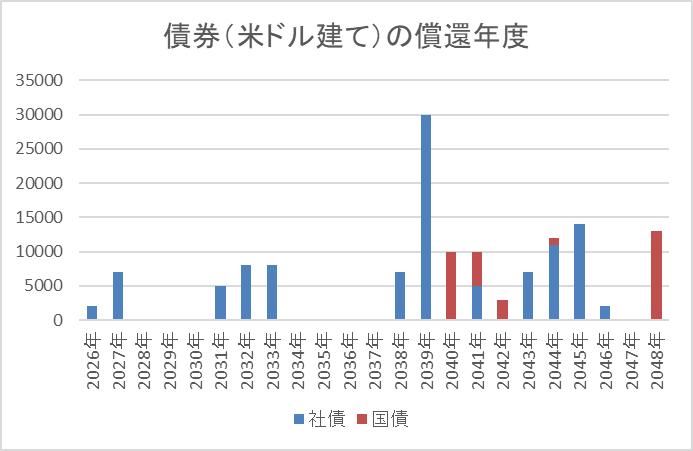

債券(米ドル建て)

私(ごんべ)の債券保有の目的は株式下落時のヘッジ目的の意味合いが大きいので、

大幅な株式相場の下落(リセッション)が無ければ基本的に償還まで保有するつもりでいます👍

(利子による半年毎の安定収入は魅力です!)

生債券は「評価」が難しいのですが、今回の円安によって「見かけ上の評価額」はかなり上昇しましたw

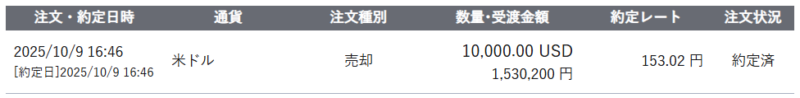

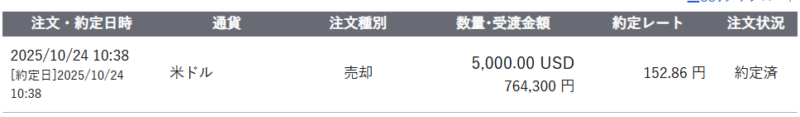

↓ 先週くらいからコツコツと「米ドル(現金)」を円転しています!

※ 今回は155円まで行くと予想していますが・・・とりあえず153円前後で円転しています😓

日銀利上げ無し&トランプ大統領が為替に言及しなかった場合は円安加速かもしれん。

☆ SBI証券のメールで「SBI債」↓が販売されているのを知りました🧐

うーん、かなり迷ったのですが・・・SBI債を購入することにしました!

↓現状で保有しているSBI債が「2026/03/25に償還」されるので、利率(5.71%→4.3%)は下がりますが同じSBI債という事で購入します!

生債券(米ドル建て)は「為替リスク」や「インフレ負け」の可能性もありますが、やはり安定した利子収入は魅力ですね👍

今回の「生債券を購入」の理由ですが

・「為替リスク」は考えてもしょうがない面があるので、通貨分散という観点から米ドル建て資産として購入です!

・「インフレ負け」のリスクで考えれば「株式」の方が良いのですが、アセットアロケーションの観点から債券割合を維持するための購入です!

今後に米FRBの利下げで、米ドル定期の利息やMMFの利率が下がりそうなので、今回販売のSBI債が「利回り4.3%」で2年固定は悪くないと判断しました!

(※ 残存2年の米国債は利回り3.3%程度なので、今回のSBI債は 1%利回りが高いのも魅力)

現状の「ごんべ債券PF」は下図↓になります。

短期債の保有量が少ないので、今回SBI債を購入した面もあります!

(債券はバーベル型のPFが良いと思ったので、今後に償還があれば短期債を購入する予定)

GOLD(金)

・チャートはついに4000を突破して上昇しましたが・・・

直近では流石に下落しましたね🧐

うーむ、このまま4000を維持できるのかな?

個人的にはバブル臭がするのですが・・・よく分かりません🤔

個人的に「金(ゴールド)投資」が難しいと思うのは、金の適正価格(フェアバリュー)が判断できない事があります。

(株式ならPER(株価収益率)等の指標があるので判断しやすいのですが・・・)

今後も各国がプリンティングマネーを継続すると相対的に金価格が上昇するのですが、本当に同じペースで刷り続けるのか?

短期的には そろそろ回収期に入ってもおかしくないと思うのですが、不安定な政治状況の国が多いのでいまいち分かりません。

長期的には今後も世界的に通貨を刷りまくると思うので「下がる要素」より「上がる要素」の方が高いと思っていますが・・・

「金の価値」というものが、本当にそこまで高いものなのか?という疑問もあります!

(個人的には金(ゴールド)より不動産の方が価値があるように思えるのだが?🤔)

金(ゴールド)はボラティリティが大きいのと予想が難しいので、コツコツと「積立投資」が合っていますね👍

(シニア層としては金利が付かないので、アセットの保有割合を増やすのに勇気が要ります😓)

仮想通貨(保有はXRPのみ!)

↑ このチャートを見たら「投資」ではなく「投機」だと思うのですが🤔

そもそも仮想通貨の担保が何なのか?を考えると、私の場合はどうしても投資対象になりません😣

個人的に、仮想通貨は XRPを少額保有しかしていないので冷静に見てられますが、ボラティリティが大きくて怖過ぎです😓

とりあえず仮想通貨の税制度が「総合課税」の雑種所得から、分離課税になるまではこのまま保有継続の予定でいます!

(損益通算の対象になれば投資(投機?)対象として少しは考えるかな)

独り言

個人的には今の株式市場は世界的(日米欧)に高値圏にあると思っています!

PERで判断できますが、その中でも局所的に超割高な一部の銘柄に資金が集中しているのはバブルだと思う。

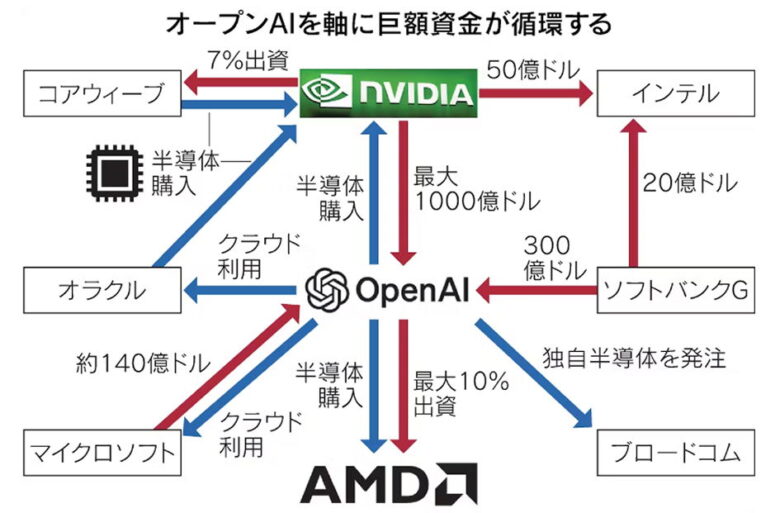

( 下図↓にあるように、半導体関連の循環的取引による株価高騰に疑問があります)

↑正直、上記の莫大な投資資金を短期で回収するためのAI製品があるとは思えません。

(マイクロソフトだけはAI製品で回収できるかもしれん🧐)

いつかは分かりませんが、上記の循環的取引による株価上昇バブルは弾けると思っています。

(オラクル、OpenAI、ソフトバンクG については レバレッジを掛けすぎで 明らかに資金難ですよね🧐)

現状のPERを見ると「裸の王様」の寓話みたいに、そのPER&バリエーションは正しいのか?

となる日が訪れると思っています。

とりあえず「ごんべ家」PFの 米国個別株は年内(12月中)には売却する予定ですが・・・

悩み処はNISA枠ですね🤔

NISAの積立投資枠に関しては MAXペースで続けるか?積立金額を半程度に減らすか?迷っています。

そして成長投資枠については 今年分の枠を埋めるのをSTOPしようと考えています😓

NISA投資は、誰かと競争している訳ではなくて 今現在の自分自身の取れるリスクを考えると

「ここは一度立ち止まって様子見する!」

のが良いかなと!

もしAIバブルが弾けた場合は「ごんべ家」としてリスク許容度を超えると判断しました🧐

来年は「米中間選挙」なので株価暴落する可能性は低いと思うし、待機資金も莫大に詰み上がっているので

例え株価下落してもすぐ回復する可能性が高そうですが・・・

皆がそう思っている時こそ慎重になるのが吉かもしれん🤔