8月4週 週間パフォーマンス(上昇継続?)

8月4週の「ごんべPF(日本株+投資信託)」のパフォーマンスは

週次+202,657円(月次-874,987円)となりました。

年初来では +1,588,065円(+15.8%)です!

(※ 源泉徴収あり、配当込み)

今週の「ごんべPF(日本株+投資信託)」は、先週からの上昇継続で引けました👍

指数(TOPIX)と同程度の戻りになっているので、今週は特に損切りも買い増しもしていません。

来月には9月配当を意識した動きも出てくると思うのですが、相場は金利に振られる展開になりそうなので動きにくいですね。

例年のように9月の暴落があれば、1~2銘柄ほど買いたい銘柄があるのでウォッチしています。

昨日のジャクソンホールのパウエル発言で、9月利下げが確定的となり円高が進んでいます。

このまま円高方向のトレンドになると日本の株価指数は上値追いをする可能性は低いと思うので、根本的に投資戦略を考えなおす必要がありますね🤔

個人的に「為替ヘッジ有り」への投資は考えていないので、円キャッシュ比率を上げることになりそうです!

報道のように「円キャリー取引」が解消されたのであれば、円高幅も限定的と考えられるので焦らず動きたいと思います。

日本では「円高」での投資先がほとんど無いので、なかなか難しい投資環境ですね。

(参考にしているストラジティストは「為替ヘッジ付きの金(ゴールド)」を勧めていました)

積立投資(海外株式)は継続しつつ、我慢の運用が続くのかな?

深めのリセッションが来ないことを願います😓

↓さて投資主体別の売買動向ですが、先週から外国人の買い越し継続ですね!

日本人の個人は売り越しなのですが・・・確かに買いの材料は少ないのよね😓

↓ロイターの(先物を含めた)記事を見ると、外国人は先物を売り越しですね!

日本人は2番底を予想している人が多いのかな?現物・先物ともに売り越しでした。

**********************

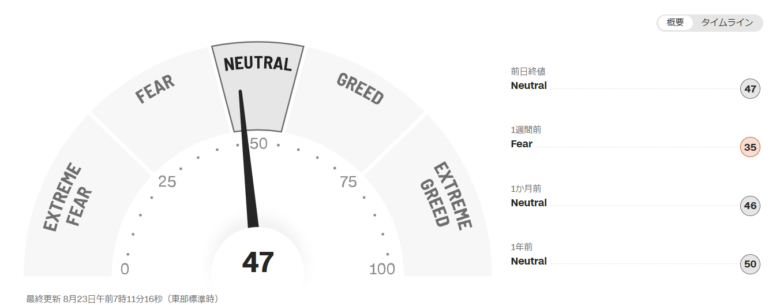

↓現状の「FEAR GREED INDEX」は、NEUTRALまで戻ってきました!

うーむ、日本のセンチメントとかなりギャップがあるように思います🤔

よく考えれば、中東の戦争(イラン VS イスラエル)懸念がだいぶ改善されたので指数がNEUTRALまで戻ったのかな。

日本の金利(利上げ)は相手にされていないようです😭

SBI証券@日本株

↓保有銘柄

【今週の売買】

・無し!

【今週の決算】

・無し!

【 IPO 】

全く当選しませんw

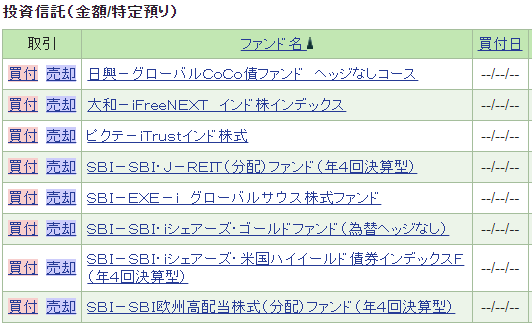

SBI証券@投資信託

【特定口座】↓

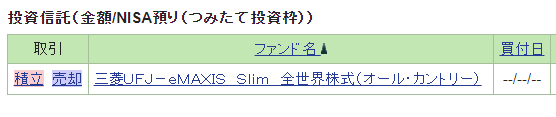

【NISA@つみたて投資枠】↓

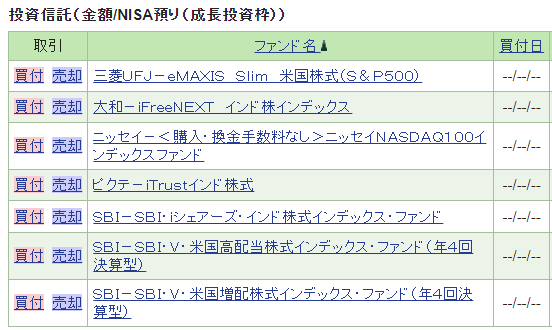

【NISA@成長投資枠】↓

上記のファンドを少額ですが「毎日積立」しています!

(NISA積立投資枠だけは「毎月積立10万円(MAX)」です)

マネックス証券@ 投資信託

マネックス証券では特定口座で「米国以外への投資」をクレカ積立しています。

債券(米ドル建て)&GOLD(金)

生(個別)債券は、長期(10年~)で考えると「米債の需要低下」の不安材料があります。

理由は「基軸通貨」としての地位が揺らぐ(つまり需要低下する)ことですが、米債券を代替する国債も無いので保有継続(償還まで保有予定)です。

他の通貨は分かりませんが「日本円:米ドル」で考えると、今後も日本の方が「経済成長率が低くて、財政状況が悪い」と思うので長期保有(10年~)を前提に「米ドル建て債券」に投資しています。

(希薄化した米債を買い支える日本!という構図が変わらないと思うのも米債投資の理由の一つ)

唯一代替になりえる「ユーロ債」の方が米債より利回りが低いのよね。

今後に国債の利回りが「ユーロ債 > 米債」になったら分散の観点から購入するかもしれん🤔

債券ETFは、米10年債利回りが4%以上になったら購入(買い増し)開始する予定でいますが・・・利下げしても債券利回りがあまり上昇しないかも?と思い始めた🤔

とりあえず米大統領選後の方向性を見てから動けるように、米債利子は「米ドルキャッシュ」のまま保有にしています。

現状は、円高になるリスクを考えると債券よりゴールドの方が良さそうかな?

*********************

金(ゴールド)は、サテライト資産として「PFに組み入れることを推奨する人」が増えています!

不確実性が高まっている昨今では、冷静に考えるとゴールドが一番安心できる資産かもしれん🤔

いろいろ調べたけど、GLDM(米ドル建て金ETF)の経費率(0.1%)が一番低いような👍

個人的には、ゴールドは「利子が付かない」のでシニア層のPFとしては魅力薄なのよね💦

(ゴールドは「積立投資」との相性が良いと思うので、コツコツと積立しています。)

インドの金(ゴールド)に対する税金が引き下げられる方針(15%→6%)↓が示されたみたいです。

↑上記動画の14:26~ インドの輸入関税引き下げの影響を考える

関税引き下げを説明されています!

うーん、インドの「金買い」が増えれば 金相場のレンジ切り上げになりそうですね!

独り言

8月に入ってから「日銀の利上げ」と「為替」についてのネットコメントを見ているのですが、「利上げ賛成」「円高歓迎」のコメントが多いことに驚いています。

確かに「株式投資等」をしていない限り、利上げして円高の方がメリットはあるのだが😓

銀行の金利も上昇するのでメリットと言われていますが・・・金利0.001% → 0.02%は100万円の預金で10円 →200円(税金引かれて約160円)だからメリットと呼べるレベルなのか疑問ですが。

※ 8月1日からメガバンクの普通預金 0.02% → 0.1% となるみたい・・・100万円の預金で1000円(税金引かれて約800円)

まぁ0.1%の金利があれば、少しは利子を感じるのでメリットと言えるのかな?知らんけど😏

そして金利が上昇すると言う事は、短プラ上昇で「住宅ローン」上昇のデメリットが結構厳しい人が多いような気がします。

今後に住宅購入する人は「固定金利」「変動金利」で悩むよね。

(個人的にはそれでも変動金利一択だと思うが・・・)

私は「利上げ」を否定している訳では無く、タイミングと日銀総裁の発言が今までと全く逆になったことが問題だと思っています。

今まで通り「経済データに基付いた」結果としての利上げなら歓迎できるのですが、現状の日本経済が過熱しているとは思えません😣

今回の日銀の「拙速な利上げ」で、今後の給料は上がらなくなるし、国の税収が下がるので税金が上がって可処分所得が下がるし、失われた30年が40年になると思うのですが・・・🤔

今年になって「日本のインフレ経済が継続するかも!」と思っていたのですが

7月末の日銀の利上げと植田総裁の発言で「こりゃデフレに戻るな!」と考え方が変わりました😏

正直、私の場合は老後に向けてデフレの方が生活しやすいので良いのですが、日本の未来を考えると「本当にデフレで良いの?」となります。

インフレも「コストプッシュ」ではダメで、「デマンドプル」になるまで頑張らないと・・・。

日本は「生産性労働人口」の低下で、今後も給料は上がる!という人が多いのですが、本当にそうなのか?

本来ならリタイアする年齢の高齢者が労働市場に残り続けるので、意外と労働人口減らないのでは?と思っています。

そして、生産性労働人口の低下は社会保障費用(主に医療費と年金)の膨張に繋がるので、給料上昇分以上に税金上昇で可処分所得は減るのでは?

実際にインフレの影響もあって実質賃金はマイナス継続していますし・・・

(今回プラスになったのはボーナスの影響なので一時的なのでは?)

うーん、自民党総裁選も「社会保障費」や「防衛」「エネルギー」とかを争点にしたら良いのに🤔