2025年の為替を考える🤔

こんにちは、ごんべ@2025年の為替を考える🤔です。

10年ぶりくらいでインフルエンザに罹患しました😭

今年はワクチン打っていないのもあるけど・・・やはりインフルはしんどいですね😓

さて、「ごんべ家」は外貨資産比率が高いので、為替についてはニュースをよく拾っています。

と言っても、本当に為替予想は当たらないので振り回されないように気を付けるのが難しいところですが・・・😓

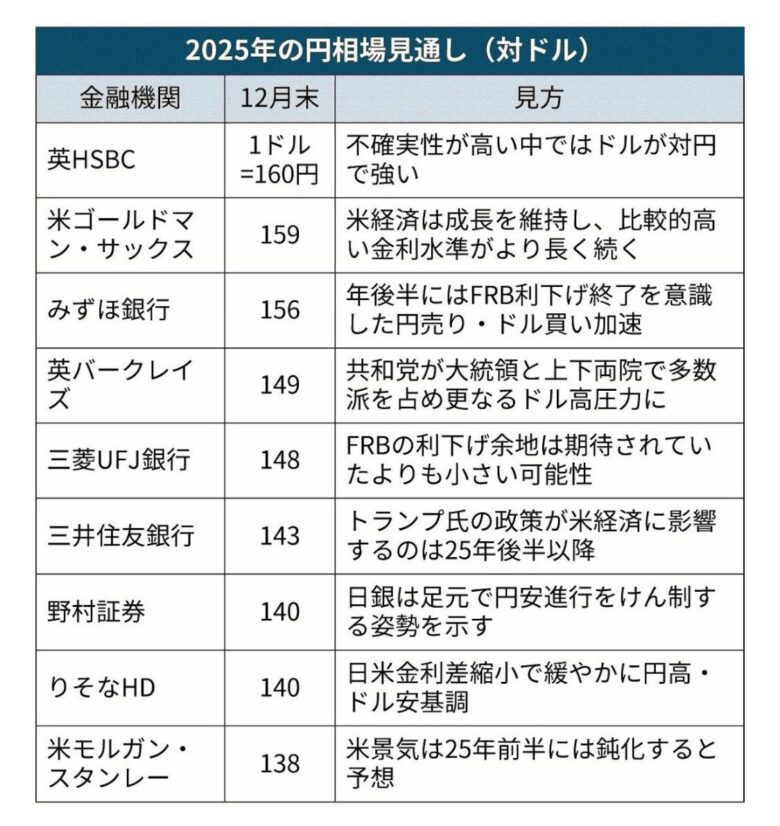

今年も日経新聞が年末に予想を記事↓にしていました!

どうみる市場の行方2025年(中)円、1ドル140~150円台大勢

https://www.nikkei.com/article/DGKKZO85375400Q4A211C2ENG000

2025年の円・ドル相場について、市場関係者の多くは1ドル=130円台を下回る円安・ドル高水準が続くとみる。トランプ次期米大統領の政策でインフレ圧力が残り、米国の利下げペース鈍化で日米の金利差が縮まりづらいと予想する。

*******************

例年、外資系は円安・国内系は円高を予想(願望?)しているのですが、今回は「みずほ銀行」が珍しく円安予想ですね!

(唐鎌氏の影響かな🧐)

そして、外資(モルガン)が一番円高を予想するという例年とは違った様相になっています。

正直、今年については不確定要素が多すぎて「分からない」というのが本音だと思いますw

「ごんべ家」としては、今年の夏場に向けて円高を予想していますが・・・水準はオーバーシュートで135円くらいかな?

とりあえず140~145円程度の円高までは想定内としています🤔

円高予想なので、NISA成長投資枠は金額を絞っています😓

(NISA積立投資枠はMAXで積立継続します!)

タイミング投資は「上手く出来ない」ことが多いですが、やはりシニア層の投資は時間軸が短いので

過去平均を参考に乖離が大きいときは慎重になります👍

そして、1月中旬までは円安を予想しているので、ドル資産比率50%になるようにもう少し(あと10%くらい)米株を売却予定でいます。

(年末から想定外に米株が弱いので、このまま売却しない可能性もあります🤔)

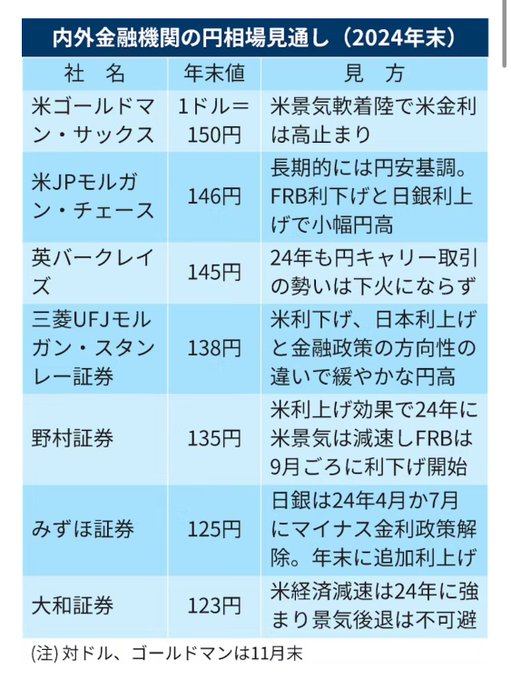

ちなみに日経新聞の昨年の予想は下表です!

↑上表を見てわかるように、国内勢は見事に外しています🤔

予想的中は「GS(ゴールドマンサックス)」ですね。

GSは佐々木融氏が転職してしまったのですが、コロナ禍以降のここ2~3年の為替予想は見事でした。

「ごんべ家」として「為替」は佐々木氏の意見を参考にしていたので、外貨資産比率75%程度のまま2024年末まで引っ張ったのですが、結果から考えると「正解」だったようです!

2025年の為替は?

では2025年の為替は?

正直、分からん(予想しても意味が無い)というのが正しいような・・・🤔

円高に行く要素もあるし、円安に行く要素もある、ということはドル円比率はニュートラル(つまり50%)にするのが年始の時点では正解だと思っています。

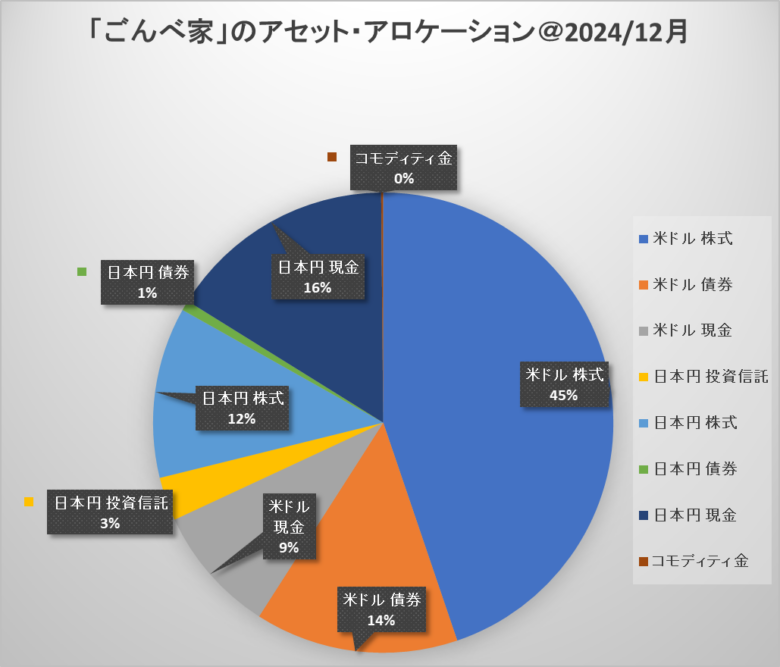

「ごんべ家」は昨年11月末くらいに総資産におけるドル資産比率を60%程度になるように米ドル株式を売却しました。

利確して得た「米ドル現金」の半分くらいを円転していますが、1月にもう少しの円安(159円)があると考えているので円転するのをペンディングしています。

(158.5円を超えるのが難しいかもしれないので、158円以上でもう少し円転しても良いかもしれん🧐)

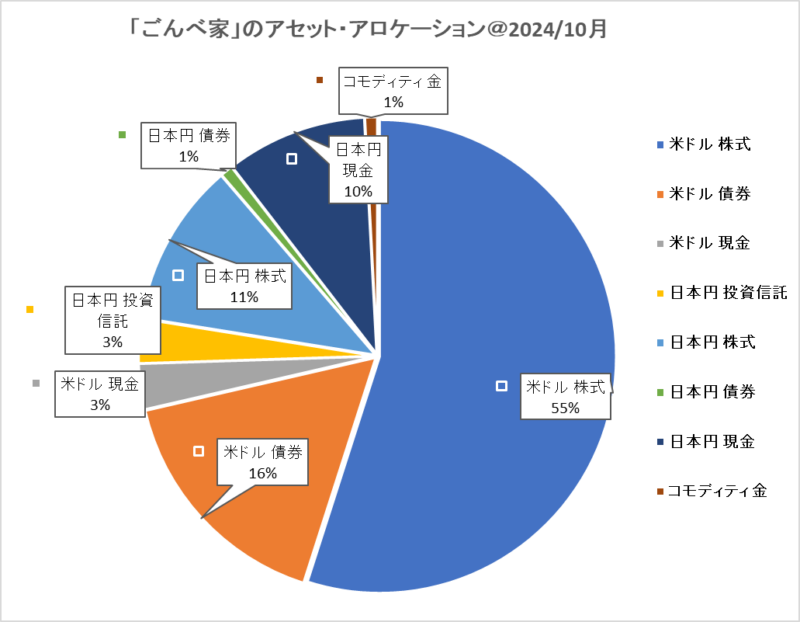

ちなみに「ごんべ家」のドル資産比率の変遷は下図↓になります!

↓昨年10月時末時点のアセットアロケーション(ドル資産比率74%)

↓11月に米ドル株を利確して円転途中ですが、円転完了するとドル資産比率63%になります!

↑ドル資産比率50%になるまで売却しなかったのは、年始の円安予想があるのですが・・・株価が結構下落しているので、これは外したかもしれんね😓

「ごんべ家」の2025年の投資は?

「ごんべ家」としての2025年の投資は、NISA(成長投資)枠を「分配金あり」で

「米国高配当(VYM)、米国増配(VIG)、全世界高配当(スマートベータ)」を積み立て継続予定でいますが為替を見ながら、円高になれば積立金額を増やす予定でいます🤔

(円高に対して5円単位を目途に積立額を増やす予定です👍)

長期でみれば「米株有利&円安予想」なのは変わりませんが、老後の生活までの時間軸も短くなってきたのでアセット・アロケーションの日本円資産比率を上げることを意識しています。

米株を推していることと少し矛盾する内容なのですが・・・やはりドル円資産比率は50%前後が良さそうに思えるのよね😒

(アセット比率が大きく動いたときはリバランスが重要だと思う)

いつでも強気予想のマネックス証券の広木氏が日経新聞の記事↓で米株に少し弱気だし🧐

https://www.nikkei.com/article/DGXZQOUB238D00T21C24A2000000/?n_cid=SNSTW005

イールドスプレッドがゼロ近傍ということは、すなわちリスクのある株式の期待リターンと、安全資産である国債の利回りが同じなのである。株式か国債かというアセットアロケーションの問題では、どう考えても無リスクの国債への投資が理にかなっている。

↑私もこの意見には同意で、S&P500のPER22倍でその逆数である株式益利回りは4.5%なのよね。

リスクフリーレートの米国債券の利回りと同等であれば、わざわざリスクとって株式買わなくても良いんじゃね?

と考えるのは当然だと思う。

米国株式の全てが割高という訳では無いので、PER高めの銘柄からPER低めの銘柄への資金移動が起きてもおかしくないかなと。

つまり「マグ7売り」→「バリュー株買い」を予想しているのだが・・・なぜかマグ7は強いのよね😱

今年の投資環境はなかなか難しいと思いますが、なるべく高値掴みをしないように購入することを心掛けたいです!