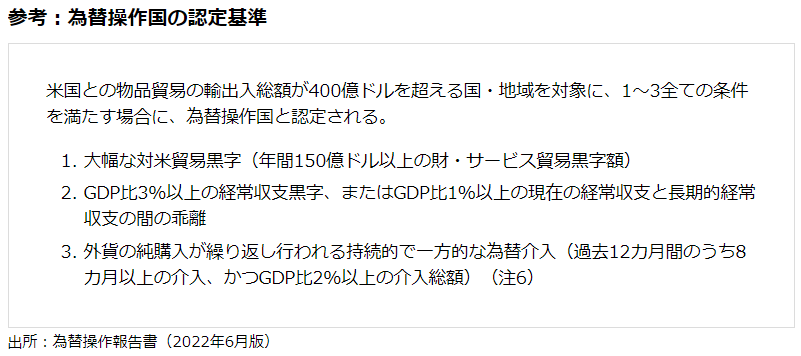

為替操作国の認定基準!

こんにちは、ごんべ@為替操作国の認定基準!です。

今までに意識したこと無かったのですが、「為替操作国の認定基準」というものがあるようです!

https://www.jetro.go.jp/biz/areareports/2022/12f40b9fade3bf0b.html

上記の中で3番を考えてみると、

・日本の2023年のGDPは591兆円です。

1%で5.9兆円なので、2%で11.8兆円程度になります。

今回の介入は5~5.5兆円なので、およそ半分を使ったと考えられます!

つまり、為替操作国認定を避けるには同規模の為替介入は「あと1回」しか出来ないと考えられるのよ😰

※2024年5月3日 加筆して訂正します!

上記の介入は「自国通貨売り、米ドル買い」の介入ケースに該当するようで、「自国通貨買い、米ドル売り」の介入の場合は該当しないようです!

ということは、まだまだ介入するのは可能ですね!

勿論、米国債を売ってドル資金を捻出することもできますが・・・これは米国が許可しない!と思う。

となると、次の介入が入ったところで「打ち止め」と見る機関が買いに来る可能性があるかなと。。。

次のFOMC(5月2日)で利下げが無い場合、さすがに日銀が利上げしないと手詰まりのような気がします。

逆に言えば、次のFOMCで利下げが無い場合は「日銀が利上げする可能性が高い!」と言い換えることが出来るかもしれん!

という訳で、不動産セクターに偏重している「ごんべPF」の銘柄入れ替えを真剣に検討しないと駄目ですね🤔

日銀が利上げをした場合の「ごんべPF」への影響

「ごんべPF」は不動産セクターに特化しているので、日銀が利上げすると影響は大きいです!

勿論、利上げ幅によりますが・・・過去には「利上げ観測」だけで「ごんべPF」は大幅下落しているので、実際に利上げがあった場合にはそれなりの株価下落が予想されます。

(※ 何度か書いていますが、利上げしても「実質金利」がマイナスであれば緩和継続なので不動産セクターにはプラスなのだが・・・w)

ごんべPFの不動産株で「株主優待目的」の銘柄↓については、株主優待の改悪が無い限り「保有継続」で考えています。

・8934:サンフロンティア不動産

・3244:サムティ

他の不動産株で株主優待がある銘柄については、「優待内容や使い勝手」が劣るので残念ながら売却も検討かなぁ。。。

(旧NISA口座で保有している銘柄が悩むところなのよね🤔)

まぁ金利が上昇したら「借入金が多い銘柄」は業績悪化するので、不動産の他にも「空運・鉄道関連」も厳しいのよね。

業績が「金利上昇>インバウンド」になるのか?「金利上昇<インバウンド」になるのか?

いまいち分かりません。

そもそも鉄道株などは、金利上昇したら「値上げ(申請)」したら良いだけのように思うのですが・・・駄目なのかな?

そもそも、金利上昇で業績上がる銘柄なんて「金融(銀行・保険)」以外にほとんど無いような🤔

(金利上昇≒円高と考えて「円高メリット株」で考えると それなりにあるのですが・・・)

リース銘柄も「利上げ」でリース料金を上げることができれば業績上がるけど、国内は不景気なので「価格転嫁」できるのかな?

という疑問があります!

利上げ幅しだいですが、とりあえず一番確実な銀行株(三菱UFJ、山口FG、福岡FG、等)の購入検討します!

年内に1ドル=170円?

↓為替の状況については、佐々木氏の解説が腑に落ちます!

***************

今の日本の状況は「円安 VS 日銀利上げ」なのですが、庶民にとっては「どちらになっても地獄」みたいです😱

個人的には「ドル建て資産」でヘッジしているので、円安の方が被害が少ないので助かります!

逆に円高になるまで日銀が利上げしたら「株価暴落+景気低迷+住宅ローン地獄」で被害大きいと思うのですが・・・どうなんだろ🤔

(私も変動金利の住宅ローン上昇で「政治的に無理」だと思っています!)

しかし、ドル/円は170円くらいまで本当に行きそうですね。

実需の新NISAが後押しになって「投機筋が狙ってくる」のは、私も同じことを考えていました。

「ごんべ家」の資産は「ドル建て資産」が約75%くらいなので、加速度的な円安にも耐えられます👍(むしろ歓迎です🫠)

もし加速度的な円高になったら・・・働くことになりそうですw