新NISA枠で何を買う?「インド株式ファンド」はどうする?

こんにちは、ごんべ@新NISA枠で何を買う?です。

新NISA開始まで約1カ月(積立予約は今週から?)となり、どのファンドを購入しようか🤔

そろそろ絞り込みしていこうと思います。

基本的な考え方は下記になります。

・積立投資枠:全世界株(オールカントリー)

・成長投資枠:米国(SP500)、インド(株式)、暴落時に日本(株式)

※以前に考えていた「最速MAXでカンスト投資」は止めにして、状況を見ながらコツコツと投資することにしました。

証券会社は、いろいろと迷ったのですが「SBI証券」で継続することにしました。

新NISAでは「損益通算」が無いので、SBI証券に拘る必要は無いのですが・・・現状では投資環境が一番良いので移行する必要が無いという判断です🤔

※ 途中で「マネックス証券」に変更する可能性はあるかもしれん!

たぶんドコモは銀行業にも手を出すと思うので「証券・銀行・クレカ」と揃ったところで比較検討しよう。

現状は尻つぼみになっているがマネックス証券とイオンとの連携もどうなるのか?気になります。

積立投資枠について

積立投資枠は「全世界株」への投資で良いかな。

基本的に成長投資枠は「長期保有(売却しない)」を前提に考えるので、新興国も含まれる「オールカントリー」が最適と思う。

今後も「世界経済は成長する」と思っているのであれば、全世界株への積立投資は「負けない投資」になると考えます!

さて、投資するファンド名(商品名)ですが

・三菱UFJアセットマネジメント株式会社の「eMAXIS Slim 全世界株式(オール・カントリー)」

上記で考えています。

「全世界株ファンド」は他のAM会社も出していますが、信託報酬は既に下がり切っていると思うので正直どこでも良いレベルw

(「全世界株」と「S&P500」については、一定期間経過後に「手数料UP」していくのでは?と予想しています。)

あえて言えば「純資産総額が多い」ので手数料に対する競争力があるのと、今後も資金が集まる人気ファンドだと思うからです。

成長投資枠について

成長投資枠については「米国・インド・日本」への投資を考えています。

・「米国への投資」

米国への投資は「S&P500」と「NASDAQ100」で考えています。

投資するファンド名(商品名)ですが

・三菱UFJアセットマネジメント株式会社の「eMAXIS Slim 米国株式(S&P500)」

・ニッセイアセットマネジメント株式会社の「ニッセイNASDAQ100インデックスファンド」

上記で考えています。

とりあえず「S&P500」と「NASDAQ」の信託報酬(手数料)の安いところを買う予定。

※ 三菱UFJAMのeMAXIS SlimシリーズでNASDAQが無いのは何故?

・「日本への投資」

日本への投資は「株価の暴落時に個別株(大型株で配当が高めの銘柄)」で考えています。

その時(暴落時)になってみないと分からないけど「通信(NTT)」や「鉄道(JR系)」が候補になるかな・・・。

やはりアラフィフという年齢から「配当金」は嬉しいので個別株投資をしたいところですが、出来れば不況時に購入したいので「今」じゃなくても良いかなw

(NTTは購入単価が低いので「毎月100株」ずつ購入していくのが良いかもしれん)

暴落のタイミングを考えるのは面倒なので、前回ブログで書いた「SBI日本高配当株式(分配)ファンド(年4回決算型)」

へ積立投資でも良いかもしれん。(配当金ありで信託報酬が低いので選択肢に入っています!)

・「インドへの投資」

インドへの投資は現在進行で悩み中ですw

投資するファンド名(商品名)ですが

・SBIアセットマネジメント株式会社「SBI・iシェアーズ・インド株式インデックス・ファンド」

・ピクテ・ジャパン株式会社の「iTrustインド株式」

上記で考えています。

先進国なら「インデックス投資」が良いと思うのですが、インドのような発展途上国は「アクティブ投資」の方が良いのでは?

と思っているで、敢えてアクティブファンドの「ピクテのiTrustインド株式」も選択肢に入れてます!

投資対象の指数がそれぞれ「SENSEX」と「NIFTY」と違うので、投資金額を半分ずつで両方に投資でも良いのかな?

※ インド株ファンドの本命で考えていた、大和アセットマネジメント株式会社の「iFreeNEXT インド株インデックス」は 新NISA枠の対象では無いので買えません!

「iFreeNEXT インド株インデックス」は現物ではなく先物により運用されているので、この運用方法が「デリバティブ取引を用いた一定の投資信託等」に該当して、新NISA対象銘柄から除外されているのかな?

新NISA以外の特定口座で、大和アセットマネジメント株式会社の「iFreeNEXT インド株インデックス」は積立投資したいと思います!

(とりあえずインドの税金の制度が変更されない限り、課税されない「iFreeNEXT インド株インデックス」が有利だと思うので)

新興国への投資について

今後10年であれば 「先進国 > 新興国」 かなぁ?と思いますが、今後20~30年となると「先進国 < 新興国」になる可能性もあると思います。

つまり「出口戦略」がどれくらい先なのか?で「投資対象&投資比率」が変わるのよね!

アラフィフの私の場合、出口戦略は10~15年程度で見ているので「先進国優位」の投資になります。

※ 10~15年後には「株式 → 債券(短期債)」へ資金移動すると思います。

私は新興国として「インド推し」なのですが、実際にはどの国が伸びるのかは分かりません。

そして「先進国の高齢化」によって、意外と早く「新興国全体が伸びる時代」が訪れるかもしれません。

中国は「一人っ子政策」の影響で急速な高齢化に見舞われるので「中国抜きのファンド」が望ましいです。

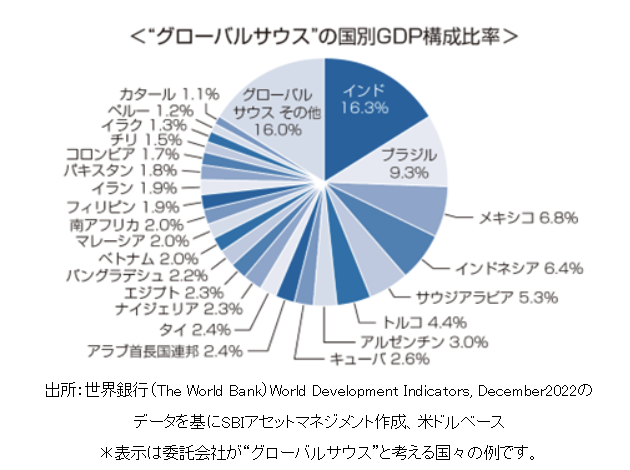

具体的には「グローバルサウス」が20~30年後の主役の可能性が高そう。

いろいろとファンドを調べたのですが、

・EXE-i グローバルサウス株式ファンド

上記ファンドが良いかなと思いました!

※現状は信託報酬が高いので、見送っていますが・・・🤔

ちなみに「グローバルサウス」と呼ばれている国別GDPは↓下図になります。

乱暴な書き方かもしれんが「生産性人口」の多い順に投資していけば良いのかもしれん🤔

独り言

もし私が20~30代であれば、新NISA枠はあまり迷うことなく「税の繰り延べ効果」がある「無配当の投資信託(外国株式)」に全額投資します!

判断を難しくしているのは「年齢」で、アラフィフの私は「運用時間が短い」ので税の繰り延べ効果のメリットは薄いです。

そして老後の生活費に「配当金」が加算されるのは嬉しいので、個別株が選択肢になるわけですが・・・。

株式投資歴が長いと「何度も暴落を経験している」わけで、投資はタイミングが重要だと痛感しています。

これが米国のように「何度暴落があっても株価は右肩上がり」であれば違うのですが、残念ながら日本は違うのよね😰

新NISA枠は「損益通算」出来ないので、個別株も「買ったら放置プレイ」になるわけで。

それなら前回のブログで書いた「SBI日本高配当株式(分配)ファンド(年4回決算型)」がファンド内でリバランス等をしてくれるなら、新NISA枠での「日本株投資」の最適解かもしれん!と思ってみたり🤔

※ 新NISA枠は夫婦で3600万円(うち成長投資枠は2400万円)なので、配当金のパフォーマンスが多少劣後しようと誤差の範囲で、投資信託(信託報酬0.099%)で「ほったらかし投資」が出来るのは私にとっては魅力なのよ!

最近は、私の中で日本株投資にかける時間が少なくなっています。

以前なら決算発表時にそれなりの数の決算短信を確認していたのですが、今回は決算短信を確認したのは「保有銘柄+数銘柄」くらいになりました。

「ごんべ家」のアセット・アロケーションでは「日本株」比率は低いので、頑張ってもパフォーマンスがあまり変わらんのよ😓

とりあえず旬の新NISAの投資枠について調べることに力を入れます。

最近、お気に入り?の言葉で「コスパ」「タイパ」「マネパ」がありますw

投資も「コスパ」「タイパ」「マネパ」が重要だと思うようになりました。

アラフィフになって特に「タイパ(タイムパフォーマンス)」が重要だなと感じることが多いです。

少しくらい 収益パフォーマンスが下がっても「指数への投資」もしくは「超大型株への投資」の方が「時間当たりのパフォーマンス」で考えると高いのよね。

そして資産が増えてくると「アセット・アロケーション」や「リバランス」にかける時間を増やす方が効率が良いですね!