ごんべ家のアセット・アロケーションの変遷

こんにちは、ごんべ@アセット・アロケーションの変遷!です。

明けましておめでとうございます🎌

昨年の「ごんべPF」の資産運用パフォーマンスは20%超えだったので満足です👍

※「ごんべ家(夫婦合算)」としてのパフォーマンスは、米個別株がイマイチだったけど為替を含めてトントンでした😓

私(ごんべ)がアセット・アロケーションを意識したのは 2022年くらい?からで、資産額が少ない内は「資産運用 ≒ 株式投資」と考えていたし、そもそも「資産防衛」の意識は無かったですね😣

新NISAが始まるまでは「短期~中期投資」がメインだったので、そろそろ分散投資が必要かな?というレベルでした。

しかし 2023年に新NISAの発表があって「複利の効果」を意識するようになり、結果として「ごんべ家」の運用方針を長期投資に変更したためアセット・アロケーションの重要性を考えるようになりました🤔

今までの「ごんべ家(夫婦合算)」アセット・アロケーションの変遷を備忘録も兼ねて纏めてみます!

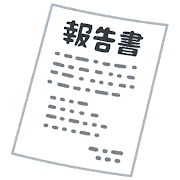

2021年のアセット・アロケーション

↑ 見て分かるようにアセット・アロケーションという意識はありませんw

コロナ禍以降に妻口座で「米国株の積立投資」を始めました!

※米国との金利差が縮小しても円高にならなかったので、通貨分散という観点で米国株への投資した面もあります!

まだまだ現金比率が高いのですが、少しづつリスク資産(米株)に移行中させることを意識しました!

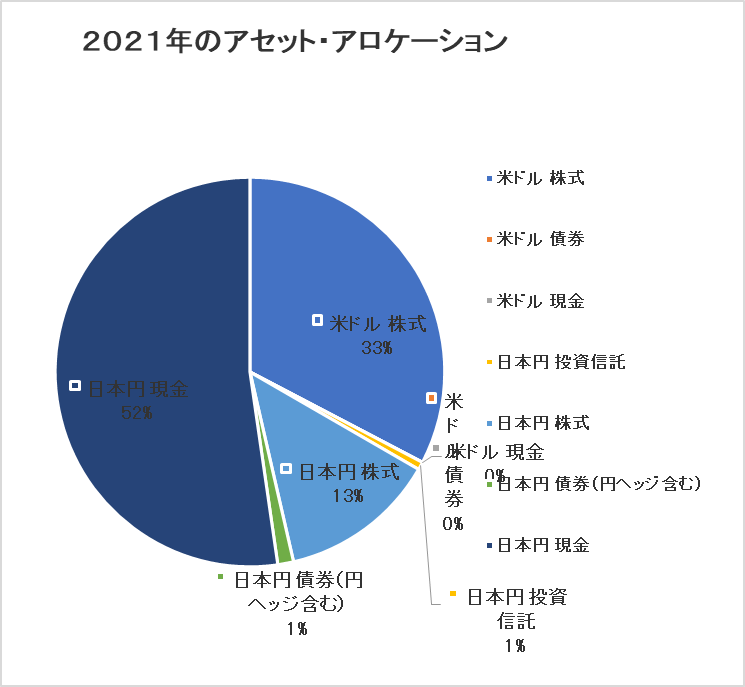

2022年のアセット・アロケーション

↑ 見て分かるように前年(2021年)から大きく変わりましたw

「米ドル建て債券」を購入して、通貨(ドル・円)分散でドル建て資産50%位にしたのは大きな変化です。

現金比率が少し下がって、やっと「アセット・アロケーション」と呼べる状態になりました😓

少額ですが クレカ積立(投資信託)を3証券(楽天・SBI・マネックス)で開始しました!

資産運用で「配当+利子(クーポン)」というインカム所得に焦点を変えたことは大きな変化点です。

やはり50歳を過ぎると「追加資金が投入できる期間」を現実的に認識するため「守りの資産運用」になることを実感しました!

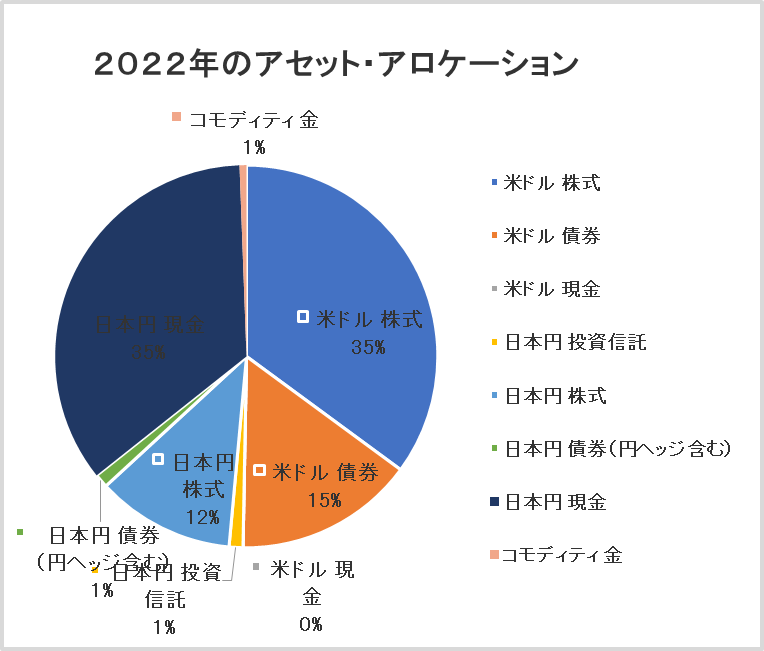

2023年のアセット・アロケーション

↑ 2023年は各アセットの買い増し(日本株以外)たので 現金比率がかなり下がりました!

プレスティアの「ゴールドステータス」維持のため、米ドル定期預金を始めたのが変化点です🤔

「妻口座の米株式」の保有資産が「円安&株価上昇」によりアセット比率が無視(放置?)できない割合になりました😓

来年(2024年)からは新NISAが始まるので、適宜リバランスをしながらNISA枠で「投資信託」を購入していく事にしました!

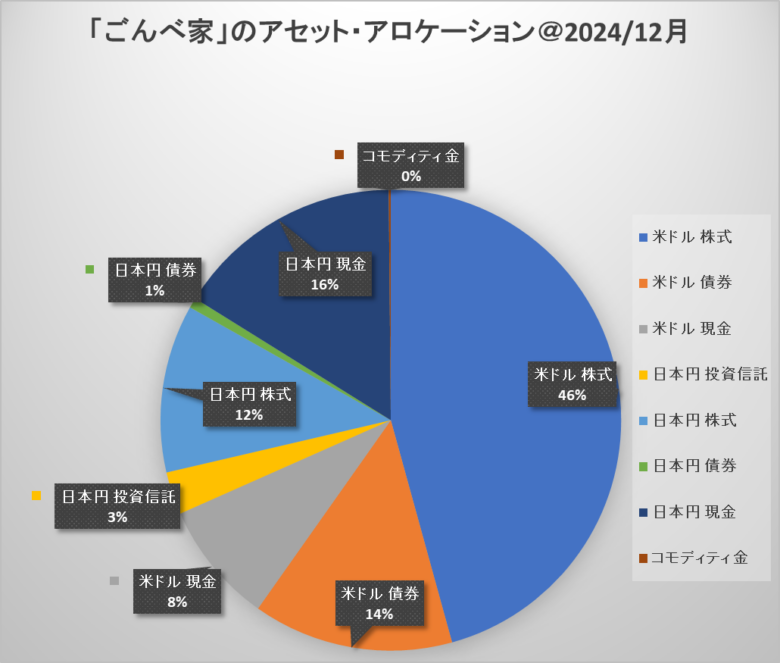

2024年のアセット・アロケーション

↑ 2024年は前年から大きな変更点はありません。

※ リバランスとして米国株を一部売却しています。

新NISAが始まって「投資信託」を購入する予定だったのですが、成長投資枠では一部「日本株」を購入しました!

米ドル建て比率が高すぎるのを問題だと認識していたが、円高になるとも思えなかったので結果として放置が続きましたw

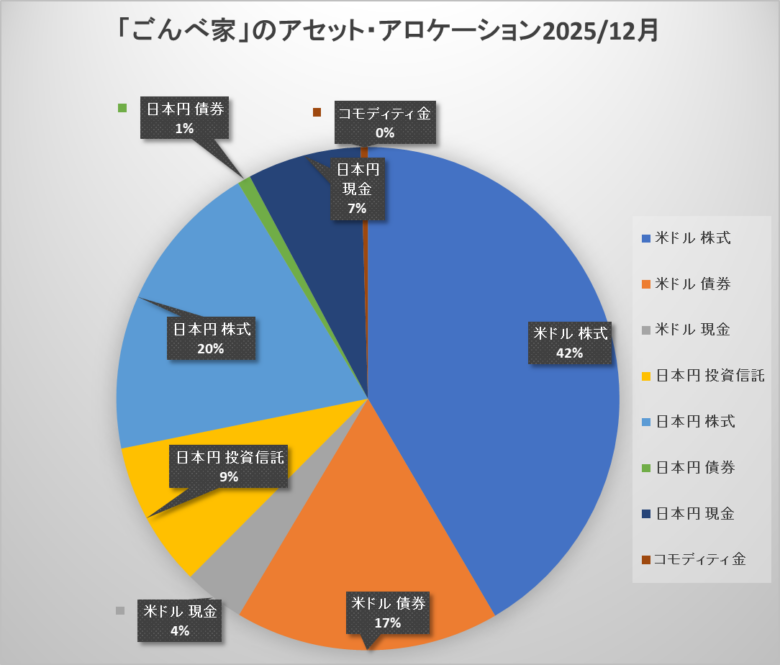

2025年のアセット・アロケーション

↑ 2025年は前年から大きな変更点はありません。

※ リバランスとして米国株を一部売却しています。

コツコツとリバランス(米ドル株式を売却 → 投資信託を購入)を実行中です。

目標にしているアセット・アロケーションに向けて、今後3~4年かけてリバランス予定!

※ 2026年のNISA枠(投資信託)は、今までと同じで下記ファンドに投資していく予定です!

| ファンド名 |

| eMAXIS Slim 全世界株式(オール・カントリー) |

| eMAXIS Slim 米国株式(S&P500) |

| SBI全世界高配当株式ファンド(年4回決算型) |

| SBI・V・米国高配当株式インデックス・ファンド(年4回決算型) |

| SBI・V・米国増配株式インデックス・ファンド(年4回決算型) |

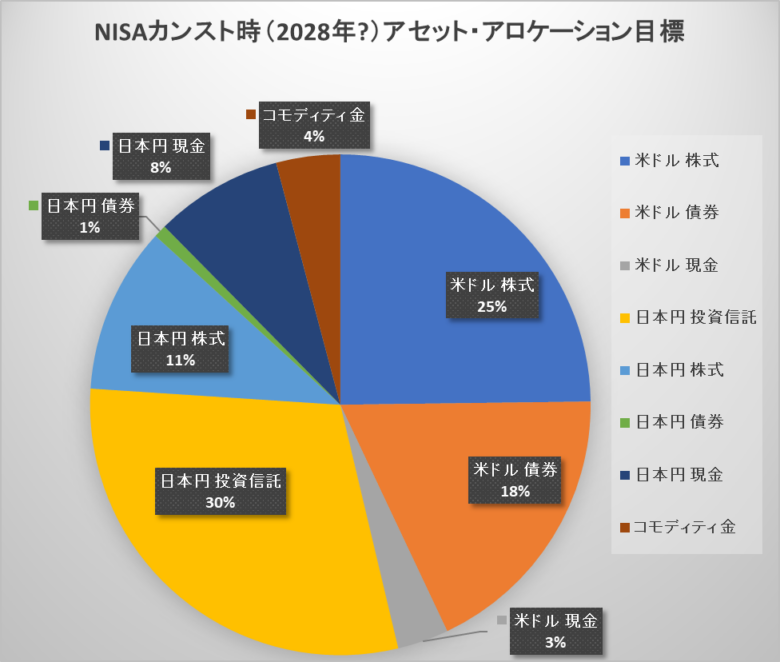

NISAカンスト時(2028年?)のアセット・アロケーション目標!

↑ NISAカンスト時(2028年?)のアセット・アロケーション目標になります!

日本株と投資信託の比率については、もう少し日本株比率を増やすかもしれません!

基本的にドル円の資産比率は50%程度になるように考えていますが、その時の為替と日本経済次第でアセット比率は流動的です😏

ちょっと予想外だったのは「米国の遺産税」の適用範囲です。

あまり意識する必要は無いのかもしれませんが、長期的には「米国個別株 → 投資信託(米国株)」へ資産移動の予定です。

※ 投資信託も含めて、売却時に強制的に日本円になる商品は日本円としてセクター分類しています!

悩んでいるのは、実質的な「米国への投資比率」が75%程度になる事ですね🤔

「年齢・資産額」的にリスクを抑えたいという気持ちはあるのですが、日本円での投資先に魅力的なものが見当たらないというジレンマ!

直近で日本国債(15~20年)の市場金利が3%程度なので、資産防衛で考えれば償還保有の前提で購入しても良い水準なのですが市場に出ている既発債は利率が低い(1%以下)のしかないのよね😭

日銀は超長期債の発行比率を下げる方針なので、今後も高利率の既発債がネット証券の市場に出回るとは考えにくいかなと🤔

※ 1月2日 16時 追記:SBI証券で日本国債の既発債で残存約20年で利率2.7%(利回り2.745%)がありました!

独り言

私(ごんべ)は長期的(10年後~)には円安を予想しています。

前提条件として、貿易赤字が拡大(原油、デジタル赤字)するだろうと考えているからなのですが

貿易で稼げなくなってくる時代も近いのかな?と考えさせられるニュース↓がありました!

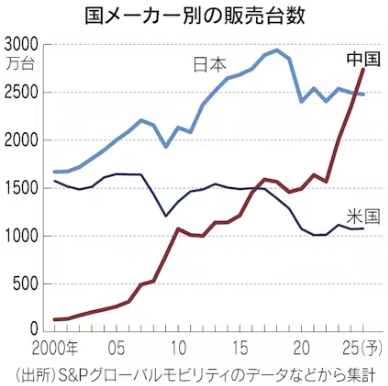

中国車が25年の世界販売首位に、日本抜く 低価格EVで摩擦強まる

https://www.nikkei.com/article/DGXZQOUC17CYC0X11C25A2000000

2025年新車販売で中国車メーカーの世界販売台数が初の首位になる。米国を抜き20年以上首位だった日本車は2位になる。中国は自動車輸出が既に首位で自動車大国としての地位を確立する。

うーん、予想より早く中国車に抜かれましたね。

これはちょっと不味いかもしれん😰

例えば、日本では韓国車なんて恥ずかしくて乗れませんが、世界的には売れているのよね。

同様に中国車が日本で売れる可能性はほとんどありませんが、世界的にはシェアが伸びていく可能性が高そう🤔

まぁ日本の衰退スピードは緩やかだと思いますが、世界で稼げる産業(企業)が増えないと下降トレンドは変わらないでしょうね。

海底資源のレアアース採掘で収益の目途が立てば、未来が開けるかもしれませんが・・・

残念ながら今のところ長期的な円安予想を覆すほどの未来は見えていません😱