勘違い?が判明する😭😭😭

こんにちは、ごんべ@勘違いしていた事!です。

いやー、「投資信託」と「ETF」の記事関係で盛大に勘違いしていた事が判明しました😱

3連休なので本日も 生成AI(Gemini)を使って遊んでいました!

VTとオルカンを比較していたのですが、下記の回答がありました🧐

結論から申し上げますと、オルカン(投資信託)の場合、ファンド内での再投資時に米国の源泉徴収税(10%)は最終的に全額取り戻され、理論上は税引き前とほぼ変わらないリターンで再投資されます。

一方、VT(ETF)の場合、配当金が投資家のNISA口座に直接支払われるため、この米国源泉徴収税(10%)が取り戻せないまま確定してしまい、その分だけ再投資される金額が少なくなります。

これが、NISA口座でVTがオルカンよりも不利になる最大の理由です。

ん?源泉徴収税を全額取り戻す???

↓ NISA口座では外国配当を税額控除で取り返せなかったと記憶しているのだが・・・

何か変更があったのかな???

AIに もう少し突っ込んで聞いてみたところ、回答は下記↓になりました🤔

投資信託とETFの税制メカニズムの違い

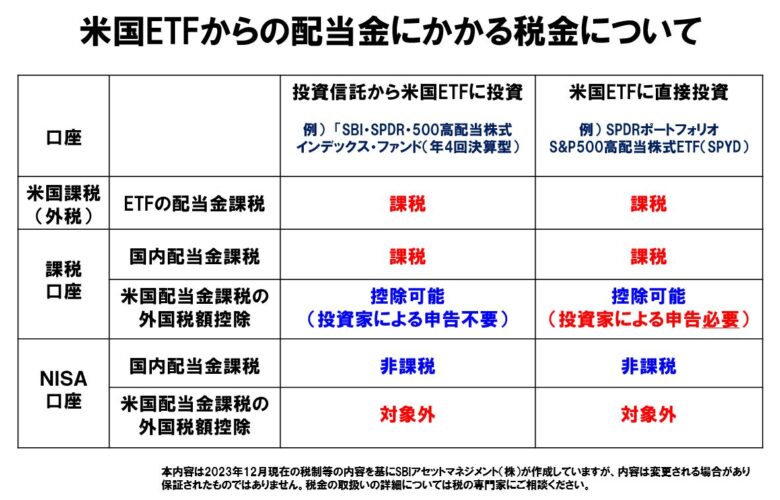

オルカン(投資信託)とVT(ETF)の税金処理の違いは、**「誰が」**外国税額控除を適用できるか、という点にあります。

1. オルカン(投資信託)の仕組み:ファンドが税金を取り戻す

オルカンは、日本の運用会社(三菱UFJアセットマネジメントなど)が設立した日本のファンドです。このファンドが、投資対象である外国株(米国株など)から配当を受け取る際、米国で10%の源泉徴収税を引かれます。

しかし、日本のファンドは法人として、この引かれた税金に対して日本の税務署に**「外国税額控除」**を申請し、引かれた税金の大部分をファンド内に取り戻します。

- 税金が戻る→取り戻された後の高いリターンがそのまま再投資されます。

- 結果、投資家から見ると、税引き前とほぼ変わらない高い効率で再投資が行われます。

2. VT(ETF)の仕組み:投資家が税金を取り戻せない

VTは米国籍のETFです。VTが配当を支払う際、米国で10%が源泉徴収され、その残りが**直接、投資家個人のNISA口座(非課税口座)**に送金されます。

- NISA口座は非課税の優遇口座ですが、「外国税額控除」(税金を二重で取られないようにするための仕組み)は適用できません。

- 一度引かれた米国の源泉徴収税10%は、誰にも取り戻されない**「失われたコスト」**として確定します。

*************************

えーと、マジっすか😱

なんで前回のAIでの検討は指摘されなかったのだろうか?🧐

ん、そういえば先日の「ETF」と「投資信託」の比較検討は「Copilot」でしていて、今回は「Gemini(高速モード)」でしています。

という事は・・・ダメじゃんCopilot 😱 w、つまり検討(シミュレーション)結果は違ってきますね😖

でも Copilot がダメというより Gemini が素晴らしいと言うべきなのかも🤔

確かにマイクロソフトはOpenAIに投資していた関係で生成AIがダメなのよね。

(そのOpenAIも雲行きが怪しくなってきたと思うのだが・・・🤔 でもMSが上手いのはアンソロピックにも投資開始したところ)

CopilotはPCにショートカットがあって使いやすいので今まで利用していたのですが、これからは Gemini に切り替えます👍

とりあえず「オルカン」と「VT」で100万円投資して10年後のパフォーマンスを聞いてみた↓

100万円投資した場合の10年後のパフォーマンス差

前提となる条件(年間のコスト差が 0.16%)に基づき、10年間保有した場合のパフォーマンス差を試算します。

試算前提

| 項目 | eMAXIS Slim 全世界株式(オルカン) | VT(ETF) |

| 初期投資額 | 100万円 | 100万円 |

| 投資期間 | 10年間 | 10年間 |

| 年間グロスリターン(運用成果) | 5.00% | 5.00% |

| 年間総コスト率(※) | 0.0925% | 0.25% |

(※)VTは配当課税 0.18% を含む、オルカンは投信マイレージ 0.0175% を含む。

| 項目 | オルカン(eMAXIS Slim) | VT(ETF) |

| 年間実質リターン | 5.00% – 0.0925% = 4.9075% | 5.00% – 0.25% = 4.75% |

| 10年後の資産総額(理論値) | 約 1,613,970円 | 約 1,600,670円 |

| 10年後のパフォーマンス差 | 約 13,300円 (オルカンが有利) |

この試算結果から、100万円の投資に対して約13,300円の差が生まれることが分かります。これは、年間わずか約 0.16% のコスト差が10年間の複利効果によって生み出した差額です。

長期投資においては、この税制上の効率差が大きな影響を与えるため、NISA口座ではVTのような分配型ETFよりも、オルカン(非分配型投資信託)の方がコスト効率に優れていると評価されます。

******************

あー、そういえば新NISAが始まるときに 米国の「2重課税」について色々と調べた結果で「投資信託」へ投資したのを思い出したw

とは言え「10年で1.3%(約13,300円)の差」なら正直 誤差の範囲なのでどっちでも良いかもね🤔

(今後に信託報酬や投信マイレージが変わる可能性もあるので、投資信託とETFで利便性を比較した方が合理的かもしれん)

現状で、老後に金融所得(定期的なのが望ましい)が欲しいのであれば、「投資信託で定期売却」と「ETFで配当金」の選択肢になった場合、コスト差から見ると「投資信託で定期売却」が有利になります😓

ちなみに「投資信託だと外国税控除が出来て、ETFだと出来ないのは何で?」と質問した回答が下記↓でした🧐

・投資信託の場合、税金を取り戻すのは投資家個人ではなく、ファンドそのもの(法人格を持つ運用会社)であるため、NISA口座の制約を受けずに外国税額控除が適用され、税制効率が高く保たれます。

・ETFの場合、税金を引かれた配当が投資家個人のNISA口座に直接入金されるため、日本の税制のルール上、外国税額控除が適用できず、米国の源泉徴収税(10%)は最終的なコストとして確定してしまいます。

↑ ですって、奥さん知ってましたかw

私は全く知りませんでした🤣🤣🤣

うーむ、上記のように説明されても何となく 分かったような、分からないようなw

要は「個人」だと外国税額控除は出来ないけど、「法人」だと出来るという理解で良いのかな🤔

ちょっと頭がこんがらがってきたので、過去動画↓で確認してみた!

↑ 「NISA口座は残念ながら外国税のこの10%は取られたままになります」と言ってるような🤔

再度Geminiにこの動画のURLを載せて聞いてみた回答が下記↓です!

**********************

ご指摘の通り、動画の該当箇所(約〜[00:16:52])で、SBIグローバルアセットマネジメントの朝倉社長は以下のように発言されています。

「NISA口座は残念ながら外国税のこの10%は取られたままになります」「直接海外のETFを買う場合とこの投資信託を買う場合は同じなので、このNISA口座に関しての税金は実はこのETFと投資信託は優劣がない」

これは、これまでご説明した日本の投資信託の税制効率(ファンドが外国税額控除を適用する)という一般的な原則とは明確に矛盾しています。

なぜ朝倉社長は「優劣がない」と説明したのか?

可能性①:分配金を受け取る場合の複雑な計算の簡略化

このファンドは「年4回決算型」で、分配金を受け取るニーズが高いファンドです。

- ETF(VYM):配当の10%は確実に失われ、残り90%がNISA口座に入る。

- ファンド(SBI・S):配当の10%はファンドが取り戻すが、分配金計算のプロセスや、個別元本に応じた課税調整の複雑さが関わるため、**「最終的な投資家の手取りベースで見た場合、手間やコストを総合すると、ETFと大きな優劣差はない」**という趣旨で説明された可能性があります。

- ※ただし、税金がファンド内に戻っている事実は変わりません。

可能性②:税制上の専門的な解釈

ごく稀に、投資対象がさらに別のETF(ファンド・オブ・ファンズ型)である場合、税法の適用について専門的な解釈や当局の判断により、外国税額控除の適用対象範囲が限定されるケースが理論上存在します。しかし、これも一般的なS&P500や全世界株式ファンドが効率性を維持していることを考えると、この高配当ファンドだけが適用できないというのは極めて例外的なケースであり、公的にアナウンスされるべき重要な情報です。

結論:「ファンドが取り戻している」が正しい可能性が極めて高い

一般的な税制原則および投資信託の仕組みから判断すると、SBI・S・米国高配当株式ファンドは、ファンド内(法人として)で外国税額控除を適用し、米国税(10%)を取り戻している可能性が極めて高いと考えられます。

もしファンドがこの控除を適用できていない場合、それは運用報告書に「外国税額控除」の項目がない、または控除額が0円であるという形で現れます。

朝倉社長の発言は、NISA口座で直接ETFを購入した場合と比べて、「投資家個人が税金を取り戻すという観点では優劣がない(どちらも個人では取り戻せない)」、または**「トータルコストや手間暇を考慮すると実質的に大差ない」という趣旨での比喩的または簡略的な表現**である可能性が高いです。

この矛盾を完全に解消するためには、最新の「交付運用報告書」に記載されている「ファンドの費用明細」を確認し、「外国所得税額」と「外国税額控除適用額」の具体的な数字を照らし合わせる必要があります。

*******************

↑ ここまで来たら調べたると思い SBIGAMのHPで「交付運用報告書」を探して「外国所得税額」と「外国税額控除適用額」の欄を探したけど見つかりませんでした😭

この後もAIとダラダラと質問・回答を繰り返して、最終的なAIの回答が下記↓

*************************

「このファンドが市場に存在し、販売されているという事実自体が、ファンドが税金を取り戻す仕組み(外国税額控除)を利用していることの間接的な証明となります。

朝倉社長の発言は、前述の通り、「個人」が税金を取り戻せないことや、分配型ファンドの手間暇や複利効率を考慮した上での「実質的な優劣がない」というニュアンスでの説明である可能性が極めて高いです。」

*************************

という回答になりました!

「VYM」と「SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)」の過去1年間のパフォーマンスを比べたら、ほぼ同じだったので AIが言うように投資信託は「外国税額控除」をしているのかな🧐

うーん、もやもや感が残っていますが、投資信託の場合は「外国税額控除」が可能で 多くのファンドが行っている!と考える事にしました🤔

(AIより「SBIGAM」にメールして聞くのが確実なので、暇な時に確認してみよう🧐)

いろいろと調べていたら1日が終わってしまったわ😭

ちなみに私は「外国株式の配当」「外国債券の利子」について、確定申告して外国税控除をしていません。

面倒なのもありますが、所得税や社会保険料の関係で「確定申告しない方がお得」と判断しているからです!

しかし今後に金融所得が社会保険料に反映されるのであれば、確定申告して税額控除をしていく方向になるかもです🤔

ニュース等を見る限り、基本的にNISA口座は「社会保険料」などに反映させない方針みたいなので、今後はNISA口座は「配当金・分配金」を優先して、特定口座で無分配の投資信託を保有した方が良いのかな🧐

理由は、特定口座では損益通算が出来る事と、無分配の投資信託などは売却のタイミングを計ることで所得の調整ができるのが大きい。

しかし、もう考えるのも面倒になってきたので、とりあえず全部「オルカン」で良いのかもね🧐

もう疲れたよw😖

ごんべ様

面白い記事を連投お疲れ様です。大変参考になります。

オルカンの場合NISA口座のお金も特定口座のお金も一緒に運用されているので外国税額控除は行われているような気がします。ちなみに確定申告の外国税額控除は落とし穴が幾つもあって外国からの所得の割合等でも制限がありますし、支払う所得税より沢山は控除出来ません。

ドル円の記事も面白かったです。私も資産は殆どドル建てです。日本株でさえ外国に行って利益を上げている会社が多いので、ある意味円安を望んでいる感じです。

丁度同じ日に私もドル比率と株式比率が高いので債券かつ他国通貨(円に戻すことは考えていない)で投資出来るものはないかとチャットGPTに相談したら2511とMaxSLIMの先進国債券を勧められました。

朝早く起きて保有する個別株が3%以上下がっていたらとりあえず1株購入する事にしているのですが、今まではSeeking Alphaとかを検索して理由を確認していたのですがchatGPTに問い合わせると的確に答えをくれます。(今のところClaude はだめ)投資相談はweb検索でなく生成AIで、という日が来つつありますね。

ぶなのもり 様

こんにちは、コメントありがとうございます!

外国税額控除はファンド任せなので、今まであまり意識しなかったのよね😓

新NISA開始前後で調べた時には、いまいち分からん!という感じで途中放棄した記憶がw

結果的に「ETF」ではなく「投資信託」に投資しているので、結果オーライです👍

ドル円は、私も日本人なので積極的に円安を望んでいるわけではないのですが・・・

資産防衛を考えてアセットアロケーションを組むと、ドル資産の割合が増えてしまうのよね😱

そして結果として「円安」になると資産が増えるようになりました😏

日本円の投資先でインフレ負けしないのは「株式投資」くらいしか無いのでは?

高市政権になって「エネルギー政策」や「経済成長」の政策転換をしていますが、残念ながら10年遅かったと思います。

通貨分散については、本当に悩ましいですよね🧐

確かに流動性の低い「生債券」に拘るべきでなく、豪ドル・ユーロの債券ETFもしくは投資信託は良い選択だと思いました!

参考にさせて頂きます👍👍👍

生成AIについては、何度か騙されたので利用を控えていたのですが Gemini の出来が素晴らしいので今後はAIを利用することになりそうです🫠

妻がChatGPT(有料)を利用しているので、無料のGeminiと比較してみたのですが、個人的には無料Geminiでも十分かなと感じています!

私も投資に生成AIの時代に突入したと思います👍

(無料で生成AIのセミナーがあれば参加したい)

今後は特定の分野に特化したAI企業が出てくると思いますが、セキュリティ面から中国等の企業が先進国でシェアを伸ばすのは難しいと考えています。

となると、世界的にAI利用料の「デジタルお布施」が米国に集まるわけで・・・やはり米国1強は揺るがないと考えるのが合理的かな。

ごんべ様

返信ありがとうございます。

AIによれば2511も先進国債券も直接その国の通貨でその国の債券を買っている。いわゆる中期債券で満期が6-7年のものが中心である、とかこちらをその気にさせる文言が並んでおりました。私はTLTで懲りて米国債券すら持っていないので、先進国債券が丁度良いかと思いました。

Geminiはファミリーで2TBのストレージが付いて月3000円なのでなかなかお得かと思いました。最初の2ヶ月は半額とか学生は無料とか地味にキャンペーンをやっていますね。

ぶなのもり 様

おおー!「債券ETF」は盲点でした👍👍👍

確かに「生債券」に拘ることないので、米ドル以外の債券ETFは良い選択肢ですね🫠

私も債券ETFはEDVを保有していて驚くほど下がりましたw

でも、外債の利子収入でナンピン買いしていたので、先日にEDVを一部売却した時に収支を計算してみたら配当を含めるとトントンでした。

今は米国「利下げ」で金利さがっているのに、円高になっていないので外債のパフォーマンスが結構良いです。

利率が低い時に買ってしまった超長期債をこのタイミングで売却しようか思案中です🤔

ごんべ様、

返信ありがとうございます。

ごんべ様もEDVでやられたのですね。。。

債券ETF(多分米国債券のみ)は、これは実はごんべ様のブログを見つけるきっかけになった件だったのかもしれませんが、外国税額がかなり後から戻ってくる事がわかり、確定申告が混乱するので、もう買わない事にしました。

これは、今日のブログ記事につけるべきコメントですが、日本株式のETFで、数日前にモーサテで取り上げられていた465Aが面白そうです。ごんべ様はどう思われますか?

ぶなのもり様

私もモーサテで見て「465A」を調べましたw

シニア層として「株主還元」に着眼するのは当然ですよね👍

40銘柄(現在は39銘柄)を見て まず思ったのは 商社・船株が目立ちますが、セクターのバランスも取れているし良いと思いました!

あと、デパートが3銘柄も入っていたのは意外でしたね。株主優待は還元の中に入らない事を考えると、伊勢丹などは超お買い得なのかもw

そして 還元なのにJTが入っていないもの意外でした。

このファンドを購入するのか?と問われれば・・・うーん、私は買わないかな。

理由は、銘柄数も40と少ないので 全部は無理でも個別株として購入できる事。

管理費0.3025%を払うのが勿体ない😓

個別株で購入すると株主優待が貰える銘柄もある!

などです。

AIファンドなど高値を追うようなファンドであれば分散投資として意味があるかもですが、PERから見ても買いやすい株価(旬なテーマから外れている銘柄)なので、40銘柄の中から個別株を選んで購入する方が良さそうに思いました。

ごんべ様

早速の返信ありがとうございます。やはり注目されたんですね。

ご意見ありがとうございます。大変参考になります。

たしかに40株式の割合も公表されるでしょうし、お手頃な銘柄だけでも購入出来ますものね。

メインの銘柄にするには手数料が高いしサテライトでちょっとだけ持っても(これから大化けすることは無さそうなので)仕方ないという感じの中途半端なものになりそうですね。

ではまた宜しくお願いします。